得意先の〇〇社さんの売掛金、残高が動いてませんけど・・・

と、首をかしげる銀行員。それ、御社の貸借対照表を見ながら、売掛金の回収不能を疑っているんですよ。そうであれば、利益をその分だけ減額修正して見なくてはいけませんからね。

というわけで。銀行は決して見逃さない貸借対照表のチェックポイントについてお話しします。

銀行が貸借対照表で見逃さない10のチェックポイント

融資を申請する際、あるいは、すでに融資を受けている場合でも。銀行から提示を要求される決算書。

いったい、銀行は何を見て、何を考えているのやら・・・ と気に病むことでしょう。その中から、今回は「貸借対照表」について(損益計算書については別記事です)。

銀行はココは見逃さない! というポイントについてお話しをしていきます。次の10点です。

- 現金・預金

- 売上債権(売掛金、受取手形)

- 在庫(商品、製品など)

- 仮払金ほか

- 貸付金

- 有価証券・固定資産

- 繰延資産

- 仕入債務(買掛金、支払手形)

- 借入金

- 債務超過

それでは、順番に見ていきましょう。

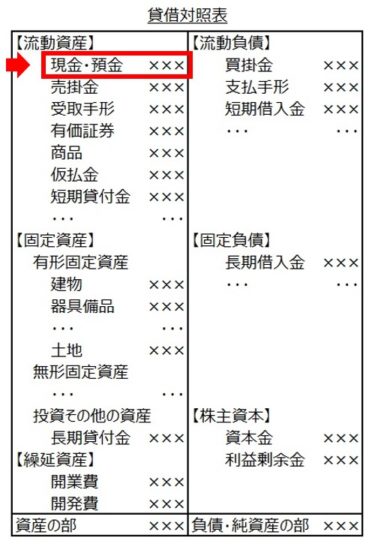

《ポイント①》現金・預金

銀行は、現金・預金の残高をチェックしています。具体的には、「月商の何か月分くらいの現金・預金があるのかな?」という視点です。

その視点で言えば現金・預金の残高は、月商の2~3ヶ月分以上は欲しいところです。1か月を割ると、資金繰りが厳しそう、資金不足の危険あり、という見方になります。

そう考えると、決算日時点での現金・預金残高はできるだけ多くすることで、銀行からの見た目はよくなることでしょう。

ちなみに、「現金(預金ではなく)」が多い場合、その実在性が疑われることになります。たとえば、残高が200万円とか300万円とか。ほんとうに持ってるの? という目で見られるわけです。

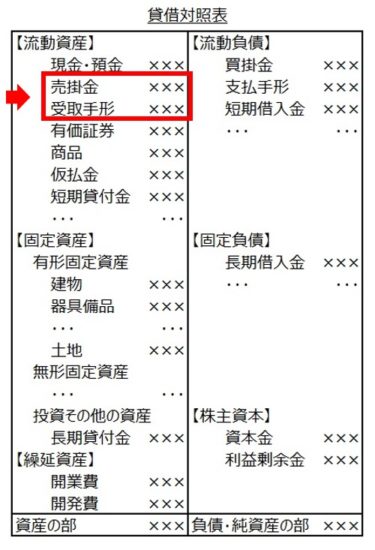

《ポイント②》売上債権(売掛金、受取手形)

銀行は、「貸し倒れ(回収不能)」と「粉飾」をチェックしています。

はじめに「貸し倒れ」についてですが、決算書には勘定科目ごとの明細書が添付されています。売掛金の明細書には得意先ごとの残高が記載されていますので、残高が2年連続変わらなければ、回収不能なのではないかと見ます。

回収不能であれば、その分の金額を「貸し倒れ」として、利益を減額修正して考える。ということになります。

「粉飾」については、売上債権(売掛金・受取手形)の残高が月商に対して何か月分あるかをチェックしています。これは通常、その会社の入金サイトに近い数字となり、入金サイトが変わらない限り、同じような数字で推移します。

ところが、架空売上による粉飾を行っている場合、この数字は上昇していくことが多く、粉飾決算の目安にされている。というわけです。

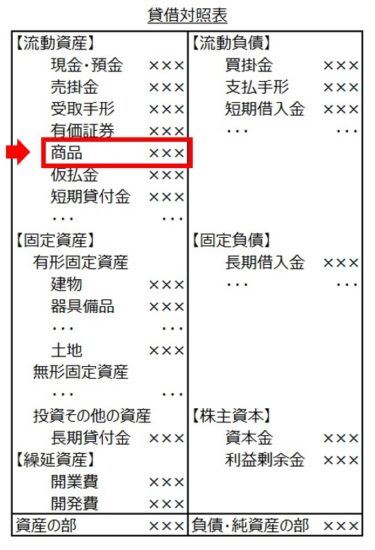

《ポイント③》在庫(商品、製品など)

銀行は、決算書に計上されている商品や製品などの在庫の実在性をチェックしています。ほんとうにあるのか? あったとしても、もう売れないようなデッドストックではないのか? とかとか。

もしも、そもそも無いものを在るとしていたり、価値の無いものも価値があるとしている場合。利益が水増しされて、結果的に「粉飾決算」となります。

ですから決算書の在庫金額が大きいと、銀行は粉飾を懸念するのだ。ということを覚えておくとよいでしょう。「在庫が多いなぁ」という決算書であれば、会社側から銀行に事情説明をできるとベストです。

最終的に銀行は、決算書の在庫金額について、それだけのモノはない、価値はない、と判断すれば利益を減額修正します。

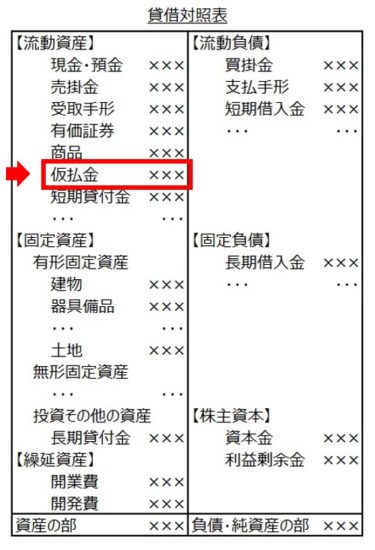

《ポイント④》仮払金ほか

そもそも論で言うと。「仮払金」は、決算書に載るべき勘定科目ではありません。「仮」なのですから、決算のときには「確定」しておいてくれ! というハナシです。

仮払金が残っているような決算書は、銀行からも税務署からも不安な目で見られますので注意しましょう。

また、業績不振の会社である場合。仮払金や、立替金、未収金などといった勘定科目には、不明瞭な取引が押し込まれる傾向にあります。経費にすべきところを、資産として保留する。これも「粉飾」です。

銀行は、こういった仮払金などについて「実態がともなわない」という判断をすれば、資産からは除外して考えます。資産が少なくなると、その分、銀行からの評価は下がる。という結論になります。

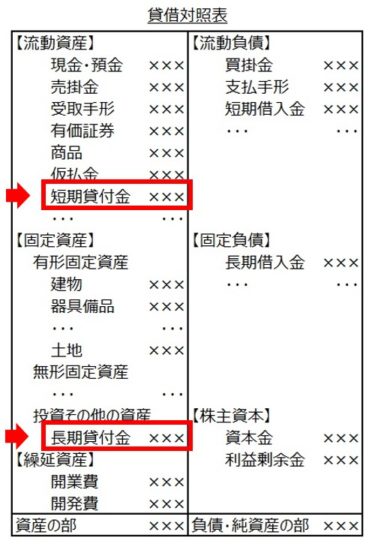

《ポイント⑤》貸付金

おカネを貸している、あるいは、貸そうとしている銀行から見れば。会社が貸付をしている場合、「おカネを借りるよりもまず、貸したおカネを返してもらいなさいよ」というハナシになります。

返してもらえないのだ、ということであれば。それは、実態のない貸付金として、やはり決算書の資産からは除外して考えることになります。当然、資産が減る分、銀行からの評価は下がります。

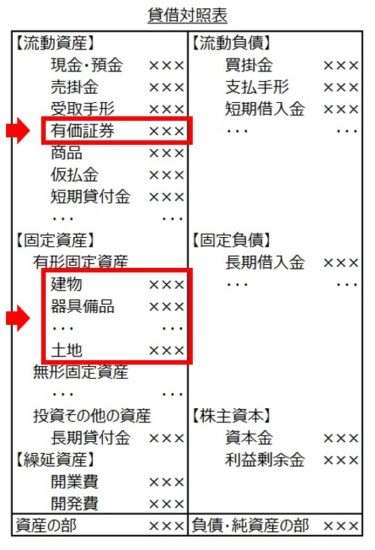

《ポイント⑥》有価証券・固定資産

株式などの有価証券は、決算書に計上されているだけの金額的価値があるか? という目で銀行は見ています。

たとえば、子会社や関連会社への出資である場合。その子会社や関連会社が債務超過、休眠状態などであれば、金額的価値は無いのではないか? と考えることになります。資産の減額修正です。

遊休土地などの不動産についても同様に。決算書記載金額よりも市場価格のほうが下がっているのであれば、銀行は資産の減額修正を考えます。

また、減価償却すべき固定資産について、減価償却をしていないことがわかった場合には。未計上の減価償却費分だけ経費が過少として、利益を減額修正します。

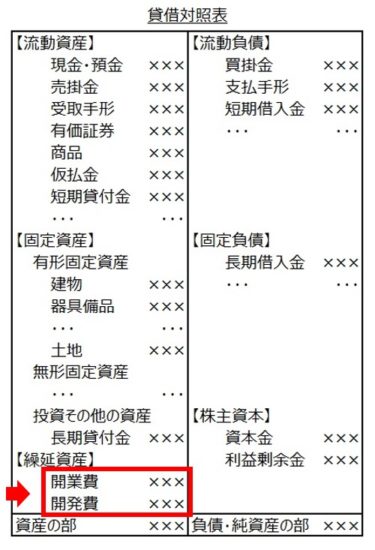

《ポイント⑦》繰延資産

開業費や開発費などのいわゆる「繰延資産」は、会計上認識される金額はあっても、実際の金額的価値はないものであることから。銀行の評価上は、無いものとして考えるのが通例です。

つまり、貸借対照表に計上されている繰延資産の金額だけ、資産の減額修正を行います。

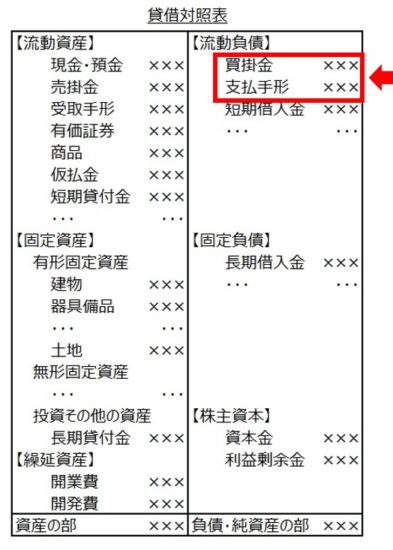

《ポイント⑧》仕入債務(買掛金、支払手形)

売上債権(売掛金、受取手形)の架空計上とは反対に、仕入債務(買掛金、支払手形)の除外について、銀行は気にしています。仕入債務の未計上は、利益を水増しすることでもあり、これも「粉飾」になります。

具体的には、「仕入債務 ÷ 平均月商」を計算し、本来安定して推移するはずのこの数字が、おかしな推移をみせていないかをチェックします。

また、売上債権と仕入債務の金額バランスも確認の対象です。売上債権のほうが大きければおカネは不足し(おカネが売掛金に化けている)、逆に、仕入債務のほうが大きければおカネは余剰する(おカネを借りているのと同じ)。

このバランスにより、銀行はその会社に必要な運転資金を計算し。どこまで貸しても安全か? どこまで貸せるか? を検討するのです。

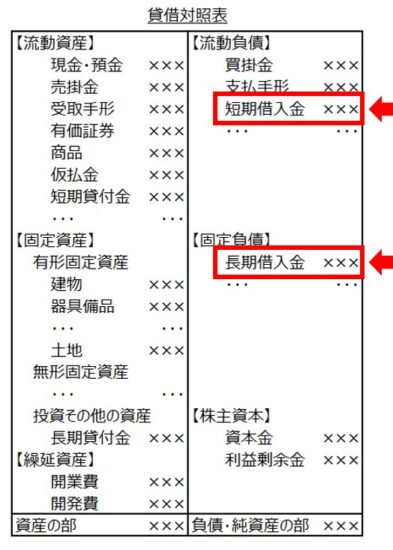

《ポイント⑨》借入金

借入金の額が多過ぎないか、という点に銀行は注目しています。要は、借り過ぎにはなっていないか? ということです。

「借り過ぎかどうか」の基準として、債務償還年数というものがあります。債務償還年数は、「借入金 ÷ (当期純利益+減価償却費)」で計算されます。

いまある借入金を毎年の利益で返済するのに何年かかりそうか、を示すのが債務償還年数です。これが10年以内であれば借り過ぎとは言えない、10年超だと借り過ぎでしょう、という判断。

この債務償還年数は、銀行融資を考えるにあたってとても重要な指標ですから、ぜひとも覚えておきましょう。

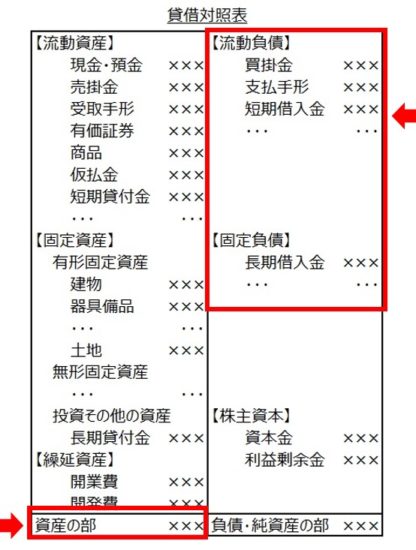

《ポイント⑩》債務超過

さいごのポイントは「債務超過」か否か? という視点です。債務超過というのは、貸借対照表の「資産の部」の合計よりも、「負債の部」の合計が大きいことを言います。

つまり、いまある資産をすべておカネに換えたとしても、負債を払いきることができないという状態を「債務超過」と言います。これは危険な会社だ、と銀行は考えます。

実際には、決算書の数字そのものを使って債務超過か否かを計算するのではなく、これまで見てきた修正を加えた数字で計算します。あくまで「実態」で考える、ということです。

この「債務超過」は、さきほどの「債務償還年数」に並び、銀行融資においては非常に重要なポイントになります。

まとめ

銀行が貸借対照表で見逃さない10のチェックポイントについてお話をしてきました。

会社が提示した決算書を、銀行がどう見ているかを知ることにより。「銀行融資上、良い決算書とはどういうものか」を理解することができます。

銀行からの借り入れは、とくに中小零細企業にとっては欠かせぬ資金調達手段。銀行融資に強い決算書づくりに努めましょう。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達について勉強したい方 → 「銀行融資・資金繰り入門セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから