2016年7月1日、中小企業等経営強化法が施行されました。

赤字事業者でも受けられる、「固定資産税の減税」が目玉施策として注目されています。

知っている人だけがトクをする固定資産税の減税

利益に対する税金(たとえば法人税)の減税施策は従来からさまざまあります。これはいわゆる黒字事業者向けの減税です。

今回施行となった中小企業等経営強化法では、赤字事業者でも受けられる減税。固定資産税を対象にした減税です。

「赤字が7割」と言われる中小企業ですから、制度について理解しておきましょう。

誰が減税を受けられるの?

気になる減税対象者は、

- 資本金(または出資)の総額が1億円以下の法人

- 資本金(または出資)を有しない法人の場合には常時使用する従業員の数が 1,000 人以下の法人

- 常時使用する従業員の数が 1,000 人以下の個人事業主

かなりの事業者が対象になる減税と言えます。

また、医療法人、社会福祉法人、特定非営利活動法人(NPO法人)も対象に含まれる減税である点も見逃せません。

減税対象になる固定資産ってどういうもの?

減税の対象になる固定資産は、機械及び装置です。

「な~んだ、機械なんてウチにはないよ」とあきらめるにはまだ早すぎます。機械と聞くと製造業のイメージが強いかもしれません。

ですが、製造業以外にも対象になりうる機械及び装置はあります。たとえば、

| 卸・小売業 | 大型冷蔵庫、精穀設備、小分け加工設備、ガソリンスタンド設備など |

| 外食中食業 | 厨房設備、食品加工設備など |

| 宿泊業 | 厨房設備、クリーニング設備、浴場用設備など |

| 運送業 | 可搬式クレーン、可搬式コンベアなど |

| 介護業 | 給食用設備、介護入浴施設など |

ポイントは「など」という言葉。これ以外にも対象になる固定資産はありえます。

ところで、固定資産税の課税判断は固定資産の所在地を所轄する各市町村が行っています。判断に迷うところがあれば具体的に確認をとりましょう。

減税対象になる固定資産の要件

機械及び装置であればなんでもかんでも減税の対象になるわけではありません。「一定の要件」があります。

- 販売開始から10年以内のもの(最新モデルでなくてもOK)

- 1世代前モデルと比べて生産性が1%以上向上

- 1台または1基あたりの取得価額が160万円以上

- 2016年7月1日(法律施行日)以降、2019年3月31日までの取得

- 中古資産でない

ポイントは、最新モデルでなくてもよいこと。別に「生産性向上設備投資促進税制」という減税制度がありますが、こちらは最新モデル要件があります。

「生産性が1%以上向上なんてわからない」と思われるかもしれませんが、これは後述する「工業会からの証明書」をもって判断できますので心配いりません。

固定資産税の減税を受けるつもりで固定資産を購入する場合、事前に購入先や設備メーカーを通じて、該当固定資産であるかどうかを確認することがたいせつです。

ちなみに、金額が160万円以上ですから高額設備です。減税に漏れがないよう、あらためて機械及び装置に該当しないかをしっかり確認するようにしましょう。

また、要件とは異なりますが「リース資産でもOK」という点もポイントに挙げておきます。

所有権移転外リースの場合には、減税を受けるのはリース会社になります。

ですが、後述する主務大臣への手続きは事業者(リースを受けた側)が行う点で注意が必要です。

リース料が下がる可能性がありますので、リース会社に相談するようにしましょう。

いくら減税になるの?

いちばん知りたい減税額ですがつぎのとおりです。

該当固定資産の固定資産税を3年間、2分の1に軽減

固定資産税の税率は原則1.4%です。これは固定資産の価格に乗じて税金を計算します。

しかしながら、「固定資産の価格」は取得後の減価(時間経過などにより価値が減っていくこと)を考慮したものです。

ですから3年間の減税額をカンタンに計算できるものではありませんが、目安としての減税効果は下記のとおりです。

| 取得価額 | 3年間の減税額 |

| 200万円 | 3.0万円 |

| 500万円 | 7.6万円 |

| 1,000万円 | 15.2万円 |

| 2,000万円 | 30.0万円 |

この減税額を大きいとみるか、小さいとみるかは「判断」となります。

固定資産税の減税を受けるには手続きが必要になりますが、そことの費用対効果で判断ということです。

後述しますが、この制度の特徴のひとつに「簡便な手続き」が挙げられます。ぜひ、判断の検討はするようにしましょう。

固定資産税の減税をうけるために必要な手続き

固定資産税の減税を受けるためには、国に「経営力向上計画」を申請し、認定をしてもらう手続きが必要です。

とはいえ、申請書類は実質2枚。「簡便な手続き」がこの制度の特徴です。

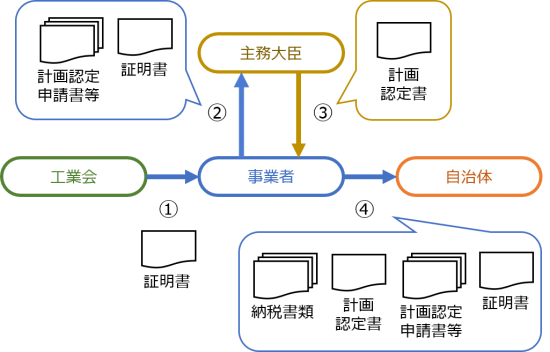

手続きの流れをみてみよう

固定資産税の減税を受けるための手続きの流れは次の通りです。

- 事業者(減税を受ける)は対象固定資産の取得を決めたら、設備メーカを通じて工業会発行の証明書を入手

- 上記工業会証明書と計画認定申請書等を主務大臣(担当省庁)に提出

- 主務大臣(担当省庁)は、計画認定書を事業者に交付

- 事業者は、固定資産税の納税書類といっしょに、計画認定申請書・計画認定書・工業会証明書を自治体に提出

注意点としては、原則、固定資産取得前に計画申請書を主務大臣に提出することになっています。

取得後に提出する場合には、取得日から60日以内に計画申請書等の必要書類が受理される必要があります。これに遅れると減税は受けられません。

- 認定計画書の提出先は事業分野、減税を受ける事業者の事業所所在地により異なります。詳しくは中小企業庁の特設ページ内の「申請の手引き」を参照してください

- いろいろな工業会があります。固定資産の種類によって該当工業会は異なります。購入先、メーカー等に証明書取得を依頼しましょう。

その際には「経営力向上計画の固定資産税減税用」の証明書として依頼します。他の制度用の証明書と間違えのないように

計画申請書(必要書類)はムズかしくない

事業者(減税を受ける)が行う、主務大臣への必要な書類は次の通りです。

- 経営力向上計画認定申請書(中小企業庁の特設ページ内の「申請手続きについて」からダウンロードできます)

- 申請書提出用チェックシート(同上)

- 工業会発行の証明書

計画認定申請書は実質2ページ。分量として決して多いものではありません。この2枚に経営力向上計画というものを記載します。

経営力を上げるためにこんなことに取り組んでいきますよ、というようなことを記載していきます。

中小企業庁の特設ページ内の「申請手続きについて」には、「記載例」や「申請の手引き」が用意されていますのでとても参考になります。

計画はゼロから考えるわけではなく、業種によって取り組むべきポイントがすでに示されています(これを事業分野別指針と言います)。

よく読み、わからないことは中小企業庁の相談窓口にたずねれば、十分自分でも申請できるでしょう。

中小企業庁 事業環境部 企画課

TEL 03-3501-1957(平日9:00-12:00、13:00-17:00)

とはいえ、手引きには書かれていないことなど記載のコツはあります。自分でチャレンジする方はコチラの記事も。

このあたりの申請手続きにかかる手間や時間と、減税効果とを検討し、実際に手続きするかの判断をしましょう。

有料か無料かはわかりませんが、顧問税理士などに任せる、というのもひとつの方法です。相談してみましょう。

さいごに中小企業等経営強化法とは

固定資産税の減税にフォーカスしすぎて、中小企業等経営強化法自体が置き去りでした。

ご興味がある方向けに、少しだけ説明をします。

法の趣旨

従来からあった「中小企業の新たな事業活動の促進に関する法律」をリニューアルする形で施行されたのが、今回の中小企業等経営強化法です。

「中小企業の新たな事業活動の促進に関する法律」はその言葉のとおり、新事業を応援する趣旨でした。

そこに今回は新事業のみならず、「本業の成長」も応援しようぜ!ということで中小企業等経営強化法が誕生しました。

固定資産減税もその一環。ちなみに、この減税には予算枠がありません。つまり、きちんと申請できれば、原則みんながその恩恵を受けられます。

予算枠がある助成金・補助金とはちがいますね。

経営力向上計画をつくるメリットは固定資産税減税に限らない

固定資産税の減税手続きでお話しした経営力向上計画。

これをつくることで受けられるメリットは固定資産税の減税だけではありません。

各種の金融支援として、政策金融機関の低利融資、民間金融機関の融資に対する信用保証、債務保証等の資金調達に関する支援を受けることができます。

できます、とは言いましたが、計画が認定されたからといって必ず金融支援が実行されるかは別の話です。別途、金融機関の審査がありますので。

加えて経営力向上計画は、「ものづくり補助金」の審査上の加点要素になるというメリットもあります。

競争率の高い補助金を狙うのであれば、取り組む価値があることでしょう。

まとめ

今回紹介しました中小企業等経営強化法については、知っている人がトクをする。知らない人が損をするものです。

利用するかしないかは「判断」の話として、まずは知ることがたいせつ。

詳しく知りたい場合や、実際に支援が必要な場合には、顧問税理士や経営革新等支援機関(通称:認定支援機関)などにも声をかけるのもよいでしょう。

本記事は投稿日現在の情報に基づいております。閲覧日時点では状況が異なる場合がありますことに十分ご注意ください

************

きょうの執筆後記

************

昨日は、研修に参加。開催地が遠く、片道2時間弱の長旅でした。

ブログを書こうとパソコンを取り出したもののあっという間に酔ってしまいました・・・

本を読むのはだいじょうぶなのですが。

そんなわけでブログ開始以来、一番遅い時間での更新となり少々ドキドキでした。