「日本の実効税率がいよいよ20%台!」と聞いて、社長のあなたは何を考えますか?

そもそも「実効税率」ってなんだ?という話もありますが。

経営に活かす、という点で。実効税率について考えるべき3つのことについてお話します。

本題ではないけれど。実効税率ってなんだ?

「社長が実効税率について考えるべき3つのこと」という本題に入る前に。

実効税率についてカンタンに触れておきましょう。よくわかっているという場合には、読み飛ばしていただいてかまいません。

実効税率とは、利益が負担する税率

「実効税率とは」を厳密に話し始めるとカンタンにはすまないことになります。

たいせつな話は「本題」。ここは多少の厳密性を欠いてでも、カンタンにすませることにします。

ではあらためて。実効税率とは。

「(会社の)利益が負担する税金を求める際の税率」です。

具体例で言うと。利益が1,000、税金が300。であれば実効税率は30%。だいじょうぶですよね。ということで、あと一歩だけ踏み込んでおきます。

会社の税金の種類は大きく分けると3つ。法人税、住民税、事業税です。では問題。

「実効税率=法人税率+住民税率+事業税率」はマルかバツか?

答えはバツ!ただしくは、

実効税率=(法人税率×(1+住民税率)+事業税率)÷(1+事業税率)

だから、カンタンにすませようと言ったのに・・・どうしても気になる方だけググってください。

実効税率は33%ということで

実効税率の定義はそれくらいにして。実際の「率」について話をします。

実効税率はいよいよ30%台から20%台にというニュースを目にした方も多いでしょう。

でもあれは「大企業」の話です。たしかに2016年度以降、大企業は29.97%とされています。

では、資本金が1億円以下の中小企業はどうかというと。33.80%です。なに、中小企業のほうが高いのか?と驚いてください。

でも実はちょっと違います。大企業には、実効税率の税金とは別に「外形標準課税」という税金があります。

実効税率は「利益」に対しての税金でしたが、「外形標準課税」は「会社の規模」に対しての税金。

ですから、実効税率に外形標準課税を足せば、大企業のほうが税負担は大きいので安心してください。

話を戻して。中小企業の実効税率は33.80%だと言いましたが、これは利益が800万円を超える場合の話です。

利益が800万円以下の場合には、20%台前半です。中小企業は大企業よりも、法人税に優遇があるのです。

ということで、20%台前半と33.80%と分かれるのですが、ひとまず「33%」と覚えておきましょう。「33」で多少覚えやすいですよね。

厳密性は犠牲にしましたが、役には立つ数字ですからぜひ覚えておきましょう。

- 利益が800万円以下の場合、また、800万円を大きく超える場合には「33%」とはだいぶ異なる税額になる点はご注意ください

- 中小企業にも利益に対してとは別に、会社の規模に対してかかる税金があります

「均等割」といわれるもので、資本金1,000万円以下の会社は70,000円(東京都)など、会社規模によって決められています - 消費税も利益に対する税金ではありませんので、実効税率には含まれません

本題。実効税率と聞いて考えるべき3つのこと

中小企業の実効税率を「ひとまず33%」としたところで。ようやく本題です。

実効税率と聞いて、経営に役立てるために考えるべきことは3つです。

- 予測税額を知る

- 節税効果を知る

- 会計と税法のズレを知る

考えるべきこと1 予測税額を知る

実効税率と聞いたなら。まずは税額の予測に活かしましょう。納税時期になって、おカネに困ることがないように。税額の予測はとてもたいせつです。

利益見込に税率を乗じることで、いつでも予測税額を計算できます。月に一度は計算してみましょう。

納税期限までにおカネを計画的に準備するきっかけになります。通常、納税期限は決算日から2か月後です。

補足ですが、場合によっては「予定納税」というものがあります。カンタンに言うと、「前年の年間税額の半分」を半期であらかじめ納めておくというものです。

この場合、決算日から2か月後にに納める税金は「予測税額(見込利益×実効税率)-予定納税額」になります。具体的な予定納税額など、詳しくは顧問税理士などに確認してください。

考えるべきこと2 節税効果を知る

続いて、考えるべきことは節税の効果です。たとえば、20万円のパソコンを買ったら。税金はいくら安くなるのかな?ということです。

利益がたくさん出ているな、というときに「どうせなら買い物しよう!」ということはありますよね。ということで計算してみると。20万円×33%=6.6万円です。

20万円のパソコンを実質13.4万円(20万円-6.6万円)で買うことができたという見方もできるでしょう。ところが、「よしよし、6.6万円も税金が安くなるのか」で終わらせるわけにはいきません。

当たり前ですが、このとき13.4万円のおカネは会社の外に出ていきます。パソコンを買わなければ、会社に残っていたはずのおカネです。

何が言いたいかというと。節税のための買い物はやめたほうがイイということ。使ったおカネ以上に節税することはできないのです。

長い目で会社を見た時には、「しっかり税金を払って会社におカネを残す、会社を強くする」という考え方も必要になります。

目先の税金をとるか、将来の成長をとるか。節税のための買い物には気を付けましょう。

考えるべきこと3 会計と税法のズレを知る(実は利益ではなく所得!)

さいごは、すこしムズカシイ話です。会計と税法のズレ、というお話。

ずっと、「利益×実効税率」という話をしてきましたが、実は厳密には間違っています。ただしくは、「所得×実効税率」です。

決算が終わって、税理士が計算する税金は「所得×実効税率」。とはいえ、社長がいままで考えていた「利益×実効税率」とは、おおむね一致します。

ところが、「ずいぶんと違うじゃないか!」ということもあります。それが、利益と所得の違いによるところです。

決算書上は経費になっていても、税金の考え方でいうと経費には認められない、というような項目があったり。

逆に、決算書上は収入になっていても、税金の考え方でいうと収入ではない、というような項目があったりでいろいろです。だから、利益と所得の金額は異なります。

項目のひとつひとつについては税理士が知っていればいいことですが。「どうして、ずいぶんと違うのか」という理由は、社長が知っていてもよいのではと考えたりします。

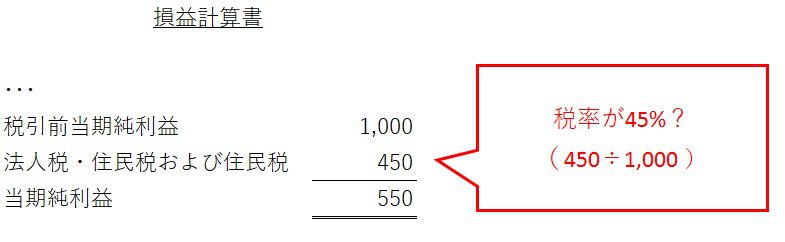

具体的な話として、決算書の損益計算書末尾は次のようになっています。

本来、「法人税・住民税および事業税÷税引前当期純利益」は実効税率に近い数字であるべきです。

ところが、利益と所得とは違うのでそうはならない場合があります。そんな決算書を銀行に見せると「なんで?」と聞かれることがあります。

そんな時に税理士ではなく、社長がスッと答えることができれば。「この社長は数字に強い!」という好印象を植え付けることもできるでしょう。

そんな好印象はいらんのだ、ということもあるのでしょうが。利益と所得の違い、というのは「社長の疑問あるある」のひとつではあります。

まとめ

実効税率とは?にはじまり、実効税率をどう活かすかについてお話をしてきました。

「税率」と耳にして、高いなぁというような「感想」はもつものの。いざ、実際の税額を「計算」してみようというところまではなかなかいきません。

どういうわけか、どこか他人事みたいになってしまうところがあります。

ですが、納税や節税というのは社長の大きな関心ごと。他人事のような「税率」も自分で使ってみて、経営の判断に役立ててみましょう!

************

きょうの執筆後記

************

ランニングをはじめて昨日で5か月。仕事終わりに、2度目の10kmに挑戦。

1kmあたり6分のペースなら、もう少し距離を走れそうだという感じです。まだまだタイムは遅いですが。

思い返せば、2~3kmでゼーゼー言っていた自分がウソのようです。継続とはチカラを感じます。