どうしたらもっと税金を減らせる? 節税プリーズ!

たしかに、税金は少ないほうがいいですよね。でもまぁまぁ、そこはひとつ落ち着いて。

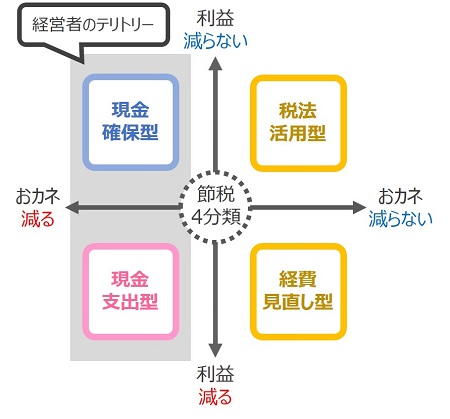

「節税」のカタチもいろいろです。あなたに合った節税とは? おすすめの節税とは? 「節税の4分類」を使ってお話しします。

あなたの言う「節税」ってどういうこと?

みんな大好き「節税」。もちろん、わたしも大好きです。大好物。

でも、ちょっと待ってください。

わたしが言っている「節税」と。あなたが言っている「節税」は違うものかもしれません。

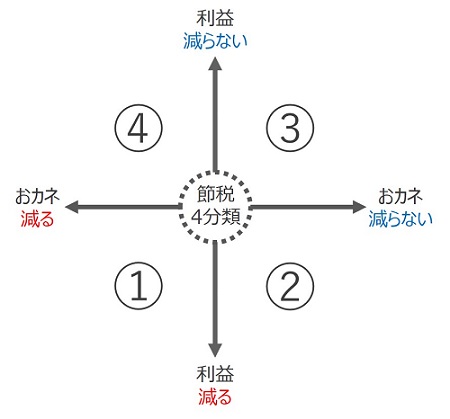

なぜなら、節税には「種類」があるからです。具体的には、大きく4つに分類できます。

なかでも一番メジャーな節税は、「経費を使って、利益を減らして、税金を減らす」でしょう。

けれども、節税はこれだけではない、ということです。あなたが考えているよりも、もっと良い節税があるかもしれない。そういうこと。

このあと、節税の4分類についてお話をしていきます。

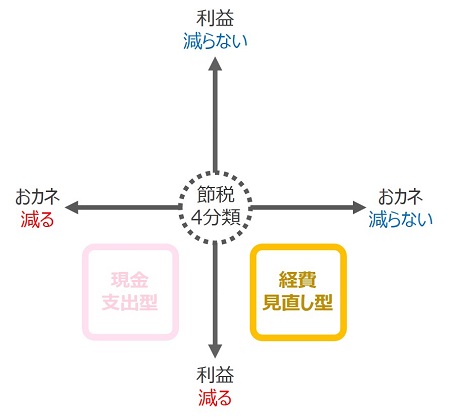

ポイントは、「おカネ」と「利益」。この2つを切り口に、「節税」を4つに切り分けます。こんなふうに ↓

それでは上図を使いながら、節税4分類についてのお話しをはじめましょう。

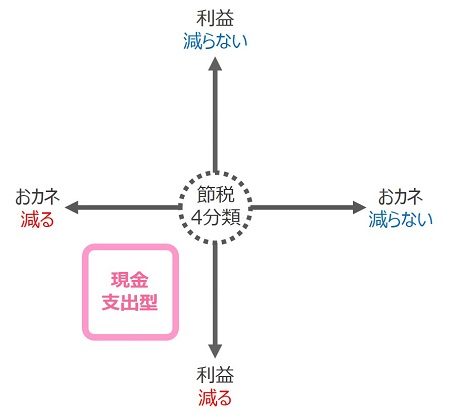

【現金支出型】おカネも減る、利益も減る節税

1つめの節税は、「おカネも減る、利益も減る」という節税。もっともメジャーな節税、と言ってよいでしょう。

4分類で言うと、左下の部分。これを現金支出型、と名付けます ↓

現金支出型の具体例

このタイプの節税の具体例は、

- 利益が出ているようだから、パソコンを買ってしまおう

- 利益が出ているようだから、交際費を使おう

- 利益が出ているようだから、経費にできる保険に入ろう など

いずれも、利益が出ていることをきっかけに、利益を減らすため(結果、税金が減る)に、おカネ(経費)を使うところに特徴があります。

現金不足型による節税の効果

さきほど触れたとおり、おカネ(経費)を使うことで利益を減らすことができるため、税金が減るという効果があります。

税金が減る、というのは「節税」の文字ヅラどおり、といったこともあり。世の中で言う「節税」は多くの場合、この「現金支出型」を指しています。

現金支出型による節税の欠点

現金支出型の欠点は、おカネが減ること。税金は減るけれど、それ以上におカネが減ることです。

たとえば、節税のために10万円の経費を使えば。効果として税金が5万円減ったとしても、10万円のおカネは経費として手元から無くなります。

いっぽうで、経費を使わなければ。税金5万円を払ったとしても、手元には5万円多く残ったはずなのに。ということです。

現金支出型の使いどころ・注意点

「効果」と「欠点」を踏まえて、現金支出型の使いどころを言うのであれば。

将来の投資のためにおカネを使う、そういう場面です。別の言い方をするのであれば、ムダ使いや衝動買いはダメですよ、と。

言い訳やこじつけではなく、本音で「投資だ」と言えるかどうか。これは経営者自身にしかわからないことです。偽れば、いずれ現金不足が待っています。

【経費見直し型】利益は減るが、おカネは減らない節税

2つめの節税は、「利益は減るが、おカネは減らない」という節税。「コレって経費にならないの?」というよくある疑問が行き着く先がコレです。

4分類で言うと、右下の部分。これを経費見直し型、と名付けます ↓

経費見直し型の具体例

このタイプの節税の具体例は、

- 自宅でも仕事をしているが、家賃の一部は経費にならないだろうか?

- 継続的に参加している勉強会の参加費、経費とは言えないだろうか?

- 講師をするとき用に買ったスーツ、経費ではないのだろうか? など

いずれも、経費になろうがなるまいが、もともと必要でありおカネを使っているという特徴があります。

経費見直し型による節税の効果

もともと必要でおカネをかけていたものを見直し、経費になるものを見つけ出し、利益を減らす。結果、税金が減るという効果があります。

また、経費が増えるとはいえ、「現金支出型」のように追加でおカネを使うことはありません。経費になろうがなるまいが、もともと必要な現金支出だからです。

経費見直し型による節税の欠点

「これは経費になるのだろうか?」という部分で、正しい判断が必要です。

判断を誤れば、のちに税金を追徴されることになります。ムリやムチャをすれば、脱税ということにもなりかねません。

この点で、正しい判断をするに足る「良識と知恵」が必要になることは、欠点と言うこともできるでしょう。特に知恵は、一朝一夕に身に付くものではありません。

経費見直し型の使いどころ・注意点

「効果」と「欠点」を踏まえて、経費見直し型の使いどころを言うのであれば。

あらためて経費とはなにかを考える、そういう場面です。気づかないこと、知らないこと、というのはあるもので。なにもせずにいれば見過ごすばかりです。

たまにはネットや書籍、セミナーなどで勉強する。専門家から情報収集するなど、「良識と知恵」を得るきっかけを持ちましょう。

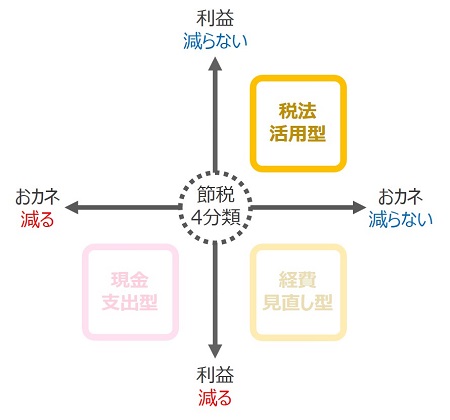

【税法活用型】利益も減らない、おカネも減らない節税

3つめの節税は、「利益も減らない、おカネも減らない」という節税。税理士でもない限り、フツーは「そんなの知らない」という節税です。

4分類で言うと、右上の部分。これを税法活用型、と名付けます ↓

税法活用型の具体例

このタイプの節税の具体例は、

- 人件費が増えていたが、所得拡大税制の対象で税額控除ができた

- エコカーを買ったが、グリーン投資減税の対象で税額控除ができた

- 商品開発に費用がかかっているが、研究開発税制の対象で税額控除ができた など

いずれも、もともと必要でありおカネを使っていたが、税法の制度に当てはめてみたら税額控除(税金を減らす)ができたという特徴があります。

ちなみに、税額控除は経費を増やして税金を減らすのではありません。経費はそのままに、計算された税額から直接、税額控除分の金額をマイナスして計算します。

税法活用型による節税の効果

税法で定められている税額控除の制度を検討。結果、税金が減るという効果があります。

検討と言っても、もともと必要で使っていたおカネに対するものであり、「現金支出型」のように追加でおカネを使うことはありません。この点では、「経費見直し型」と同様です。

税法活用型による節税の欠点

税額控除の制度に該当するかどうかを判断する知恵が必要です。同じように知恵を求められる「経費見直し型」よりも、さらに高度な専門性が求められます。

税理士ですら見落とし、適用誤りが起こりうるところであり。この敷居の高さは欠点と言えるでしょう。

税法活用型の使いどころ・注意点

「効果」と「欠点」を踏まえて、税法活用型の使いどころを言うのであれば。

ひとつのコトやモノに比較的大きなおカネを使っているなぁ、という場面です。もしかして、税法上の特典があるのではないか? という発想が大切です。

まずは、「人件費 税額控除」「エコカー 税額控除」などでネット検索してみる。該当するかもとなったら、税理士や税務署などにしっかりと確認をするとよいでしょう。

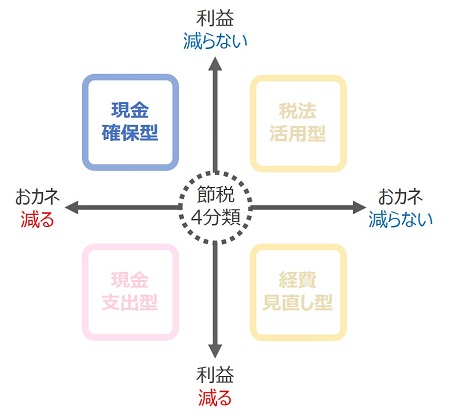

【現金確保型】おカネは減るが、利益は減らない節税

さいご、4つめの節税は、「おカネは減るが、利益は減らない」という節税。しかし、これは正確な表現ではありません。

正確には、「結果としておカネを残し、利益も減らない」。その理由は後ほど。

4分類で言うと、左上の部分。これを現金確保型、と名付けます ↓

現金確保型の具体例

このタイプの節税の具体例は、

- 利益をしっかり出す、しっかり残すために、税金を払う

決算書に計上される「利益」を最優先に考え、やたらに利益を減らすことをせず、税金を払うことに現金をつかう。というのが、この「現金確保型」の特徴です。

現金確保型による節税の効果

節税と言いながらも、現金確保型では税金は減りません。その代わりに、手元のおカネが増えます。これが、現金確保型の効果です。

おカネが増えるしくみですが、現金支出型のところでお話しした具体例を思い出して下さい。

税金を減らすために10万円の経費を使うかどうか? 使うのが現金支出型。使わずに利益を残すのが現金確保型です。

このとき、経費10万円を使わないほうが、結果として手元におカネが残る。増えるのでしたよね。現金支出型よりも現金確保型のほうがおカネが増えます。

そしてもうひとつ。現金確保型の最大の効果は、決算書に利益を計上し、利益を溜め込むことができることです。

経費10万円を使わない分だけ、決算書に利益を計上し、利益を積み上げていくことができる。そのメリットは後述します。

現金確保型による節税の欠点

現金確保型の節税には、実質的な欠点がありません。

現金支出型のようにおカネは減らない。経費見直し型や税法活用型のように知恵や専門性を要しません。

現金確保型の使いどころ・注意点

「効果」と「欠点」を踏まえて、現金確保型の使いどころを言うのであれば。

それは、利益が出ている場面全般です。多くのヒトは利益が出ると、すぐに納税のイメージが結びつきます。たしかに、利益に税金はツキモノです。

しかし、利益を計上し、税金を納めてはじめて、手元におカネが残ります。税金を納めなくてよいほど節税すれば、手元のおカネが無くなるのは現金支出型のところで触れたとおりです。

過度に納税を恐れないこと。その先にある利益の確保、現金の確保に目を向けること。それが注意点です。

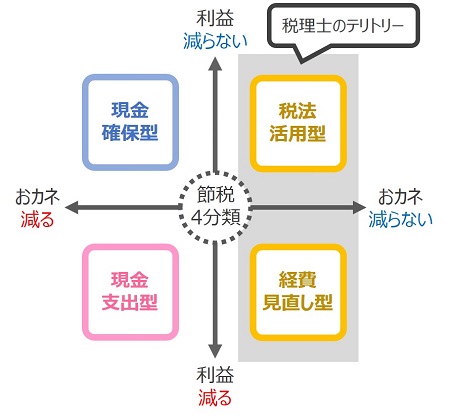

そして生じる「経営者のテリトリー」と「税理士のテリトリー」

ここまで節税の4つの分類を見てきました。

その総まとめとして、4つの分類に関して「テリトリー(なわばり)」)の話をして終わりたいと思います。

「経営者のテリトリー」と「税理士のテリトリー」というお話です。

【税理士のテリトリー】プロのチカラを見せてやれ!

はじめに「税理士のテリトリー」から。図解するとココが税理士のテリトリーです(グレーのところ) ↓

経費見直し型と税法活用型の節税。いずれも、知恵や専門性が必要になることは再三お話をしてきました。

ゆえに、ここが税理士の主戦場です。税理士がここで戦わずしてどこで戦うのか。

税理士には、持てる智慧を存分に活かし、プロのチカラを発揮するという使命があります。

したがいまして、顧問税理士がいる経営者は、「経費見直し型と税法活用型の節税をヨロシクたのむ」と税理士に言わなければいけません。

税金が減るのなら、何型だってよいではないか。と言うのであれば人が良すぎます。

【経営者のテリトリー】税金を減らすな、おカネを増やせ!

前述した「税理士のテリトリー」以外である、現金支出型と現金確保型の節税。ここが経営者の主戦場です(グレーのところ) ↓

ですから、ここは顧問税理士であろうと何だろうとカンタンに口出しをさせてはいけません。

「現金支出型」の節税ばかりを口にする税理士がいます。それしか言えない税理士がいます。(← 単なる非難ではありません。自戒も込めて!)

他人のおカネを使わせるのはカンタンだからです。自分のサイフが傷むわけではない。智慧も手間も必要ないからカンタンなのです。

しかし、現金支出型はおカネも利益も失います。経費を使えば手元のおカネが減る。利益も減るから決算書の見栄えが悪くなる。見栄えだけでなく、本質的に財務体質が弱くなる。

最終的に、中小零細企業の生命線である銀行融資が使えなくなる。結果、確実に会社の寿命を縮めます。おカネが尽きたときが会社の終わりなのです。

逆に、現金確保型には銀行融資に強い、資金調達に強い、というメリットがあることを覚えておきましょう。

ところで、現金支出型それ自体が「悪」なのではありません。大事なことは見極めです。

その現金支出が投資と言えるのか? ムダ使い、衝動買いならバツ。ゆえに現金確保型へ。

いっぽうで、近い将来により多くの利益になって還元されるならば〇。その見極めです。

会社の利益を見ながら、「ここは現金支出型かな、それとも、現金確保型かな」という采配を振るうのが経営者。税理士や他人に譲っていてはいけません。

まとめ

節税の4分類についてお話をしてきました。

「ほんとうの節税」とは、税金を減らすことではありません。手元のおカネを増やすことです。

いくら税金が減ったって、手元におカネが残らなければなんの意味もありませんよね。

節税を口にするとき、いまいちど、この「4分類」を思い出してみましょう。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから