「流動比率」の算式ってどうだったっけ? 「当座比率」とはどう違うんだっけ? ということはありませんか。

そこで、それぞれの違いと見方について、あわせて「固定比率」と「固定長期適合率」について、図解を使いながらお話をしていきます。

似て非なる経営指標に悩む日々

会社の決算書を分析しようというときに耳にするのが「経営指標」です。

なんたら利益率やら、なんたら比率やら。果てはインタレスト・カバレッジ・レシオなど、一見するとなんだかわからないものまで。実にさまざまな経営指標があります。

そんな経営指標のなかには、似て非なる経営指標もあり。「ちょっと似ているけど、なにが違うんだったっけ?」と悩んだことがある、という人も少なくないはずです。

そこで本記事では、似て非なる経営指標として「流動比率と当座比率」「固定比率と固定長期適合率」を取り上げて、それぞれの違いと見方をお話していきます。

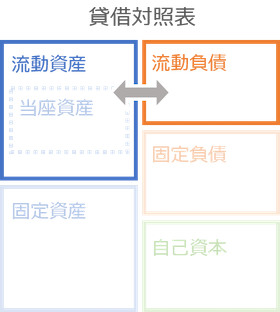

ちなみに、いずれの指標も「貸借対照表」に関する経営指標です。その貸借対照表を図解するとこうなります ↓

このような「図解」や、それぞれの経営指標の「算式」も参考に、似て非なる経営指標の違いと見方を押さえていきましょう。

本来、貸借対照表には「繰延資産」の区分もありますが(上図でいうと固定資産の下)、貸借対照表全体から見ると金額が小さく影響も小さいことが多いことから省略をしています。

「流動比率」と「当座比率」の違いと見方

まずは、流動比率と当座比率について。こららはいずれも、資金繰りの「短期的」な安全性をはかる経営指標です。

流動比率の図解と算式

はじめに、流動比率のほうを図解してみましょう ↓

上図のとおり、流動資産と流動負債とを比べよう、というのが流動比率の趣旨です。

このうち流動資産は、近いうち(おおむね1年以内)におカネを受け取ることができる資産を言います。たとえば、売掛金、受取手形、たな卸資産、短期貸付金など。

加えて、おカネそのもの(現金・預金)も流動資産に含まれます。

いっぽうで流動負債は、近いうち(おおむね1年以内)におカネを支払わなければいけない負債を言います。たとえば、買掛金、支払手形、未払金、短期借入金など。

では、流動資産と流動負債がどのような状態であれば良いのか? と言うと。それは「流動資産 > 流動負債」の状態です(上図がその状態です)。

逆に。近いうちにおカネを支払わなければいけない流動負債のほうが、近いうちにおカネになる流動資産よりも多ければ、資金繰りが厳しいことをあらわします。

この流動資産と流動負債の関係を経営指標にしたのが「流動比率」です。流動比率を算式であらわすとこうなります ↓

流動比率 = 流動資産 ÷ 流動負債

さきほどお話したとおり、流動負債(分母)が流動資産(分子)よりも多いと資金繰りは厳しくなります。言い換えると、「流動比率が 100%未満はマズい」ということです。注意しましょう。

なお、目指すべき流動比率の目安は、一般に「200%」と言われています。ところが、これは多くの会社にとって、相当に高いハードルだと言えるでしょう。正直、高すぎます。

ならばどうしてそんなムチャを言うのか? ということですが。

たとえば、回収不能の売掛金や、すぐには売れない在庫など、流動資産のなかには「貸借対照表の金額ほどには価値がないもの」が混じっているはず。と、考えられるからです。

会社に対して強く安全性を求める銀行などは、とくにそのような考え方をしています。

したがって、自社としては 200%という値を目指すよりも、「同業他社平均」や「自社の過去からの推移」と比べてどうか? を見るのがよいでしょう。

当座比率の図解と算式

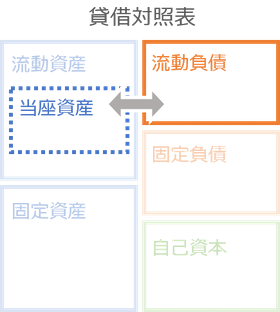

次に、当座比率を図解してみましょう ↓

上図のとおり、当座資産と流動負債とを比べよう、というのが流動比率の趣旨です。

さきほどの流動比率との違いは、流動負債と比べるものが「流動資産」か「当座資産」か、になります。

当座資産とは、流動資産のなかでもとくに早くおカネになる資産です。ゆえに上図でも、当座資産は流動資産の内側に描かれています。

具体的には、現金・預金、売掛金、受取手形、売却可能な有価証券などが当座資産にあたります。

ポイントは、たな卸資産は当座資産から除かれていること。たな卸資産は流動資産ではありますが、当座資産ではありません。ここがポイントです。

流動資産からたな卸資産を除いてもなお、安全と言えるかどうか? つまり、「当座資産 > 流動負債」の状態にあるかどうか、を見ることになります。

たな卸資産は売れればおカネになりますが、ほんとうに売れるかはわかりません。売ってみなければ、貸借対照表の金額ほどの価値があるかはわかりません。

だから、不確実なたな卸資産は除いたところで安全性をはかろうよ。というのが当座比率であり、流動比率との違いになります。そんな当座比率の算式がこちら ↓

当座比率 = 当座資産 ÷ 流動負債

さきほどの流動比率の算式と比べると、流動資産が当座資産に変わっただけです。

なお、当座比率は一般に「100%以上」が目安とされています。「当座資産 > 流動負債」の状態、ということですね。

とはいえ目安ばかりを気にするのではなく、自社の過去の推移と比べることで、資金繰りの改善や悪化をはかるようにしましょう。

「固定比率」と「固定長期適合率」の違いと見方

続いて、固定比率と固定長期適合率について。こららはいずれも、資金繰りの「長期的」な安全性をはかる経営指標です(流動比率と当座資産は「短期的」な安全性をはかる指標でした)。

固定比率の図解と算式

はじめに、固定比率のほうを図解してみましょう ↓

固定比率の説明をする前に。そもそも、貸借対照表は、左側(流動資産・固定資産)と右側(流動負債・固定負債・自己資本)とに分かれているのが特徴です。

さらに、右側が「調達(=どこからおカネを用意したのか)」をあらわし、左側が「運用(=調達したおカネをなにに使ったか)」をあらわしているところに大きな特徴があります。

そのうえで、上図を眺めてみましょう。まずは、固定資産から。

固定資産は、たとえば、土地や建物、機械設備、自動車、器具備品など、「長い時間」をかけて会社の事業に貢献する資産を言います。

では、その「固定資産」を見たときに。固定資産の購入資金の「調達(右側)」としてふさわしいものはなんでしょう?

答えは「自己資本」です。自己資本は、株主からの出資(資本金)と、創業以来の利益の累計(利益剰余金)とで構成されているため、返済をする必要がないからです。

これに対して、他の調達(右側)である「流動負債」や「固定負債」となると、「返済を必要とする」ことになります。

固定資産は購入金額も高く、すぐにその金額を回収できるものではありません(長い時間をかけて回収します)。ゆえに返済を要する負債で調達をするのでは資金繰りに支障をきたしてしまいます。

であるならば。固定資産の購入資金として最適なのは自己資本だ。ということで、「自己資本と固定資産のバランスを見よう」というのが固定比率の趣旨であり、上図になります。

これらの話を踏まえて、固定比率の算式がこちらです ↓

固定比率 = 固定資産 ÷ 自己資本

この算式で「固定資産 < 自己資本」の状態をあらわすならば、固定比率は「100%未満」が目安になります。

ところが。実際にはほとんどの会社の固定比率は 100%以上です(まさに上図の状態です)。とくに中小企業にとって、固定比率 100%未満はおそろしく高い壁だと言えます。

なぜなら、中小企業はそもそもが過少資本(=資本金が少ない)なのであり、毎年の利益も不安定かつ少額というケースが目立つからです。

それじゃあ、固定比率など役に立たないシロモノではないか! ということで、次の経営指標「固定長期適合率」の出番です。

固定長期適合率の図解と算式

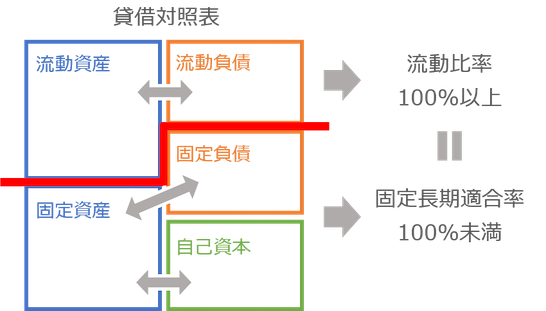

では、固定長期適合率を図解してみましょう ↓

さきほどの「固定比率」は、固定資産と自己資本とを比べる指標でした。

それに対して上図の「固定長期適合率」は、「自己資本」に「固定負債」を加えています。その趣旨は、

自己資本だけでは固定資産の購入資金としては不足するのだから、近いうちにおカネを支払う必要がない「固定負債」も充てることにしよう、です。

「流動負債」が近いうち(おおむね1年以内)におカネを支払わなければいけない負債なのに対して、「固定負債」は近いうちにおカネを支払う必要がない負債になります。

だとすれば、固定負債は、自己資本の不足を補う候補になる。結果として、「固定資産 < 自己資本+固定負債」ならば、まぁ安全だと言ってよいだろう、ということです。

算式で考えると、

固定長期適合率 = 固定資産 ÷ (自己資本 + 固定負債)

この固定長期適合率が 100%未満が、長期的な安全の目安になります。

ちなみに。固定長期適合率が 100%未満になると、おのずと流動比率が 100%以上になることも知っておくとよいでしょう ↓

まとめ

「流動比率と当座比率」「固定比率と固定長期適合率」の違いと見方についてお話をしてきました。

数ある経営指標のなかには「似て非なる」ものがありますが。

図解や算式などを参考に、それぞれの指標の違いと見方を押さえておきましょう。