設備資金の融資を受けるときには、設備投資計画書があると融資が受けやすくなります。

とはいえ、どんなふうにつくったらいいかわからない… というわけで、参考の書式と考え方についてお話ししていきます。

設備資金の融資を受けるなら、設備投資計画書。

会社が設備投資をするにあたって、銀行から融資を受けたい。いわゆる「設備資金」の融資を受けたい、というのなら。設備投資計画書をつくる、つくった計画書を銀行に提示するのがおすすめです。

これにより、銀行の疑問に漏れなく答えることができるので、融資を受けられる確率が高まります。

とはいえ、どんなふうにつくったらいいかわからない、ということもあるでしょう。そこで、参考の書式を紹介しつつ、設備投資計画書の考え方についてお話をしていきます。

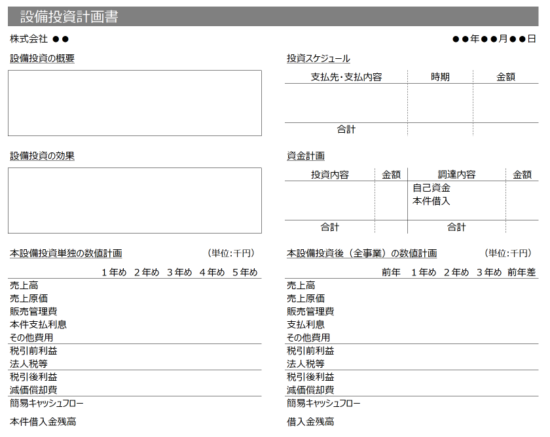

書式は次のとおりです↓

それではこのあと、書式に沿って、順番に見ていきましょう。

設備投資計画書の書式と考え方

参考書式に沿って、順番に説明をしていきます。

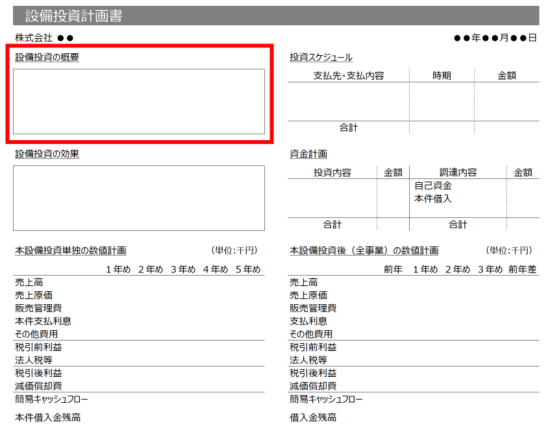

設備投資の概要

まずは、今回の融資の対象になる設備投資について、その概要を記載しましょう。ここでのポイントは、「設備投資の必要性」をあきらかにすることです。

ただただ概要を書くのではなく、加えて、「なぜいまなのか?」「なぜその設備でなければダメなのか?」も書き添えます。これが、「設備投資の必要性」です。

銀行は、設備資金の融資審査をする際、「ほんとうに、いま・それが必要なの?」という目で見ています。この銀行の疑問に答えるための項目、と理解しておきましょう。

たとえば、製造機械の設備投資だとすると。「なぜいま」に対しては、「受注が確定している」とか、「市場ニーズの高まりを示すデータがある」とか。「なぜその設備」に対しては、「スペックに過不足がない」とか、「自社に合った仕様変更ができる」などといった記載が考えられます。

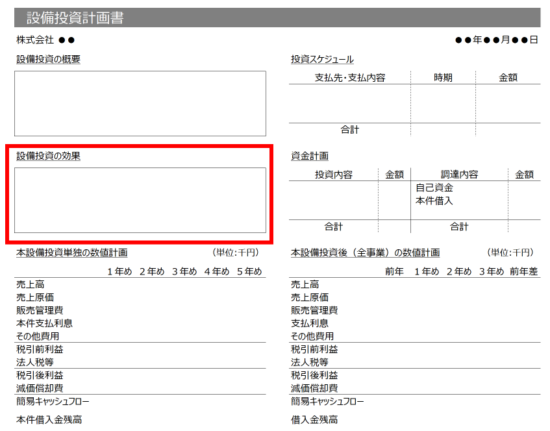

設備投資の効果

続いて、今回の設備投資によって、どのような効果が得られるのかを記載しましょう。銀行は、「その設備投資で、利益は増えるのか?」という疑問を持っています。

実際、利益ではなく、ステータスを目的とした設備投資はあるものです。華美にすぎる社屋や立派すぎる工場、高級すぎる社用車などが該当します。

というわけで、設備投資により、「生産能力が〇〇%上がる」「利益が〇〇万円増える」「従来よりも〇〇%のコスト削減ができる」など、できるだけ「数字」を織り込んで効果を示すようにしましょう。

なお、対象設備がどれだけのあいだ利用できるのか、どれだけのあいだ効果を享受できるのか、という点で、「耐用年数」についても触れておくとよいでしょう。

ちなみに、設備資金の融資における返済期間は、「返済期間=耐用年数」という考え方が基本です。

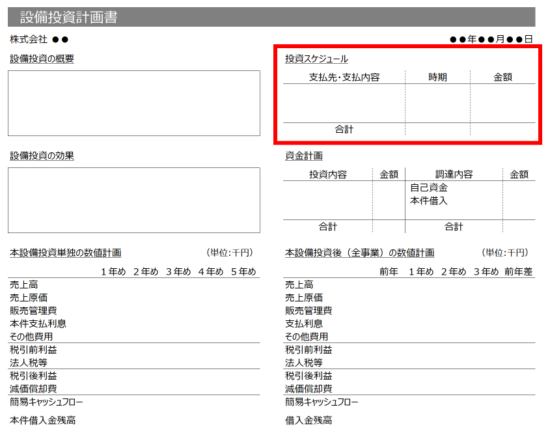

投資スケジュール

続いて、設備投資のスケジュールを記載します。具体的には、「支払先」と「支払内容」、支払いの「時期」や「金額」です。

ここでのポイントは、「いつまでにおカネが必要なのか」をはっきりさせることにあります。融資が間に合わなければ、設備投資ができないのですから、きちんと記載するようにしましょう。

なお、はじめに手付金を支払い、納品時に残額を支払うケースであれば、それぞれ分けて記載します。また、あたらしい設備を稼働させるにあたり必要な費用があれば、あわせて記載しておきましょう。

設備操作のために増員するのなら、その採用・教育費。テスト稼働期間中の調整・作業費用などが考えられるところです。

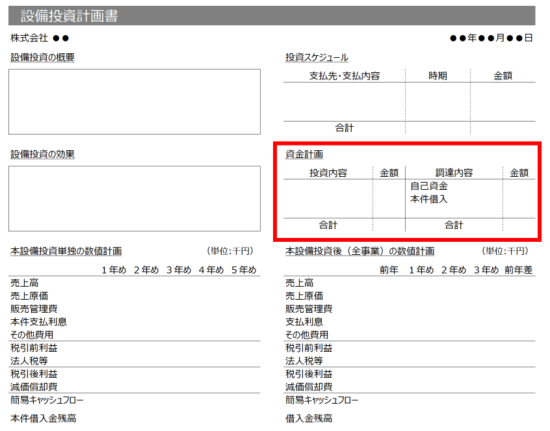

資金計画

続いて、設備投資に必要な資金の計画を記載します。

「投資内容」を左側に、その投資に必要なおカネを「調達内容」として右側に。そのうえで、左側の合計金額と、右側の合計金額を一致させることがポイントです。

投資内容の合計金額については、基本的に、投資スケジュールで記載した合計金額と一致します。調達内容は、自己資金と融資(本件借入)とに分けて記載しましょう。

なお、自己資金が2割ていどあると、設備資金の融資は受けやすくなります。全額融資というケースもありますが、「自己資金の準備がない=場当たり的な設備投資」と銀行から見られることは理解しておきましょう。

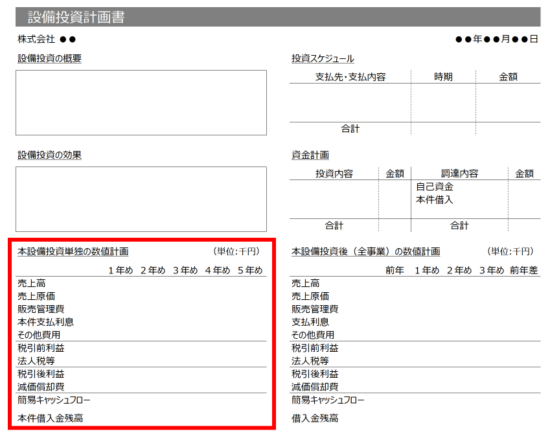

本設備投資単独の数値計画

続いて、設備投資によって増える利益・おカネを、計画として記載します。ここは、会社全体の数字を書くのではなく、あくまで、今回の設備投資による分だけが対象です。

売上高であれば、設備投資によって増える分の売上高を記載する。売上原価やその他費用も、設備投資によって増える分だけを記載する、ということです。

法人税等については、ざっくりと「税引前利益÷3」くらいでよいでしょう。法人税率はおおむねそのくらいです。

そのうえで、「税引後利益+減価償却費」を「簡易キャッシュフロー」として記載します。この簡易キャッシュフローが、今回借入の返済原資になります。

したがって、「簡易キャッシュフロー>今回借入の年間返済額」になっているかどうかがポイントです。これが逆転して「簡易キャッシュフロー<今回借入の年間返済額」になるようだと、投資効果としては不十分だという見方になります。

計画期間を何年にするかは、ケースバイケース。耐用年数に応じて、適宜調整しましょう。

最下段には、参考に「本件借入金残高」を記載しています。今回の借入金の残高が、毎年末にいくらになるかの計画値です。「今回借入額÷耐用年数=年間返済額」として考えておくとよいでしょう。

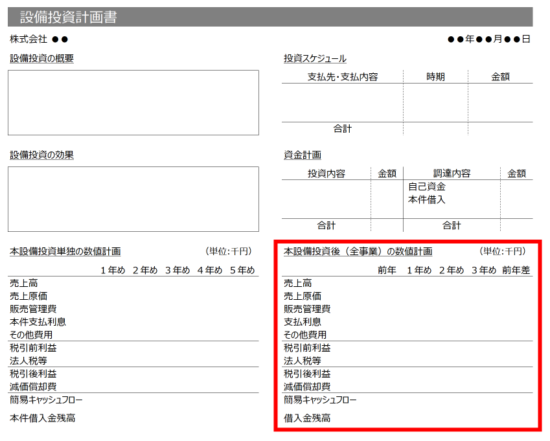

本設備投資後(全事業)の数値計画

前述した「本設備投資単独の数値計画」の全社版です。設備投資分も含めて、全社でどのような数値計画になるのかを記載します。

銀行としては、「全社単位で利益が出ているかどうか」が気になるものです。もし、全社単位で赤字なら、今回の融資について返済してもらえないかもしれない… と考えられるからです。

実際、不採算事業の赤字による資金不足を補うために、設備投資と偽って融資を受けようとする会社もあります。銀行はそういう会社を見ていますので、全社単位の赤字は警戒されるものと理解しておきましょう。

なお、数値計画の右端には「前年差」の列を用意しています。これは、前年実績(設備投資前の実績)と、設備投資後3年めの数字を比較することで、設備投資の効果を示すためです。

書式では、対象期間を3年にしていますが、計画内容に応じて適宜調整するとよいでしょう。

まとめ

設備資金の融資を受けるときには、設備投資計画書があると融資が受けやすくなります。

とはいえ、どんなふうにつくったらいいかわからない… ということがないように、参考の書式と考え方について押さえておきましょう。