銀行融資の金利は高い、というのなら。そうでもない、と言える理由についても押さえておきましょう。

金利を嫌いすぎると、必要な借入ができずに資金繰り悪化の原因になることがあります。

過度な抵抗感は、危うくもある。

会社における銀行融資について、「金利は高い、だから借りたくない」というハナシを見聞きすることがあります。

たしかに、金利にともなう利息は、払わなくて済むのであれば払いたくはないおカネです。とはいえ、「払わなくて済む(=借入は必要ない)」と言える会社は少ないもので。

そう考えると、金利に対する「過度な抵抗感」は危うくもあります。金利を嫌いすぎると、必要な借入ができずに資金繰り悪化の原因になりかねません。

では、「金利は高い」をどのようにとらえればよいのか? というわけで、銀行融資の金利が必ずしも高いとは言えない理由を挙げてみます。こちらの5つです↓

- 過去の推移で見てみる

- 金利は見た目以上に低い

- 金利から金額に置き換える

- 社長の時給と比べてみる

- いざというときの保険になる

それではこのあと、順番に見ていきましょう。

銀行融資の金利は高い→そうでもない、と言える5つの理由

【理由1】過去の推移で見てみる

冒頭でもふれたとおり、「金利は高い」と考える社長がいます。利息を「払わなくて済む」ものと見れば、「金利は高い」と感じるのもムリはありません。

ここで、「過去の推移」を確認してみましょう。こちらです↓

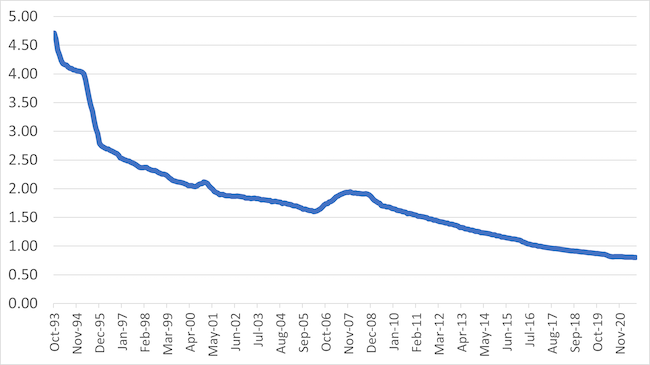

上の表は、「貸出約定平均金利」の1993年〜現在までの推移です。貸出約定平均金利とは、すべての銀行の平均的な貸出金利であり、日本銀行が毎月公表しています。

その貸出約定平均金利を見てみると、かつては5%近かった金利が、いまでは1%を切る金利にまで下がっていることがわかるでしょう。

たとえば、1,000万円の銀行融資を受けるとして。金利が5%であれば、毎年の利息は 50万円です。金利が1%であれば、利息は 10万円です。同じ 1,000万円を借りるでも、いまは年間 10万円の利息で借りられます。

こうして過去の推移で見れば、「銀行融資の金利は高い」とも言えない部分があるな。と、考えることもできるのではないでしょうか。金利が低いうちにあえて借りることで、手元のおカネを増やしておくのは、ひとつの財務戦略です。

【理由2】金利は見た目以上に低い

さきほど、「いまの金利は1%を切る」という話をしました。そうは言っても、銀行によって、あるいは会社の業績によっては、もう少し高いというケースもあります。

そこで、金利 1.5%で 1,000万円の融資を受けるとしたらどうでしょう。このとき、実質的な金利はもっと低くなる、ということを理解しておく必要があります。

なぜなら、金利にともない支払う利息は、会社の「経費」になるからです。利息が経費になれば、その分、会社の利益が減り、結果として法人税も減ります。

さきほどの例で言えば、金利は 1.5%でした。法人税率をおおむね 30%とすれば、「1.5%×(100%−30%)」で 1.05%になります。

というわけで、見た目では 1.5%の金利であっても、法人税の節税効果を考えれば、実質的には 1.05%の金利で融資を受けることができる。これがわかると、やはり金利に対する抵抗感は減るでしょう。

ちなみに、節税効果がはたらくのは、利益があるとき・税金の支払があるときに限られます。したがって、黒字の会社ほど、あえて融資を受けておくべき。赤字になる前に融資を受けておくべき、とも言えるところです。

【理由3】金利から金額に置き換える

銀行に対する利息を、「金利」で見ていると負担感を大きく感じやすくなります。そこで、金利ではなく、金額に置き換えて、利息を考えるのがよいでしょう。

たとえば、金利 1.5%で 1,000万円の融資を受けるとした場合。金利だけを見ていると、「低金利とは言ったって 1.5%かぁ」と、高く感じるかもしれません。

これを金額に置き換えてみましょう。「1,000万円 × 1.5%」で、年間に支払う利息は 15万円。ひと月あたりにすると、1.25万円。1日あたりにすると、416円です。

416円、つまり、毎日コーヒー1杯分くらいのコストで、手元に 1,000万円のおカネを置くことができる。そう考えてみたら、どうでしょう? 金利でみるほど高くはない、と感じるかもしれません。

しかも、前述した節税効果がありますから。実質的には 416円ではなく、291円です(416円の3割引き)。

銀行融資の利息については、金利でばかり見ている社長が少なくありません。けれども、実際に支払うのはおカネなのですから、「金額」に置き換えるようにしてみましょう。

【理由4】社長の時給と比べてみる

ここで、またまた、金利 1.5%で 1,000万円の融資を受ける会社を例にします。社長は、「金利がもったいないなぁ」と考えて、この 1,000万円を返済することにしました。

これにより、会社のおカネは 1,000万円少なくなります。結果、日々の資金繰りはこれまでよりも厳しくなり、社長が資金繰りを考える時間が増えることになりました。としたら、どうでしょう?

社長の「時給」という見方をするのであれば、資金繰りを考える時間のほうがもったいない。と、気づかねばなりません。社長が1時間、資金繰りに縛られるときの時給はいくらでしょうか。

さきほど確認した、1日あたりコーヒー1杯分の利息と比べたら、どちらが高くつくのか?

そもそも、社長が「本来の仕事」である経営に時間をつかうことができれば、同じ1時間でも、利益・おカネを増やすことができるでしょう。いっぽうで、いくら資金繰りに時間を費やしたところで、おカネが増えることはありません。

ですから、1,000万円を返済してしまうよりも、あえて 1,000万円を借りておくほうがいいことはある。手元のおカネが少ない会社ほど、借りておいたほうがいい。と、理解しておきましょう。

【理由5】いざというときの保険になる

銀行に支払う利息は保険料のようなものだ、と言われることがあります。さきほどの例で言えば、毎日 416円(節税効果を考えると 291円)の利息を支払うことで、1,000万円のおカネを持つことができる。

1,000万円の安心に対する保険料が利息だ、ということになります。たしかに、1,000万円あれば、いざというときには頼りにもなるものです。

加えて、もうひとつ。利息には、「銀行との関係性を維持する」という役割があります。銀行からおカネを借りているから、会社は利息を払うのであり。見方を変えると、利息を支払う会社は銀行とのつながりがある、ということです。

すると、どうなるか。いざというときにも、その銀行からの支援を期待できます。最近で言えば、新型コロナです。多くの会社が売上減・利益減となり、おカネを必要としました。

結果、融資を受けるために、銀行に会社が殺到。順番待ちができる事態となりました。ここでのポイントは、ふだんから銀行とつながりがある会社ほど、速くスムーズに融資を受けることができた、ということです。

逆に、ふだんから銀行とつながりがない会社は、融資を受けられるまでに時間がかかりました。場合によっては、そのあいだに会社が潰れてしまいます。

この点からも、銀行に支払う利息は、いざというときの保険料だと言えるでしょう。いざを考えれば、けして高くはない、との見方もできるところです。

まとめ

銀行融資の金利は高い、というのなら。そうでもない、と言える理由についても押さえておきましょう。

金利を嫌いすぎると、必要な借入ができずに資金繰り悪化の原因になることがあります。

- 過去の推移で見てみる

- 金利は見た目以上に低い

- 金利から金額に置き換える

- 社長の時給と比べてみる

- いざというときの保険になる