融資を受けている会社が、銀行に提出する決算書。そのなかには、「法人税別表七」と呼ばれる書類が含まれています。そんな別表七の活かしかたについてのお話です。

別表七とは? について、少々。

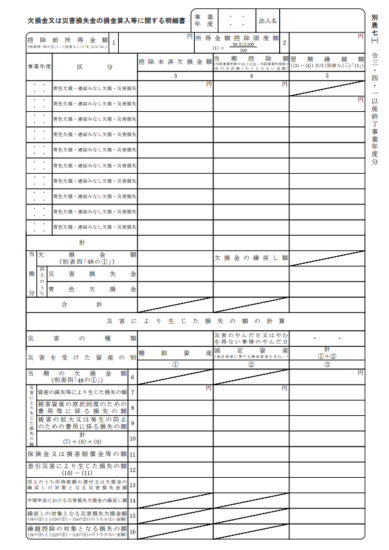

会社が融資を受けるにあたって、銀行から提出を求められるものに「決算書」があります。その決算書には、「法人税申告書一式」が含まれるものとされ、なかみに「別表七」と呼ばれる書類があるのはごぞんじでしょうか。こんな書類です↓

今回は、そんな「別表七」について。銀行融資における「活かしかた」をお話ししていきます。前段として、「別表七とは?」をカンタンに説明しておくと…

別表七は、「繰越欠損金」に関する情報が記載される書類です。「欠損金」とは、「法人税法上」の損失をいいます。これに対して、「会計上」の損失もあるわけですが。

言い換えると、法人税を計算するときの「利益(あるいは損失)」と、決算書の記載される「利益(あるいは損失)」とは、完全に一致するわけではない、ということになります。

細かいことを言い出すとキリがないので省くとして、ここでは、法人税法上の損失も、会計上の損失も「おおむね同じ」と考えておきましょう。

そのうえで、別表七を見てみると。過去10年分の損失が、列挙されています(「控除未済欠損金額」と書かれた列)。損失、つまり、最終利益がマイナス(赤字)のときのみ記載され、プラス(黒字)のときには記載されません。

よって、別表七を眺めることで、過去10年の赤字状況がわかるわけです。ではなぜ、過去10年分なのか? 法人税では、過去の赤字を10年間繰り越すことができるからです。

たとえば、ある期に 1,000万円の赤字が出た場合。翌期 600万円の黒字だったとすると、1,000万円の赤字と相殺できるので、600万円に対する法人税はかかりません(法人税は「利益×税率」で計算します)。

相殺しきれなかった 400万円は、翌年に繰り越されて、黒字が出たときに相殺することが可能です。なお、その期に相殺された金額は、別表七の「当期控除額」の列に記載されます。

そのうえで、相殺しきれなかった金額は、「翌期繰越額」の列に記載されて、翌期の別表七の「控除未済欠損金額」の列に転記される、という流れです。

と、「ややこしい」ところはありますが。くわしいことは、顧問税理士などに確認をしていただければと思います。ここでだいじなのは、別表七には、過去10年分の赤字に関する情報が記載されているということ。銀行もまた、それを見ているということです。

ここからが本題、別表七を銀行融資にどう活かすのか? このあと確認をしていきましょう。具体的には、次のとおりになります↓

- 赤字の原因と対策を伝える

- 黒字と相殺できていることをアピールする

- 粉飾の疑いを解消できるよう説明する

それではこのあと、順番に見ていきましょう。

銀行融資における「法人税別表七」の活かしかた

赤字の原因と対策を伝える

別表七には、過去10年分の法人税法上の損失が記載される、というお話をしました。法人税法上の損失とは、おおむね会計上の損失と同じであって、決算書に記載される赤字を指します。

ゆえに銀行は、別表七を見ることで、融資先が過去どれくらいの赤字だったかを確認できるわけです。銀行とあらたに取引をはじめようとするときには、過去3期分の決算書を求められます。

なので、3期分の業績が良ければOKかと言えば、そういうわけではなく。銀行は、別表七を見て、過去3期分より前の「赤字」についても確認したうえで、評価をしていることを覚えておきましょう。

では、どうするか? もし、別表七に、過去の大きな赤字金額が記載されているのであれば、その「原因」と「対策」とを伝えることです。

赤字という「現象」にも問題がありますが、ほんとうの問題は、赤字の「原因」にあります。その原因が、そのとき限りの「特別」なものであれば、まずそれを伝えましょう。

たとえば、役員退職金や不動産の売却による損失、不採算事業・店舗の撤退費用など。こういった原因による赤字は、毎期起きるわけではありませんから。

特別な赤字であることを伝えて、事業そのもの(本業)に問題はないことを、銀行に対して理解してもらうわけです。では、事業そのものに原因があったときはどうするか?

たとえば、顧客の減少や、競合品の登場による売上不振など。これらによる赤字への「対策」を、銀行に伝えることが重要になります。ネット販売の強化や、新商品開発の状況などが挙げられるでしょう。

銀行は「赤字」を見ると、「これからも赤字になるかもしれない」と考えるものです。なので、赤字の「原因」と「対策」とをあきらかにすることで、「これからはだいじょうぶ」であることを伝えられるようにしましょう。

黒字と相殺できていることをアピールする

赤字(欠損金)について、10年間繰越できることはすでにお話ししました。だとすれば、その赤字をあますことなく相殺できているかどうか? は、だいじなことだと言えます。

もし、ある年に 3,000万円の赤字が出たとして。その後の毎年の利益は、だいたい 100万円くらいとなると、2,000万円くらいは赤字を相殺できずにおわってしまいます。

きちんと相殺できていれば、2,000万円に対する法人税を払わずにすむのですから、もったいないハナシです。

ということとは別に、10年という期間でならしたときに「赤字体質」の会社だ、と銀行からは見られるところに問題があります。そう見られないためにはどうするか?

赤字を繰越できる10年のあいだに、きちんと相殺しきれるだけの黒字を出すことです。黒字であれば、本来は納税があるところを、納税しなくてすむわけですから、資金繰りはラクになります。

銀行としては、融資がしやすくなるポイントです。また、赤字が出たとしても、その後にリカバリーできるチカラがある、「赤字に強い会社」だとの評価にもつながります。

というわけで、ぜひ、別表七については毎年確認をして、期限切れになりそうな赤字がないかを確認したうえで、利益計画をつくるようにしてみましょう。

そういったところも含めて、利益計画を銀行に説明できれば、「この社長は、会計にも税金にもあかるい社長だ」とのアピールにもなるはずです。やはり、融資の受けやすさにつながるところです。

粉飾の疑いを解消できるよう説明する

自社の別表七を見たときに、大きな赤字が繰り越されていて、その後に黒字が続いている場合。銀行からは、「粉飾(利益の水増し)」を疑われやすくなります。

なぜなら、粉飾をして黒字にしても、会社は税金を払わなくてすむからです。

粉飾をしようとする会社の社長には、税金の心配があります。粉飾をして利益が増えた分だけ、法人税も増える。もともと粉飾をするくらい状況が悪いのに、納税をするとなれば、資金繰りがいっそう悪くなってしまいます。粉飾のジレンマです。

ところが、過去の赤字(繰越欠損金)によって、税金の心配がなくなれば。社長は粉飾をしやすくなる、ということになります。それを、銀行もわかっていますから、大きな赤字が繰り越されているような会社は、粉飾を疑われやすいのです。

もちろん、粉飾をしてはいけないのは当然として。していないのに黒字の場合はどうするか? 決算内容について、ていねいな説明を心がけましょう。

とくに、「売掛金」や「棚卸資産」の金額が大きいケース。架空売上(売掛金)、架空在庫(棚卸資産)の計上は、粉飾決算の王道です。

決算書に記載されている「売掛金」や「棚卸資産」については、それらの「内訳」や「金額推移」などの資料を追加提出することで、粉飾の疑いを軽減できます。

棚卸資産が多い場合には、倉庫を案内して、実際に現物(在庫)を見てもらうのも有効です。

いずれにせよ、繰越欠損金があるうちは、「いつも以上に粉飾を疑われているかも」と考えておくようにしましょう。粉飾などしていないのに疑われるのでは、損なハナシです。

まとめ

融資を受けている会社が、銀行に提出する決算書。そのなかには、「法人税別表七」と呼ばれる書類が含まれています。そんな別表七の活かしかたについて、お話をしてきました。

別表七は、銀行が注目している書類ではありますが、会社からの情報提供が少ないと「誤解」をされたり、「低評価」を招く原因にもなるところです。

別表七がある場合で、大きな金額が記載されているときはとくに。今回の「活かしかた」を実践されることをおすすめします。

- 赤字の原因と対策を伝える

- 黒字と相殺できていることをアピールする

- 粉飾の疑いを解消できるよう説明する