銀行に決算書を渡すときには、中小会計要領のチェックリストを添付するのがおすすめです。添付がない場合、自社の決算書は信用されていないかもしれない… ということを理解しておきましょう。

中小企業の決算書は信用されない。

会社が融資を受けるときには、銀行へ「決算書(のコピー)」を渡します。決算書が、融資審査の可否を判断するうえで、大きなウエイトを占める審査材料になるからです。

では、その決算書の内容が信用できるものでなかったとしたらどうでしょう? 当然、融資が受けにくくなってしまいます。とはいえ、なにをもって「信用できるかどうか」を見極めるのか。

銀行が1つの目安にしているのが、「中小企業の会計に関する基本要領(以下、中小会計要領)」です。中小会計要領とは、中小企業(とりわけ小規模の会社)が守るべき会計のルール集であり、中小会計要領に沿ってつくられた決算書であれば信用できる、ということになります。

この点で、会社は、決算書に付随する「個別注記表」にて、「中小会計要領によって決算書を作成している旨」を宣言することが大切です。なので、宣言がないことを知った銀行からは、問い合わせを受けることもあります。

では、宣言さえすればよいのかといえば、もちろんそうではありません。ルールを守る必要があるわけですが、実際には守られていない決算書が散見されます(わたしが知る限り)。

銀行もそれをわかっていますから、「中小企業の決算書は信用されない」という一面があることを覚えておきましょう。それなら、どうしたら決算書の信用を取り戻すことができるのか?

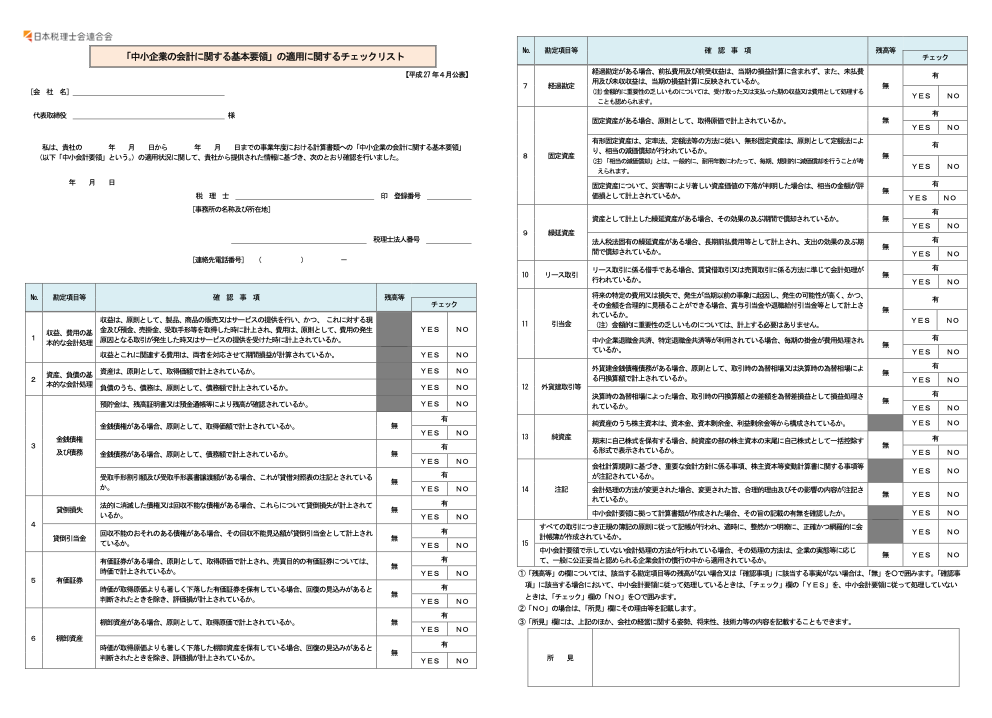

1つの手段として、「中小会計要領のチェックリスト(以下、チェックリスト)」を添付するのがおすすめです。これは、税理士が作成する書類であり、「中小会計要領がどれくら守られているか」を明らかにする書類です↓

これを決算書に添付することで、銀行は決算書の信用度を検証しやすくなります。というわけで、チェックリストに記載されている内容をもとに、会社がとくに気をつけるべき会計ルールについてお話をしていきます。

中小会計要領のチェックリストでとくに気をつけるべきルール

チェックリストに記載されている項目には「番号(No.)」が振られています。その番号に沿って、とくに気をつけるべき会計ルールを確認していきましょう。

No.1 収益・費用の会計処理

発生主義と現金主義という言葉があります。カンタンにいうと、商品をお客さまに納品したときに売上を認識する(計上する)のが発生主義、お客さまから代金の入金があったときに認識するのが現金主義です。

発生主義で会計処理するか、現金主義で会計処理するか。納品と入金の時期が違えば、売上の認識時期に差が出ることがわかるでしょう。中小会計要領では、発生主義による処理を求めています。

税金計算でも発生主義が求められていることから、最終的には、どの会社も発生主義で会計処理をしていることでしょう。ところが、「期中」となるとそうでもありません。期中は、会計処理がラクな現金主義で処理しておき、決算書は発生主義で帳尻を合わせているケースがあります。

この場合には、中小会計要領が守られているとはいえず、チェックリスト上は「NO(=ルールを守れていない)」が記載されることになるので注意が必要です。

No.4 貸倒引当金の計上

売掛金や受取手形などの債権について、回収不能のおそれがあれば、その見込額を「貸倒引当金」として計上することを中小会計要領は求めています。

したがって、なにかしらの債権がある場合には、最低でも「法定繰入率(税法が定める基準)」で引当金を計上するものと考えておきましょう。法定繰入率を超えて、回収不能のおそれがある債権については、さらに個別で引当金を計上する必要があります。

また、すでに回収不能が確定している債権については、貸倒損失を計上しなければいけません。

ですから、不良債権や架空債権が決算書に含まれる場合、チェックリスト上は当然「NO」を記載することになります。にもかかわらず、「YES(=ルールを守っている)」と記載すれば、税理士ともども詐欺行為です。じゅうぶんに気をつけましょう。

No.5、No.6 有価証券・棚卸資産の評価損の計上

有価証券や棚卸資産(在庫)について、時価が購入金額よりも著しく下落した場合、回復の見込みがある場合を除いて、評価損を計上することを中小会計要領は求めています。

ところが、紙切れ同然となってしまった株や、二束三文でも売ることができない不良在庫が、購入金額のまま記載されている決算書はあるものです。すると、資産の過大計上、費用の過小計上となりますから、不正確な決算書になってしまいます。

銀行はとくに、棚卸資産に注目していることは覚えておきましょう。不良在庫に加えて、架空在庫を利用した利益の水増しは、よくある粉飾方法の1つだからです。そういうことをしている会社は、チェックリスト上「YES」を記載するわけにはいきません。

No.8 減価償却費の計上

固定資産(建物や機械、備品など)について、相当の減価償却費を計上することを中小会計要領は求めています。「相当の減価償却費」とは、最低でも「法定償却率(税法が定める基準)」による減価償却費です。

この点、減価償却費を計上しなくても税務署からおとがめはありませんので、赤字の会社などは、減価償却費を計上しないことは「よくある」といってよいでしょう。

ところが、税務署はよくても銀行はよくありません。銀行は、中小会計要領が守られた決算書で「正しい業績を把握したい」と考えているからです。相当の減価償却費が計上されていなければ、資産の過大計上、費用の過小計上になってしまいます。これもまた粉飾です。

ちなみに、税法上の繰越欠損金の期限切れを回避するために、減価償却を計上しないことはあるでしょう。これを銀行に粉飾と誤解されないよう、チェックリスト下部の所見欄に「繰越欠損金を有効活用するため」などと記載します。

No.11 各種引当金の計上

中小会計要領では、将来の特定の費用または損失について、発生可能性が高いものがあれば合理的に見積もり、引当金を計上するよう求めています。

その典型が、賞与引当金と退職給付引当金です。社内規程によって、賞与や退職金の支給が決まっている会社は、引当金を計上すべきということになります。また、規程がなくとも慣習的に支給されているのであれば、やはり引当金を計上すべきでしょう。

にもかかわらず、計上されていないとなると、中小会計要領を守れていないということになってしまいます。この場合にも、「YES」と記載しているチェックリストがありますが、ウソになってしまいますから気をつけましょう。

No.14 注記

中小会計要領によって決算書を作成した場合、その旨を注記したのか? ということを問われています。冒頭でもふれたとおり、個別注記表にて宣言が必要です。

これを忘れている決算書がありますので注意しましょう。ちなみに、宣言しているのであれば、その証として、チェックリストを決算書に添付すべき、というのがわたしの考えです。

No.15 適時に会計帳簿を作成する

チェックリストには、「すべての取引につき正規の簿記の原則に従って記帳が行われ、適時に、整然かつ明瞭に、正確かつ網羅的に会計帳簿が作成されているか」という問いがあります。これを見て、なんとなく「YES」と記載しているケースがあるようです。

が、期中に試算表をまったく作っていないような会社であれば、「適時に」が守れているとはいえません。よって、ここでの記載は「NO」です。

それなら、2ヶ月に1度、3ヶ月に1度、試算表をつくっている場合はどうなのか? わたしは、「NO」だと考えています。いやいや、それも適時といってよいだろう、などと議論をするよりもまず、試算表は毎月つくるようにするのがよいでしょう。

試算表の作成は、経営管理・財務管理の前提であって、対銀行以前のハナシです。

まとめ

銀行に決算書を渡すときには、中小会計要領のチェックリストを添付するのがおすすめです。添付がない場合、自社の決算書は信用されていないかもしれない… ということを理解しておきましょう。くわしいことは、顧問税理士に相談を。