2023年1月から、コロナ借換保証制度がスタートしました。それって、リスケと同じじゃないの? とおもわれるかもしれませんが違います。リスケに比べて良いところがありますよ、というお話しです。

リスケと同じじゃないの?

コロナ融資の返済が本格化することもあり、2023年1月からは「コロナ借換保証制度」がスタートしました。

本制度では、民間金融機関からのコロナ融資に加えて、コロナ融資以外の保証付き融資も借り換えの対象になります。さらに、増額借換(既存融資の借換+新規融資)にも対応可能です。

また、最大5年の据置期間(実際には1〜3年くらい)がとれることから、「それってリスケ(返済猶予)してもらうのと同じじゃないの?」とおもわれるかもしれませんが。

コロナ融資の借り換えは、リスケと比べて良いところがあります。というのが、このあとのお話しです。具体的には、次のとおりになります↓

- 経営行動計画書の作成で済む

- 不良債権扱いにならない

- コロナ融資だけ借り換えが可能

それではこのあと、順番に確認していきましょう。

コロナ融資の借り換えがリスケと比べて良いところ

経営行動計画書の作成で済む

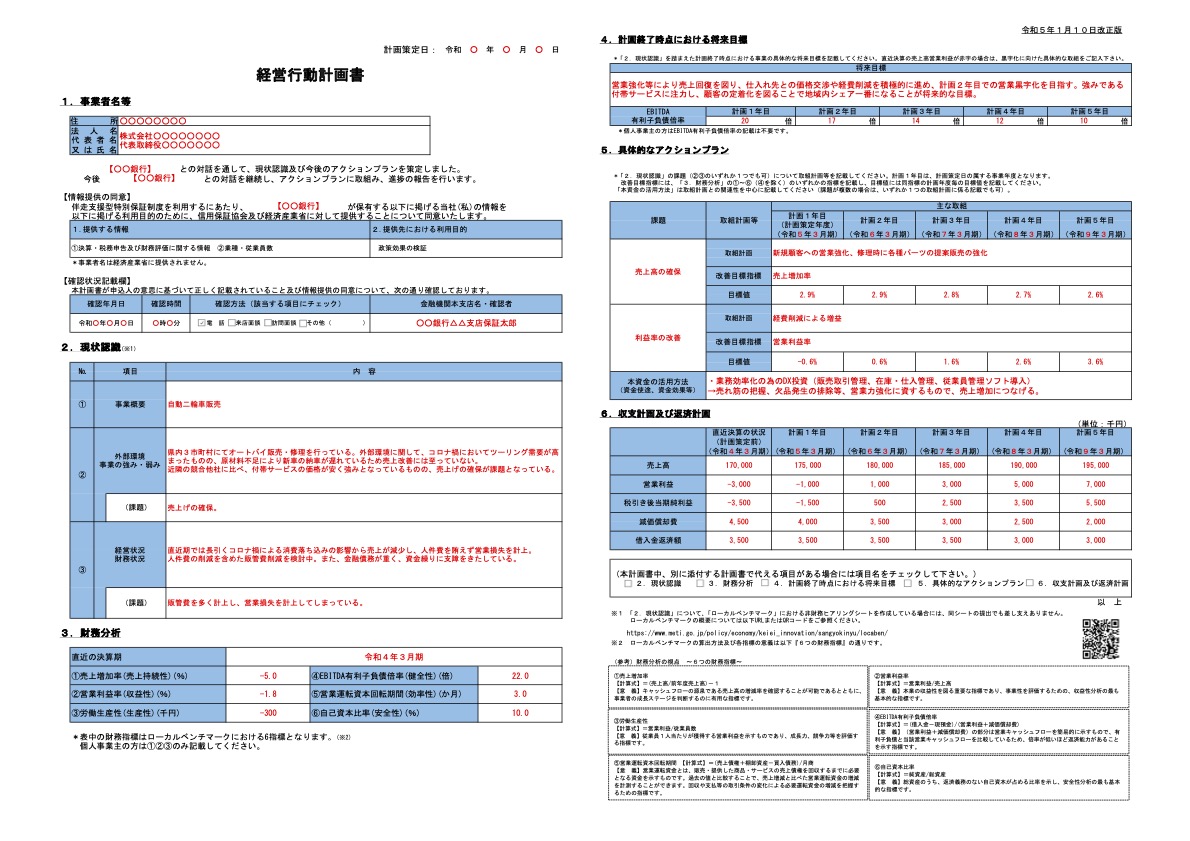

コロナ借換保証制度を利用するためには、「経営行動計画書」を作成しなければなりません。書式・記載例は、中小企業庁から公表されています。こんな感じです↓

これを見てどうおもうかは社長によりますが、リスケで求められる「経営改善計画書」に比べれば、だいぶ「簡素」な書類だと言ってよいでしょう。つまり、作成の手間が小さくてすみます。

手間が小さいことが本質的に良いことか、という議論はさておき。時間や労力を抑えることができるのはメリットです。なにしろ、リスケで「経営改善計画書」をつくるとなると一筋縄ではいきません。

ただし、いっぽうの「経営行動計画書」にも気をつけるべき点があります。それは、「取引銀行の継続的な伴走支援」です。

伴走支援ってなんだ? ということですが、カンタンに言うと「融資をした銀行による、計画の進捗確認」を言います。つまり、借り換え時につくった経営行動計画書が、きちんと実行されているかどうかを、銀行もいっしょになって検証するということです。

これは、銀行にとってはなかなかの「負担」でしょう。実際、その負担を嫌い、コロナ借換保証の利用を敬遠している銀行があるのを見聞きしています。

だとすれば、会社は「銀行の負担を減らす」ようにしなければなりません。銀行が、計画の進捗確認をしやすい状況・体制をつくるということです。

毎月試算表もつくっていない、資金繰り表もつくっていない… となると、銀行も困ってしまいます。社長自身も困るはずです。計画書をつくるだけではなく、計画書を運用・管理できる状況・体制もつくりましょう。

不良債権扱いにならない

リスケをする場合には、原則、不良債権の扱いになります。リスケとは、当初の融資条件を変更して返済を猶予することであり、当初の予定どおりには返済できなくなった… ということだからです。

となると、銀行としては融資先の「格付け」を下げざるをえません。貸し倒れ(回収不能)に備えて、費用(貸倒引当金)を計上しなければならず、銀行の業績にも悪影響です。

例外的に、会社が「経営改善計画書」を作成することをもって、格付けを維持するという取り扱いもありますが。リスクがあることに変わりはありません。リスケは銀行にとって望ましいことではないわけです。

これに対して、借り換えはどうか? というと。あらたな融資によって、既存の融資と入れ替えるものなので、当初の融資条件を変更するのではありません。ですから、リスケにはあたらず、不良債権扱いにもなりません。銀行にとっては、このほうが穏やかです。

とはいえ、なんでもかんでも借り換えしてくれるわけではないことを覚えておきましょう。コロナ借換保証では、経営行動計画書が必要になることは前述しました。

その計画書の出来や、そもそもの現状に問題があれば、借り換えに応じてもらえないことはあります。たとえば、計画の実行可能性が低いとか、債務超過が大きすぎるうえに解消できるだけの利益力がないとか。

また、すでに手元資金が少なすぎる場合にも、借り換えできないことがあります。そう考えると、手遅れにならないうちに、まだ余裕があるうちに借り換えを検討すべきだと言えるでしょう。

コロナ融資だけ借り換えが可能

コロナ借換保証の対象は、コロナ融資やその他の保証付き融資であることは前述しました。

たとえば、A銀行からコロナ融資を受けていて、B銀行からはコロナ融資以外の保証付き融資や、プロパー融資を受けているとして、A銀行でコロナ借換保証を利用するとしたらどうでしょう。

B銀行の融資については、借り換えの対象にしなくてもかまわない、ということになります。

いっぽうで、もしA銀行の融資をリスケするとなると、原則、すべての取引銀行のすべての融資を一斉にリスケしなければいけません。そうしないと、銀行にとって不公平だからです。

では、すべての銀行がリスケに応じてくれるかといえば、そういうわけでもなく。なかには、リスケを渋る銀行もあるでしょう。なので、取引銀行が多いほど、リスケの実行は難易度が上がります。

この点で、コロナ借換保証であれば「部分的」に対応できるのがメリットです。B銀行の融資はそのままにして、A銀行の融資だけは借り換える、ということができます。

リスケはもちろん、借り換えもまた「しなくていいならしないほうがよい」ので、A銀行の借り換えだけで済ませられるのであれば、それも選択肢の1つです。

それでいて、借り換えにはリスケと似た効果があります。据置期間を設定できれば、その期間の返済は猶予されるのですから、ほぼリスケと言ってもよいでしょう。

受けている融資のすべてについて返済を止める必要がある、というのでなければ、コロナ借換保証を利用して、部分的に資金繰りを改善するのがおすすめです。

まとめ

2023年1月から、コロナ借換保証制度がスタートしました。それって、リスケと同じじゃないの? とおもわれるかもしれませんが違います。

リスケに比べて良いところがありますので、本記事の内容を押さえておきましょう。リスケを検討する際にはまず、借り換えで対応できないかの検討をするのがおすすめです。

- 経営行動計画書の作成で済む

- 不良債権扱いにならない

- コロナ融資だけ借り換えが可能