銀行融資の審査では、決算書の良し悪しが大きく影響します。が、決算書に載らない価値もあるわけで。会社は、その価値を銀行に伝える必要があります。でもどうやって…?というお話です。

おカネで買えない価値がある。

銀行から融資を受ける会社の社長は、「決算書の良し悪し」が融資審査に大きな影響を与えることは理解しているでしょう。

たとえば、資産。貸借対照表に掲載されている資産の額が大きいほど、純資産(自己資本)も大きくなるので財務安全性は高まり、銀行からはより高い評価をえられるようになります。

が、「決算書に載らない価値(資産)」はあるものです。某クレジットカードのCMでは、「おカネで買えない価値がある」とうたわれています。そう、おカネでは測れない価値もあるのです。

というわけで、最近ではとくに、銀行も「決算書に載らない価値(資産)」に目を向けるようになりました。決算書の良し悪しばかりではなく、事業の内容や将来性も評価する。いわゆる「事業性評価」です。

とはいえ、「決算書に載らない価値(資産)」を、銀行が単独で把握するのは難しいものがあります。なにしろ、決算書には載っていないし、目には見えない・見えにくいものだからです。

なので、銀行にも把握してもらえるように、会社のほうから伝える努力が必要になります。では、具体的に「何を・どのように」伝えればよいのか?「何を」については次のとおりです↓

- 商売

- 人材

- 情報

このあと、順番に確認をしていくことにしましょう。

決算書に載らない価値と、その伝え方

商売

自社の商売に「独自性」や「優位性」があれば、それも価値だといえます。ここでいう「商売」とは、言い換えると「ビジネスモデル」です。

たとえば、同じ「洋服を売る」にしても、リアル店舗でご近所向けに売る会社と、ネット通販で全世界に売る会社と、メタバース上のアバター用途として売る会社とでは、ビジネスモデルに違いがあることはわかるでしょう。

ところが、そのビジネスモデルは、決算書を眺めているだけではわかりません。よって、銀行(担当者)が自社のビジネスモデルを理解していないことは、けしてめずらしいことではないのです。

この点、「口頭で伝える」のはありがちな方法ではありますし、ラクな方法ではありますが、おすすめできません。言葉とは案外伝わりにくいものであり、すべてを記憶・記録してもらえるものでもないからです。

では、どうするか?

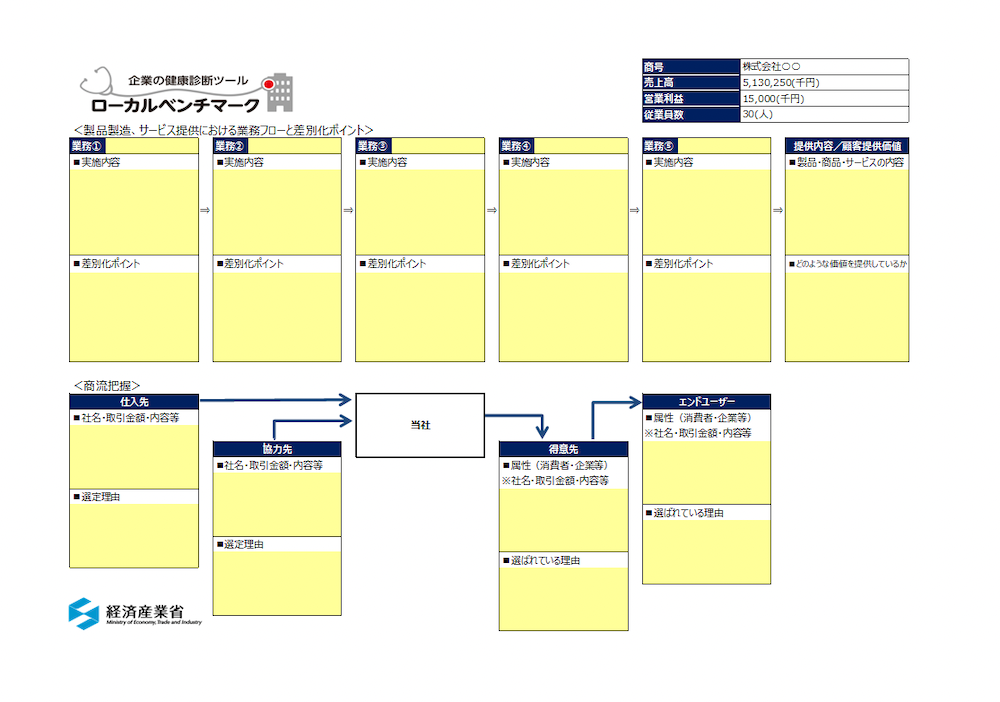

図にまとめて、目に見えるカタチ・あとに残るカタチで、銀行に手渡すことです。でも、図の書き方なんてわからない…というのであれば、「ローカルベンチマーク(ロカベン)」をおすすめします。

ロカベンは、経済産業者がExcelファイルとして無料提供しているツールです。内容は、「財務情報(数字)」と「非財務情報(数字以外)」とに分かれています。

このうち、非財務情報として図示化されている「業務フロー」と「商流把握」を利用しましょう。これらによって、自社のビジネスモデルを可視化することができます↓

業務フローは、どういう業務プロセスを経て、どういう価値が生み出されるのか、その価値は同業他社とどう違うのか? を表現できるようになっています。

商流把握は、仕入先や協力先からはじまり、自社の得意先、エンドユーザーまでの流れを記載することで、自社の商品(価値)の流れを明らかにできるようになっています。

人材

人材もまた、決算書に価値が載りません。たとえば、技術力が高い人材がいるとか、ロイヤリティ(忠誠心)が高い社員が多いとか、若者が多いとか、女性が多いとかとか。

やはり、決算書を見ているだけではわからないことばかりです。なので、会社は「人材に関する情報」を、別途まとめて銀行へ伝えるようにしましょう。

経営資源は「ヒト、モノ、カネ」などと言われます。ヒトがいるから、モノをつくり、カネをえることができる。ヒトがいなければ、モノはつくれず、カネをえることはできません。

だとすれば、ヒトはいるのか?どんなヒトがいるのか?は、会社にとって大事な要素であり、銀行もまたそのように考えています。なので、ヒアリングをされることもあるでしょう。

とはいえ、口頭で伝えることのデメリット(伝わりにくい、記憶・記録してもらえない)は前述したとおりです。メンドーがらずに、文書にまとめることを強く強くおすすめします。

そのひと手間が、他社との差別化にもなるものです(メンドーがって、文書化を嫌う会社はとても多い)。人材に関する情報といってもいろいろですが、まずは「基本情報」からはじめましょう。

毎年の社員数の推移(できれば創業時から)、毎年の採用人数、離職率、男女比、年代別割合、有資格者数など。良い会社には、良い人材が集まるものであり、良い人材が定着するものですから、そのあたりが数字にあらわれているかの確認もしてみましょう。

加えて、社員の「満足度調査」なども、人材に関する情報として有用です。社員の満足度が高い会社に良い人材が集まるのであれば、会社の将来性にも期待が持てます。人手不足の時代だからこそ、このあたりの情報で銀行にアピールするのもよいでしょう。

情報

さきほど、経営資源として「ヒト、モノ、カネ」を挙げましたが、加えて「情報」ともいわれるところです。情報とは、言い換えると「データ」であり、情報化社会にあっては価値あるものだとわかるでしょう。

ところが、情報の価値もまた、決算書に載ることはありません。どれだけのデータを有しているとしても、それを金額に換算することはできず、少なくとも、いまの会計では可視化できないのです。

なので、ここでも会社が自主的に、文書にまとめて銀行に伝えることが大切になります。価値ある情報を有しているとの自覚がある会社ほど、積極的に伝えていきましょう。せっかく情報があるのに、さっぱり銀行にアピールしない会社も散見されます。

では、銀行に伝える情報には、具体的にどのようなものがあるのか?多くの会社にあてはまるものでいえば、「取引先」や「顧客」に関するデータです。

まずは、取引先数や顧客数、その推移や、構成分析の結果など。取引先や顧客は、自社の売上につながる大事な要素ですから、それらの情報を銀行に伝えるようにしましょう。

加えて、いまどきでいえば、各種SNSのフォロワー数なども価値ある情報だといえます。SNSマーケティングもあたりまえの時代です。フォロワーの数が、商売に影響することは銀行も理解しています。

ですから、フォロワーについて分析をして、実際どのように売上につながっているかといった情報をまとめてみるとよいでしょう。

似たような観点でいえば、「購買データ」もまた価値ある情報です。データマーケティングは、現代の主流でもあります。商売上、他社の購買データも収集しているようなら、それも大きな武器です。データの活用例(売上につながった事例)も示しながら、銀行に伝えるようにしましょう。

まとめ

銀行融資の審査では、決算書の良し悪しが大きく影響します。が、決算書に載らない価値もあるわけで。とはいえ、銀行が単独で、その価値を把握するのは困難ですから、会社のほうから伝えられるようにしましょう。

事業性評価につながり、銀行の自社に対する理解が深まることから、「融資が受けやすくなる、融資条件が良くなる」といった効果を期待できます。

- 商売

- 人材

- 情報