銀行との関係性がよくなれば、より融資を受けやすくなります。そのための手段として、四半期報告書をつくり、銀行に提示・説明してみましょう、というお話です。

四半期報告書をつくるんだ

銀行から融資を受けている会社にとって、大事なことが「銀行対応」です。ここでいう「銀行対応」とは、銀行との関係性をよりよくするための対応をいいます。

銀行との関係性がよくなれば、より融資を受けやすくなりますし、融資以外の支援(ビジネスマッチングや各種コンサル、情報提供など)も受けやすくなるのがメリットです。

では、どうしたら、銀行との関係性をよりよくする対応ができるのか?

手段はいろいろありますが。多くの会社がやっていないけれど、だからこそ、銀行に対して効果を発揮する銀行対応の手段について、お話をしてみます。その手段とは…

ずばり、四半期報告書の提出です。四半期報告書とは、わたしが便宜的に付けている名称であり、一般的にいわれているものでもなければ、決まった書式があるわけではありません。

では、わたしがいう四半期報告書とはどのようなものなのか?このあと、説明をしていきます。これからの銀行融資に、きっとよい効果があるものと考えますので、ぜひ取り組んでみましょう。

四半期報告書の内容

四半期報告書には決まった書式がない、といいました。そのうえで、わたしが考える四半期報告書の内容についてお話をします。

ひとことでいえば、「直近の四半期の実績と、今後の四半期の見込み」です。たとえば、3月決算の会社で、いまが7月だとします。このタイミングで第1四半期(4月〜6月)の実績と、第2四半期(7月〜9月)の見込みをまとめるわけです。

まとめるといっても、あまり難しく考える必要はありません。ボリュームとしては「A4用紙で1枚」をおすすめします。ボリュームが多くなると、それを見る銀行側もメンドーだからです。

なので、四半期報告書に限らず、銀行に提出する書類は「シンプルかつ少量」がセオリーであることを覚えておきましょう。では、そのうえで、具体的にどのようなことを記載するのか。

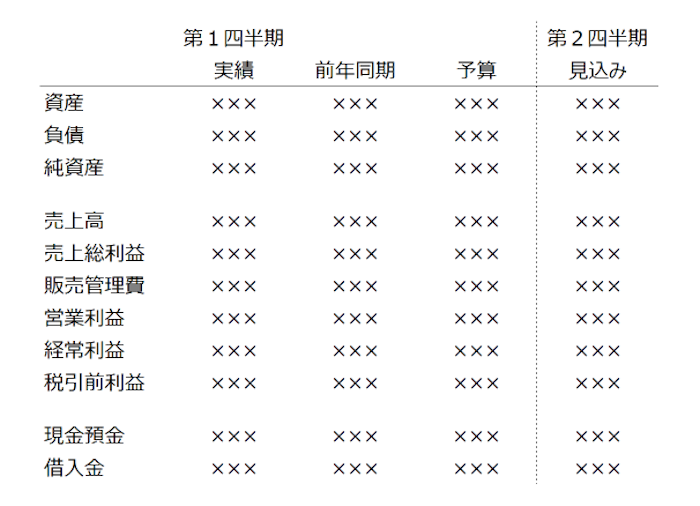

直近の四半期の実績のイメージは、主要科目のダイジェストです。貸借対照表であれば「資産、負債、純資産」の額を記載する、損益計算書であれば「売上高、売上総利益、販売管理費、営業利益、経常利益、税引前利益」を記載すればよいでしょう。

さらに、特筆すべき特定の勘定科目があれば、別途記載します。すべての会社に共通するところでいえば、「現金預金」と「借入金」です。これらは銀行にとって大きな関心ごとなので、聞かれずともあきらかにしておこう、ということになります。

以上をふまえて、直近の四半期の実績と比較するカタチで、その横に、前年の同四半期の実績を記載しましょう。これにより、銀行は「前年と比べて今年の調子はどうか?」を確認しやすくなります。

また、できることなら「予算(計画)との比較」も記載したいところです。つまり、期のはじめに1年の予算(計画)をつくり、その予算に対して実績がどうだったのかを比較できるようにします。

すると、銀行からは「計画管理能力がある会社、経営管理能力がある社長」と見られるので、自社に対する評価や心象がよくなるものです。中小企業の多くは、予算(計画)をつくっていませんから(つくっていても、その後の管理はまずできない)、差別化にもなります。

それから、もうひとつが「今後の四半期の見込み」です。記載項目としては、前述した「直近の四半期の実績」と同じになります。

貸借対照表であれば「資産、負債、純資産」の額を記載する、損益計算書であれば「売上高、売上総利益、販売管理費、営業利益、経常利益、税引前利益」を記載しましょう。加えて、特筆すべき特定の勘定科目があれば、それも記載します。

今後の四半期の見込みを、直近の四半期の実績に並べて記載することで、銀行は「今後の見込みにムリがないか(現実的か)」を検証しやすくなります。つまり、見込みが実績とかけ離れているようだと、見込みを信用されにくくなるということです。

以上をふまえた書式例がこちらになります↓

直近の四半期の実績ほか、数字だけだと、A4用紙が余るとおもいます。余った部分には、文章で、「直近の実績が前年の実績を上回った(下回った)原因」や、「直近の実績が予算(計画)を上回った(下回った)原因」、「今後の改善に向けた取り組み内容」などを記載するとよいでしょう。

四半期報告書の提示と説明

四半期報告書をつくることができたら、それを銀行に提示して、内容の説明をしましょう。

まず、提示するタイミングは、各四半期がおわったらなるべく早くです。当然ながら、2か月も3か月もたってからでは、情報が古くなってしまい意味がありません。

よって、各四半期がおわったら、どんなに遅くても1か月以内に提示するものと考えましょう。

四半期報告書をつくるには、毎月の試算表作成が必須なので、試算表を早くしあげることも必要になります。だとすれば、四半期報告書をきちんと提示することで、試算表を遅れなくつくっていること、遅れなく業績把握をしていることのアピールにもなるわけです。

なお、四半期報告書を提示しておしまい、ではいけません。本当に大事なことは、その提示を「きっかけ」にして、銀行とのコミュニケーションを深めるところにあります。

銀行員が忙しいとはいっても、「四半期の報告をしたい」というのを断ることはないでしょう。銀行にとっても、取引先の定期的な業績把握や見込みの確認は必要なことだからです。

仮に、それでも断られる、嫌がられるようなら、相当に問題があります。自社の業績が悪すぎて相手にされていないか、過去にトラブルを起こしているのか、銀行選びを間違えているのか…

いずれにせよ、フツーは四半期報告書の提示と説明は、銀行から喜ばれるべきものです。

では、どのように説明をすればよいのか。基本的には、四半期報告書に沿って、簡潔に説明をしましょう(1つ1つ細かく説明すると、時間もかかるし嫌がられてしまいます)。

加えて、売上見込みについては、具体的な受注状況などを伝えられるとベストです。結局のところ、売上がなければ利益もないし、おカネもなくなりますから、銀行の関心は売上にあります。

口頭だけではなく、受注見込みリストのような書面も提出できると、売上見込みに対する信用度が高まるのでおすすめです。

さらに、資金繰り表があると、銀行としては助かります。ここでいう資金繰り表とは、向こう6か月から1年ていど先までの資金繰り見込みをまとめた表です。

銀行にとっては、「おカネがあるかどうか(この先も返済を続けてもらえるか)」が大きな関心ごとですから、資金繰り表は欲しい情報の1つになります。ところが、前述した四半期報告書の内容だけでは、資金繰りを把握することができません。ゆえに、資金繰り表が必要なのです。

資金繰り表も提示しながら、この先の資金繰りについても説明できるようにしましょう。そのうえで、融資の相談をするのであればスムーズです。資金繰り表のつくりかたについては、動画をつくりましたので参考にどうぞ↓

四半期報告書のニーズは高まっている

ご存知のとおり、マイナス金利が解除となり、遅かれ早かれ「金利のある世界」がやってきます。融資金利も遅かれ早かれ上がっていく、ということです。

融資金利が上がると、会社の返済負担が増えることなどから、銀行は融資に慎重になる傾向があります。会社としては、融資が受けにくくなるのです。

そこへの対策としても、四半期報告書は役立ちます。定期的に、かつタイムリーに、銀行と状況を共有することで、銀行は会社の状況を理解し、柔軟な対応ができるようになるからです。

いっぽうで、状況の共有ができない会社は、銀行の足も遠のく可能性が高まります。銀行も人手不足ですから、貸しやすい会社に注力するのは当然です。

自社を貸しやすい会社だと見てもらえるためにも、四半期報告書を活用しましょう。

また、いまは「経営者保証の解除」が進んでいます。以前に比べると格段に、社長の連帯保証なしで融資が受けられるようになりました。とはいえ、すべての会社がそうではありません。

たとえば、銀行に対する情報開示が不十分な会社は、依然として社長の連帯保証を求められます。わかりやすい例でいえば、1年にいちど、決算書を提示するだけ…とか。

この点、四半期報告書を提示することが、経営者保証の解除に役立ちます。社長にとって、経営者保証はなければないほうがよいものでしょうから、四半期報告書も利用しつつ、経営者保証の解除に取り組んでいきましょう。

まとめ

銀行との関係性がよくなれば、より融資を受けやすくなります。そのための手段として、四半期報告書をつくり、銀行に提示・説明してみましょう、というお話をしました。

多くの会社がやっていないけれど、だからこそ、銀行に対して効果を発揮する銀行対応の手段です。四半期報告書のニーズも高まっていますから、ぜひ取り組んでみましょう。