配偶者控除の見直しにより、平成30年からの源泉徴収事務には要注意!

ところが、配偶者についての考え方がちょっと複雑… ということで、カンタン解説します。

配偶者控除の見直しで変わる!平成30年からの源泉徴収事務

税制改正により、見直しが行われた配偶者控除(配偶者特別控除を含む)。

この影響により、平成30年1月1日以降に支給される給与の源泉徴収事務に変更があります。要注意です!

【なにが変わった?】配偶者を「扶養親族等の数」にカウントするかどうか

平成30年以降の源泉徴収事務で変わるのは、「扶養親族等の数」の数え方です。

もう少し具体的に言うと、配偶者を「扶養親族等の数」にカウントするかどうかの考え方が変わります。

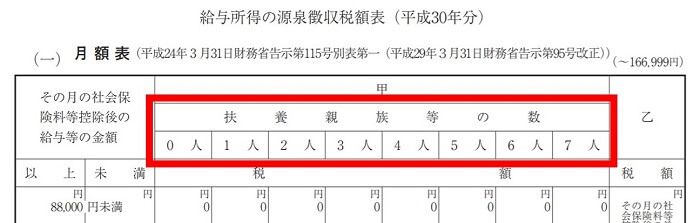

ちなみに、「扶養親族等の数」とはこれのことです(下図、赤枠部分) ↓

国税庁『平成30年分 源泉徴収税額表』より抜粋

上図は、「源泉徴収税額表」の抜粋です。給与を支給する際、所得税の源泉徴収税額を求めるのに使います。

この「源泉徴収税額表」の赤枠部分、「扶養親族等の数」に、配偶者をカウントするかどうかの考え方が変わります。

源泉徴収税額は、「給与の額」が多い人ほど大きくなり、「扶養親族等の数」が多いほど少なくなります。

【どう変わった?】本人の年収 1,120万円以下 かつ 配偶者の年収 150万円以下ならカウント

細かいハナシは抜きにして、結論から言うのなら。次のとおりです ↓

「本人(給与をもらう人)の年収 1,120万円以下 かつ 配偶者の年収 150万円以下」ならば、配偶者を1人として「扶養親族等の数」に数える

つまり、配偶者を「扶養親族等の数」にカウントするかどうかは、給与をもらう本人(源泉徴収税額計算の対象者)の年収と、その配偶者の年収の両方をチェックしなければいけません。

そのうえで、本人の年収が 1,120万円以下である、かつ、配偶者の年収が 150万円以下であるなら、「扶養親族等の数」に配偶者をカウントするということです。

このときの「年収」は、その年の「見込み額」で考えます。見込みと実際が異なる結果になる場合には、その年の年末調整で精算されることになります。

ちなみに、上記に掲載した「年収」の額は、社会保険料や税金をマイナスする前の、いわゆる額面の金額を表します。

本人や配偶者の収入が給与以外である場合の、「扶養親族等の数」のカウントは次のとおりです ↓

「本人の所得 900万円以下 かつ 配偶者の所得 85万円以下」ならば、配偶者を1人として「扶養親族等の数」に数える

※ 「所得」とは、平たく言うと「利益(=収入-経費)」のことです

おまけ・平成29年まではどうだった?

少々余談とはなりますが、平成29年以前は、配偶者をどのようにカウントしていたかと言うと、次のとおりです ↓

平成30年以降との違いは、給与をもらう本人(源泉徴収税額計算の対象者)の年収は関係がないこと。配偶者の年収だけで決まっていたということです。

【もう少し詳しい話】平成30年から使われる、「配偶者」に関する3つの用語

平成30年から変わる「扶養親族等の数」については、さきほどまでのお話でおしまいです。

ここからは、もうちょっと詳しいお話。平成30年から使われるようになる、「配偶者」に関する3つの用語についてをお話します。

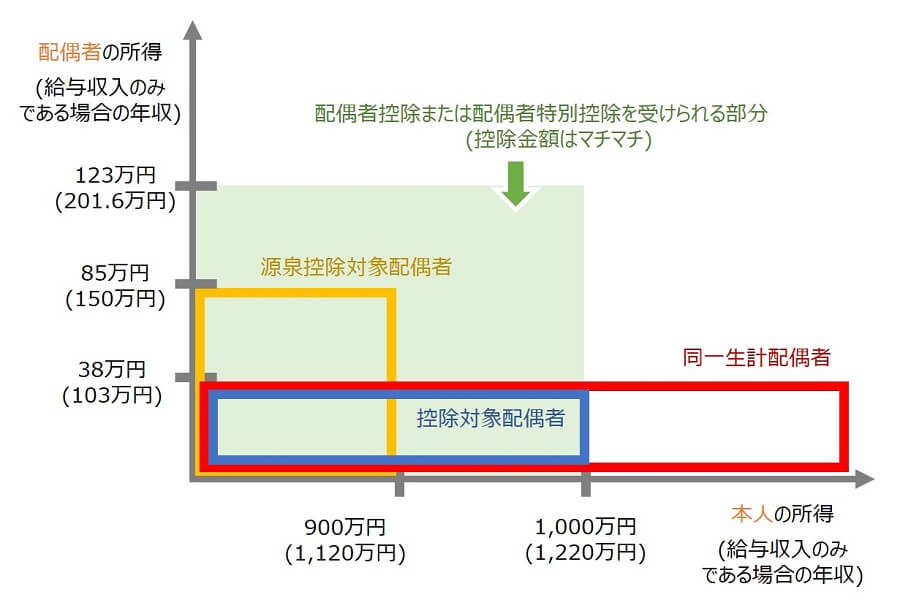

具体的には、「同一生計配偶者」「控除対象配偶者」「源泉控除対象配偶者」の3用語。似たようで異なる、なんともややこしい用語です。

どこかで突然出くわすかもしれませんが、そんなときにも慌てず落ち着いて、以下の解説を参考に対応しましょう。

同一生計配偶者とは

同一生計配偶者とは、次のとおりです ↓

本人(給与をもらう人)と生計を一にする、所得が 38万円以下(収入が給与のみの場合には、年収 103万円以下)の配偶者

※ 青色事業専従者・白色事業専従者に該当する配偶者は除く

前述した「おまけ・平成29年まではどうだった?」で言うところの配偶者にあたる人になります。

平成29年までならば、「扶養親族等の数」に数えられ、配偶者控除を受けることができていた配偶者です。

控除対象配偶者とは

控除対象配偶者とは、次のとおりです ↓

本人(給与をもらう人)の所得が 1,000万円以下(収入が給与のみの場合には、年収 1,220万円以下)である同一生計配偶者

つまり、さきほどの「同一生計配偶者」のうち、所得が 1,000万円以下(収入が給与のみの場合には、年収 1,220万円以下)である本人(給与をもらう人)の配偶者。ほんと、ややこしい。

この「控除対象配偶者」とは、配偶者控除を受けることができる配偶者を表しています。

平成30年以降は配偶者控除について、本人(給与をもらう人)の所得の大小が影響するようになったために、「同一生計配偶者」と区別するための用語が「控除対象配偶者」です。

源泉控除対象配偶者とは

源泉控除対象配偶者とは、次のとおりです ↓

本人(給与をもらう人)の所得が 900円以下(収入が給与のみの場合には、年収 1,120万円以下)と生計を一にする所得が 85万円以下(収入が給与のみの場合には、年収 150万円以下)の配偶者

なんかすごい長々と書きましたが、前述した「扶養親族等の数」で1人としてカウントする配偶者のことです。

ですから、「扶養親族等の数」をカウントする配偶者のことを、専門用語で言うと「源泉控除対象配偶者」だということになります。

「3つの配偶者」を図解する

上記で解説をしてきた「3つの配偶者」について、図解をするとこうなります ↓

上図のうち、薄緑色の部分は、「配偶者控除また配偶者特別控除」を受けることができる範囲です。

その控除額は、給与をもらう本人とその配偶者の収入によることになります(1万円~38万円のあいだ。具体的な控除額はこちらをクリック)。

「扶養親族等の数」に1人としてカウントされる「源泉控除対象配偶者(黄色枠部分)」は、薄緑色の部分のなかでも最高額(38万円)の控除を受けることができる人に限られている、という図です。

ちょっと、むずかしいハナシになりましたね。

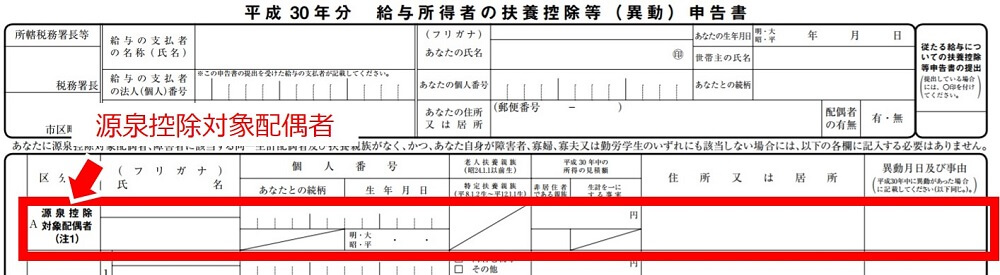

平成30年分の扶養控除等異動申告書への記載方法

さいごに。平成30年分の扶養控除等異動申告書には、配偶者のことをどのように記載するのかについてお話します。記載箇所は、次のとおりです (赤枠部分)↓

上図のとおり、平成30年分の扶養控除等異動申告書に記載をするのは「源泉控除対象配偶者」です。

「源泉控除対象配偶者」とは、「扶養親族等の数」にカウントする配偶者でしたよね。その場合には、扶養控除等異動申告書に配偶者の情報を記載しましょう。

「源泉控除対象配偶者」に該当しない配偶者は記載をする必要はありません。

まとめ

配偶者控除見直しで変わる、平成30年からの源泉徴収事務について、お話をしてきました。

いろいろとややこしい部分はありますが、源泉徴収事務に関しては「扶養親族等の数」にカウントする配偶者についてを押さえておきましょう。

「本人(給与をもらう人)の年収 1,120万円以下 かつ 配偶者の年収 150万円以下」ならば、配偶者を1人として「扶養親族等の数」に数える

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから