売上は順調に増加している。いっぽうで、利益が増えて税金も増えるので、経費を増やして節税をはかる。結果、希望額の融資が受けられなくなってしまった。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から汎用性・再現性が高い要素を抜き出してお話ししていきます。

じぶんがこの会社の社長だったらどうするか?

実際の事例から学ぶ銀行融資・銀行対応、今回は…

同業他社の低調ぶりを尻目に、売上高を順調に伸ばしている会社がありました。今期の決算予測をしたところ、税引前利益は約 1,000万円、法人税は約 300万円です。

これを見た社長は「税金をおさめるのはムダだ!」と、モノを買ったり(単価30万円未満で、いちどに費用にできるモノ)、社員に賞与を払ったり、福利厚生や交際関連の費用を増やしたり…

結果、税引前利益は「赤字」の決算になりました。これで社長の思惑どおり、法人税はほぼゼロです。

翌期、融資を受けようと社長が銀行に相談すると、銀行から言われたのは「決算が赤字ですからね。前年も赤字なので、2期連続の赤字となると…」といったことでした。

社長はすかさず、「いやいや、売上は順調に伸びています。同業他社と比べても好調です。節税のために増やしている経費があるので、実際には見た目以上に利益が出ています」と反論します。

最終的に、融資を受けることはできましたが、希望額を大きく下回る金額の融資しか受けられず。この先の資金繰りに不安がある状況です。

まずは、じぶんがこの会社の社長だったらどうするか。対応をイメージをしてみたうえで、このあとのお話を確認していただければと思います。それでは、いってみましょう。

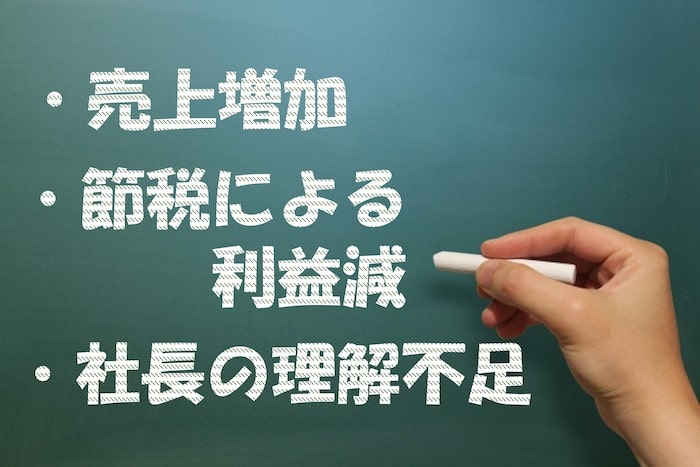

売上増加・節税による利益減・社長の理解不足→銀行融資を受けるには?

売上は順調に増加している。いっぽうで、利益が増えて税金も増えるので、経費を増やして節税をはかる。結果、希望額の融資が受けられなくなってしまった… という会社の事例があります。

この事例から、汎用性・再現性が高い要素を抜き出したのがこちらです↓

- 貸借対照表の補足資料を提示する

- 利益計画を策定・提示する

- 預金目標を設定する

それではこのあと、順番に見ていきましょう。

貸借対照表の補足資料を提示する

事例の会社では、社長が「経費を増やすことで節税」をしていました。これを「節税」と呼ぶかは議論の余地がありますが、ともかく、税金が減っていたのはたしかです。

社長の言い分は「利益は出そうと思えば出せる(節税をやめれば)」であり、「だったら融資だって受けられるはずだ」というところにあります。

その気持ちはわかりますが、銀行には通用しません。銀行が見ているのは、「最終的な決算書」がすべてだからです。節税をしようがしまいが、だいじなのは最終利益。

これがわかっていなかったのであれば、「社長の理解不足があった」と言わざるをえません。次の決算からは節税もほどほどに、出せる利益はきちんと出しましょう、ということになります。

が、そうは言っても、目の前の資金繰りをなんとかしなければいけません。さらに、追加で融資を受ける必要があります。そこで、「貸借対照表の補足資料」を銀行に提示することにしました。

銀行は、決算書で「利益」も見ていますが、「純資産(貸借対照表の純資産の部の合計額)」も見ています。この純資産が多いほど、安心・安全な会社だ、という見方です。

なお、純資産を多くする方法は、毎年利益を出すこと、利益を積み上げることになります。積み上げた結果が、純資産を構成する要素のひとつ「利益剰余金」です。

ところが、事例の会社では節税を続けて、利益を減らし続けたがために、利益剰余金はほとんどたまっていませんでした。純資産は少ない状況ですから、これもまた銀行融資を受けにくくしていた理由です。

では、純資産の部をいますぐに増やす方法はないのか? というのが、前述した「貸借対照表の補足資料」になります。具体的には、会社が所有していた土地の評価額、会社で加入していた生命保険の解約返戻金に関する資料です。

事例の会社では、所有していた土地の時価が、購入時の価格(貸借対照表に記載されている金額)よりも上がっていました。この値上がり分の利益を、純資産として見てもらうことが「可能」です。

また、貸借対照表の資産として「保険積立金」が記載されていますが、いま解約した場合の解約返戻金を確認したところ、保険積立金よりもだいぶ多いことがわかりました。この多くなる分も、純資産として見てもらうことが「可能」です。

というように、いまの決算書のまま、貸借対照表の評価を上げることは「可能」だと言えます。ただし、それも会社のほうから「補足資料」を渡さなければ銀行にはわからないことです。貸借対照表に記載されている資産のなかに、実際はもっと価値が大きなものがないかを確認してみましょう。

なお、補足資料を提示したからといって、必ずしも、銀行が評価を上げてくれるかどうかはわかりません。あくまで、「可能」なだけであり、さいごは銀行が決めることです。それでも、できることはやってみる、という方法として覚えておくとよいでしょう。

似たこととして、社長個人の資産に関する情報を、補足資料として銀行に提示するのも有効です。銀行には、中小企業においては「会社と社長は一体」との見方があります。ゆえに、社長個人の資産を、会社の資産と合算して評価することが「可能」です。

事例の会社でも、社長個人の預金や不動産、生命保険などの情報を銀行に提供しました。このような対応もあってか、次の決算を迎える前に、追加で融資を受けることができています。

利益計画を策定・提示する

事例のような会社の決算書を見た銀行は、「この会社は、利益を嫌う会社だ」というイメージを持つものです。前述したとおり、毎期利益は出ていない、利益剰余金の金額はわずかだというのが理由になります。

いちどついてしまったイメージを払拭するのも難しく、放っておくと、このあとも融資が受けにくくなってしまうことがあるでしょう。そこで、事例の会社では、イメージチェンジにも取り組みました。

具体的には、利益計画の策定と銀行への提示です。あらかじめ計画を立てて、「利益を出す」という意思表示をあきらかにすることで、利益を嫌わない会社であることをアピールするわけです。

もちろん、銀行のために利益計画をつくるのではなく、いちばんは会社自身のためでもあります。利益を出さなければ(言い換えると、税金を払わなければ)、純資産は増えず。純資産が増えなければ、会社の財務基盤は弱いものになってしまいます。

ですから、利益計画を立てて、実際に利益を出せるように計画の実行・管理をすすめていくのは、会社にとってだいじなことです。結果として、銀行融資の受けやすさにつながります。

ちなみに、銀行からの「借入余力の目安」を求める算式がこちらです↓

借入余力=(税引後利益+減価償却費)× 10 ー(現在の借入金残高ー現金預金の残高ー経常運転資金)

※ 経常運転資金=売掛金+棚卸資産ー買掛金

細かいハナシは省略しますが、要は、税引後利益が大きいほど、借入できる金額が増えるということです。目安で言うと、おおむね 10倍。

もしも税引後利益が 100万円増えたら、借入余力は 1,000万円増えることになります。逆に、節税をはかって税引後利益が 100万円減ると、借入余力は 1,000万円減るということです。

そう考えると、節税もほどほどがよいと思えるのではないでしょうか。このあたり(借入余力をどれくらいにしたいか)もふまえて、利益計画をしてみましょう。

なお、計画は立てておしまいではありません。立てた計画は、進捗管理が欠かせません。そこは、銀行も注視しています。ですから、銀行に対しては、立てた計画の説明をしたうえで、定期的に進捗報告(四半期にいちどくらい)をするようにしましょう。

これだけでも、銀行からの評価は格段に上がります。できている会社は、とても少ないからです。

預金目標を設定する

銀行が融資の可否を検討する際に見ている項目として、「預金残高」が挙げられます。前述した「利益」と「純資産」に加えて、「預金残高」です。

預金残高が少ない会社は、言うまでもなく、資金ショートを起こす可能性が高くなります。銀行からすれば、貸したおカネを返してもらえるか不安です。だから、融資がしにくくなる。

いっぽうで、預金残高が多い会社は、資金ショートを起こす可能性が低くなります。ちょっとくらい赤字が続いても、貸したおカネを返し続けてもらえるとすれば、銀行としては安心です。

したがって、預金残高が多い会社は、融資が受けやすいものと理解しておきましょう。

この点で、事例の会社は預金残高が少ない状況にありました。節税をはかって、経費(支出)を増やしていたのですから、当然といえば当然です。預金残高は、いつも平均月商(年間売上高÷12ヶ月)の1ヶ月分を下回るような状況でした。

銀行は、平均月商1ヶ月分の預金残高をひとつの目安にしています。これを下回ると倒産する確率が上がる、という統計もあるからです。

なので、銀行から融資をスムーズに受けるためには、預金残高が少なくなりすぎないように注意する。できれば、平均月商2ヶ月分以上の預金残高をキープするようにしましょう。

これを受けて、利益目標とあわせて、預金目標を設定するのがおすすめです。今期の決算では預金残高を〇〇万円にする、といった預金目標です。

銀行に対しては、「中長期的な資金繰りの安定をはかるために、預金目標を設定しています」と伝えておくとよいでしょう。預金目標を達成するための「計画的」な借入ということであれば、銀行としても融資がしやくなるところです。

この場合、借入が増えたとしても、預金も増えているわけですから、預金分の借入は無いのといっしょ。借入が増えているから危険だ、などと見られることはありません。

まとめ

売上は順調に増加している。いっぽうで、利益が増えて税金も増えるので、経費を増やして節税をはかる。結果、希望額の融資が受けられなくなってしまった。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から、汎用性・再現性が高い要素を押さえておきましょう。自社の銀行融資・銀行対応にも、役立てる場面があるはずです。

- 貸借対照表の補足資料を提示する

- 利益計画を策定・提示する

- 預金目標を設定する