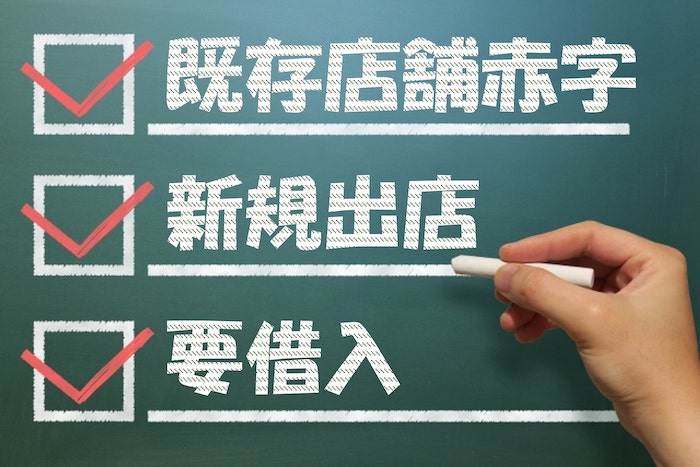

既存店舗は赤字ながら、新規出店を検討中。自己資金では出店費用が足りないので、融資を受けようとしたが銀行に断られてしまった。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から汎用性・再現性が高い要素を抜き出してお話ししていきます。

じぶんがこの会社の社長だったらどうするか?

実際の事例から学ぶ銀行融資・銀行対応、今回は…

ある地域で2店舗の飲食店を経営する会社がありました。このたび、既存の2店舗とはかなり離れた地域ではありますが、社長が「ぜひとも出店したい」と考える物件を見つけました。

とはいえ、内外装や厨房設備そのほか、自己資金だけで出店費用を準備することはできない状況です。そこで、融資を受けることで新規出店をしようと、取引銀行のひとつに融資を申し込みましたが…

直前期の決算書が赤字である、新規出店計画の内容に甘さがある、といったことを理由に断られてしまいました。

もう少し、状況を付け加えると。会社全体として赤字であることは決算書でわかりますが、店舗ごとの黒字・赤字を把握する資料はつくっていないとのこと。

また、新規店舗の計画売上高は、既存店舗の約3倍(店舗面積も広く、座席数も多い)。どうやら、このあたりに融資を断られた理由がありそうです。

本事例は、既存店舗と新規店舗の話ですが、似たようなところでは既存事業と新規事業という話にも、活かせる部分はあるものと考えます。

まずは、じぶんがこの会社の社長だったらどうするか。対応をイメージをしてみたうえで、このあとのお話を確認していただければと思います。それでは、いってみましょう。

既存店舗赤字・新規出店・要借入→銀行融資を受けるには?

既存店舗は赤字ながら、新規出店を検討中。自己資金では出店費用が足りないので、融資を受けようとしたが銀行に断られてしまった… という会社の事例があります。

この事例から、汎用性・再現性が高い要素を抜き出したのがこちらです↓

- 既存店舗との切り分け

- 新規店舗の規模感を見極める

- 協調融資を検討する

それではこのあと、順番に見ていきましょう。

既存店舗との切り分け

事例の会社では、直前期の決算書が赤字であることが、融資を断られた理由の1つになっています。ただ、それ以上に問題なのは、既存2店舗について「店舗ごと」の利益がわからないことです。

いわゆる「店舗別損益」を把握できないのでは、どこに赤字の原因があるのかがよくわかりません。これでは、銀行も不安になりますから、まずは店舗別損益を把握できる経理処理にあらためる必要があります。

急ぎ、店舗別損益を把握したうえで、赤字の原因を特定。いっぽうの店舗で、原価率が高くなっていること(廃棄ロスが多い)、人件費が高くなっていること(シフトに問題がある)がわかりました。

そのうえで、店舗ごとの「資金繰り予定表」を作成。向こう1年、それぞれの店舗の資金繰り(入出金、預金残高)をわかるようにしました。

資金繰り予定表では、前述の問題である原価率を引き下げること、人件費を引き下げることを織り込んでいます。もちろん、実行可能な解決策も検討済みです。

これにより、既存の2店舗は、それぞれ単独で資金繰りが回ることを確認できました。

以上をまとめると、銀行に対して、「店舗別損益」「赤字の原因と解決策」「店舗別資金繰り予定表」を追加で提示することになります。

銀行の不安は、「新規出店のために貸したおカネが、既存店舗の赤字補てんに使われてしまうのではないか?」という点にあったはずです。その不安を解消できなければ、融資は難しい状況です。

が、前述の資料を追加提示することで、「既存店舗の赤字補てんにおカネが使われることはない」との説明ができるようになります。

事例の会社のように「複数店舗を展開」している場合は、店舗別損益を把握できるようにすること、既存店舗は既存店舗で資金繰りがまわることを示せるかどうかは、融資を依頼する際のポイントです。

似たようなこととして、「複数事業を展開」している会社は、事業別損益を把握できるようにすること、既存事業は既存事業で資金繰りがまわることを示せるかどうか、がポイントになります。

新規店舗の規模感を見極める

事例の会社が融資を断られた理由として、「新規店舗の規模感」も挙げられます。冒頭でふれたとおり、新規店舗の計画売上高は、既存店舗の約3倍。

これを銀行から見たときには、「こんなに大きな店を、ほんとうに経営できるの?(既存店舗だって赤字なのに)」となるでしょう。したがって、既存店舗と新規店舗の規模感が違いすぎるのは問題です。

また、新規店舗の出店地域は、既存の2店舗よりもだいぶ離れたところにありました。これでは、資源を有効活用できないのではないか? という銀行の見方もあったようです。

逆に、地域が近ければ、食材を店どうしでやりくりできる(廃棄ロスが減る)、人員をやりくりできる(人件費が減る)というメリットがあります。実際、既存の2店舗はこれらによって、赤字の解消をはかっています。

したがって、出店地域が離れるような場合には、「なぜ、その場所でなければいけないのか?」について、納得できる回答を用意しておく必要があるでしょう。

事例の会社では、既存店舗とは違う業態での店舗を計画していたため、客層・人の流れなどを検討したうえで、新店舗の出店地域を決めていました。

ただし、そのあたりの説明をするための「材料」を用意していなかったところに問題があります。銀行としては、「その業態に合った客層・人の流れがある地域なのか?」ということです。

そこで、jSTAT MAPというWEBサービスを使って、かんたんな商圏分析の資料を、銀行に提示することにしました。同サービスは、総務省統計局が公開している、だれでもすぐに無料で使えるサービスです。

特定の地域内について、性別・年齢層別の人口などを地図に落とし込んだり、グラフで表示したりすることができます。

なお、似たようなところでは、内閣府が提供するWEBサービスであるRESASもおすすめです。特定の地域内での現在人口や将来人口、時間帯ごとの人口推移などのグラフを出力できます↓

これらのサービスなどを使いながら、銀行に納得感をもってもらえるような「材料」を提供していきましょう。

事例の会社では、最終的に、出店地域はそのまま。ただし、店舗の規模感を見直して、当初の物件の近くにあった、ひとまわり小さな規模の物件とすることで、融資を受けることができました。

協調融資を検討する

新規店舗の規模感を見直しはしたものの、それでも、トータルの出店費用は大きなものでした(1,000万円超)。こういったときに検討したいのが、協調融資です。

ここで言う協調融資とは、民間の銀行と、公的金融機関である日本政策金融公庫(以下、日本公庫)とがいっしょになって行う融資です。

銀行としては、融資金額を小さくできる(リスクを小さくできる)ので、融資をしやすくなる効果があります。そこで、事例の会社では、日本政策金融公庫へ融資の相談に行きました。

前述した資料を持参して、新規出店計画を説明。日本公庫単独での融資が難しいようであれば、協調融資を検討したい旨を相談したところ、「協調融資であれば」との回答となりました。

その回答をもって、前回断られた取引銀行(民間)に再度相談。店舗別損益を把握したうえで計画の見直しをしたこと、日本公庫からは協調融資の了承が取れていることを説明したところ、こちらの銀行からも「協調融資であれば」との回答にいたった事例です。

協調融資は、2つの金融機関の審査がありますから、時間と手間がかかる方法ではあります。それでも、融資希望額が大きくなるときには、検討するに値する方法になりますので覚えておくとよいでしょう。

新規出店と同じく、新規事業のケースでも汎用性がある方法です。

まとめ

既存店舗は赤字ながら、新規出店を検討中。自己資金では出店費用が足りないので、融資を受けようとしたが銀行に断られてしまった。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から、汎用性・再現性が高い要素を押さえておきましょう。自社の銀行融資・銀行対応にも、役立てる場面があるはずです。

- 既存店舗との切り分け

- 新規店舗の規模感を見極める

- 協調融資を検討する