個人がNFTアートを取得・売却したときの所得税について、ケース別の注意点や税金計算をまとめました。いまだ税法の整備が追いついていないところですが、基本的な考え方を押さえておきましょう。

たのむ、大切な注意事項を聞いてくれ。

「NFT(Non-Fungible Token)」という言葉を、ちまたで耳にするようになってだいぶ経ちますが。いっぽうで、NFTに関する「税金」の取り扱いは「いまだ整備が追いつかず」の状況です。

とはいえ、NFTの取引は着々と増えているのであり、実際に取引をした人が「確定申告はいったいどうすればいいんだぁ…!」と、アタマを抱えていることもあるでしょう。わたし自身も、その1人だといえます(ちなみに、わたしは税理士です)。

そこで本記事では、いわゆる「NFTアート」に的をしぼり、個人がNFTアートを取得・売却したときの所得税についてまとめてみました。なお、ここでいうNFTアートとは、現在主流の「PFP(Profile Picture)」をイメージしています。SNSのプロフィールアイコンに使われる画像ですね。

本記事をご覧の方は、「そもそもNFTとは?」みたいなハナシはご存知であろうという前提で、そのあたりの説明は省かせていただきます。

では、さっそく本題に… といきたいところですが。はじめに「大切な注意事項」をお伝えしますので、どうか読み飛ばさずにご確認をお願いいたします↓

前述したとおり、現状(2022年8月16日現在)では「税法の整備」が実態に追いついていません。あるていどの「指針となるもの(国税庁タックスアンサー/No.1525-2 NFTやFTを用いた取引を行った場合の課税関係 など)」が公表されはじめてはいるものの、まだまだ抽象度が高すぎて、具体的な判断には苦しむ状況です。

そもそも、国税庁が考える「NFTとは?」が定義すらされていない… といえば、いまが「いかにあやふや」な状況であるかがわかるでしょう。

それでも、いまある情報をもとに「まずは基本的な考え方を押さえるために、できるだけわかりやすくまとめてみよう」との目的で書いてみたものが本記事になります。

したがいまして、実際の税務申告(確定申告)にあたっては、各人の「ケース・バイ・ケースで、慎重な判断が求められる(税理士への相談をおすすめします)」こと、また、今後公表される情報によっては「本記事の内容とは異なる対応が求められる」可能性があることを、ご了承ねがいます。

と、前置きが長くなってしまいましたが。それでは、本題のお話をはじめていきましょう。

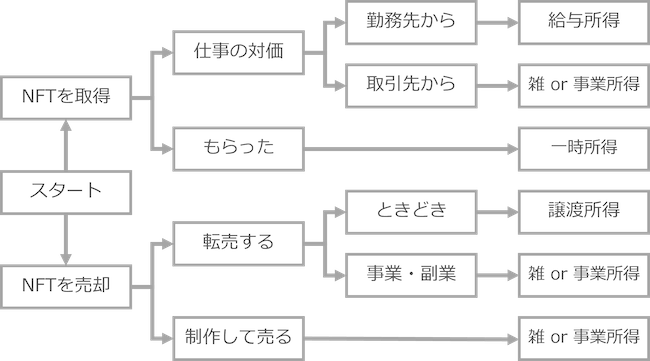

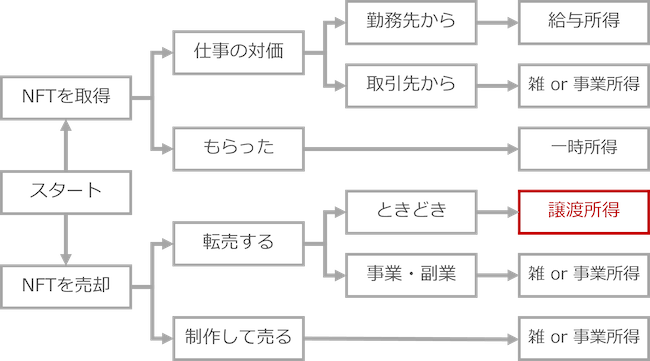

フローチャートで全体像の確認から

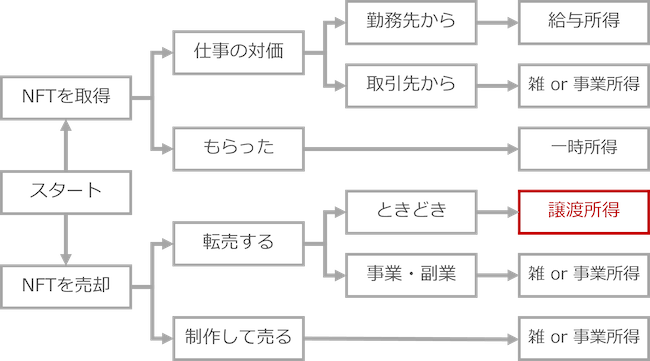

NFTアートを取得・売却した際、所得税における「区分」をまとめたフローチャートがこちらです↓

所得税を計算するにあたっては、まず所得(収入)を区分することが大切になります。

所得税には、「ぜんぶで 10種類」もの所得があるのですが、そのうちのどれにあたるのか? この区分を間違えると、税金計算を間違え、納税額も間違えることになってしまうので注意が必要です。

それぞれの所得について、どのように税金を計算するのかは後述します。それではこのあと、上記のフローチャートに沿って、順番に内容を確認していきましょう。

なお、ここでまたまた注意事項です。上記のフローチャートをはじめ、このあとの話には、税理士などの専門家から見ると、「厳密性を欠いた表現」とおもわれる箇所が多々あることでしょう。

繰り返しになりますが、「(専門家以外の方にも)できるだけわかりやすくまとめてみよう」との趣旨でありますことを申し添えます。

はい。というわけで、「どんだけ注意事項があるんだよ?」とおもわれたところで、次の話を進めていきましょう。

NFTアートを取得したときの所得税

まずは、NFTアートを「取得」したときの所得税から確認していきます。

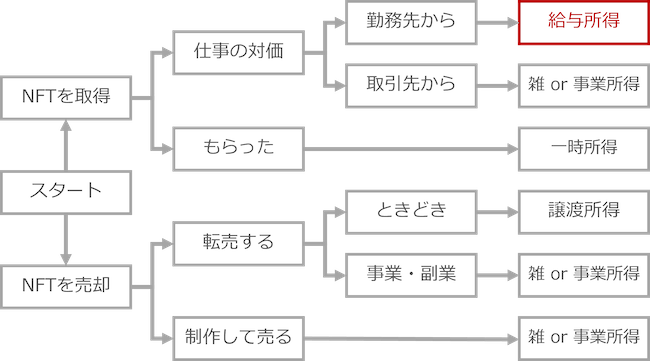

勤務先から仕事の対価として取得

会社員の方が、会社から仕事(労働)の対価として、つまり、お給料としてNFTアートが支給されたようなケースです。暗号通貨で支給する会社はすでにありますし、web3的なこれからは、NFTアートによる支給もありうる話でしょう。

それはそれとして、このケースでの所得の区分は「給与所得」になります。お給料をおカネでもらうか、NFTアートでもらうかという「支払手段」の違いはあっても、所得としてはどちらも給与所得です。

基本的には(年収が 2,000万円を超える人、2箇所以上から給与をもらっている人などを除く)、年末調整のなかで税金計算(精算)されますから、確定申告の心配をする必要はありません。

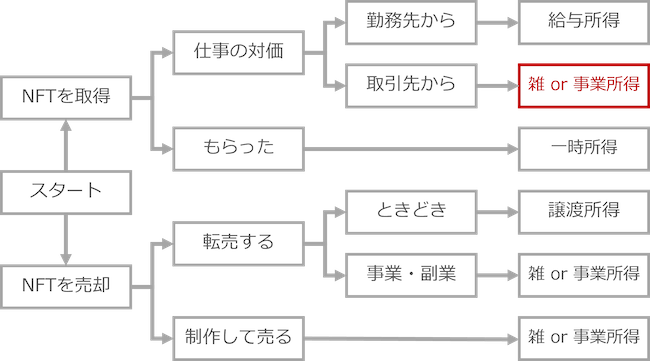

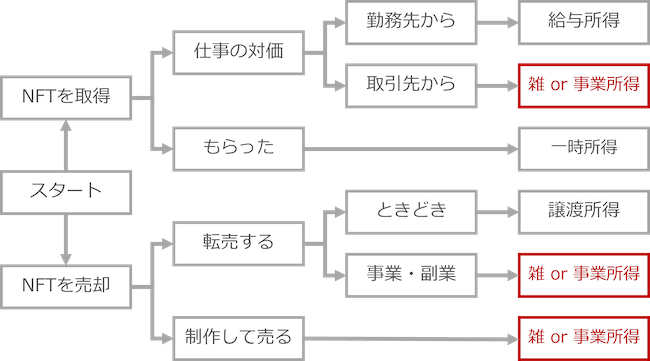

取引先から仕事の対価として取得

個人事業者・フリーランスが、仕事の対価として、つまり報酬として、取引先からNFTアートが支給されたようなケースです。クリエイターやアーティストの方などはとくに、そういうことが増えていくのかもしれません。

このケースでの所得の区分は、「雑所得または事業所得」になります。では、そのうちのどちらなのか? についてや、それぞれの所得における税金計算の方法については後述します。

ここではひとまず、所得の区分として「雑所得か事業所得なんだな」ということを確認しておきましょう。

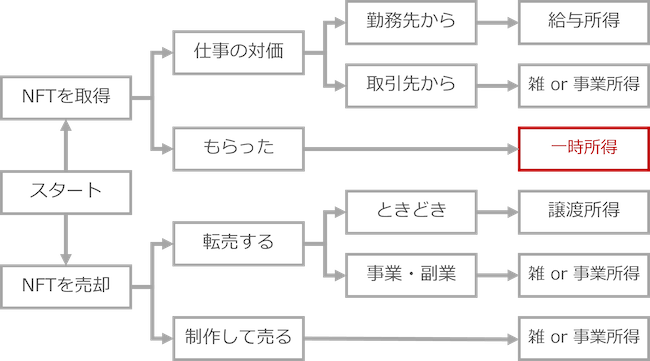

たまたまもらって取得

前述したケースとは別に、たまたまもらったようなケースです。つまり、勤務先や取引先などではない相手から、たまたまNFTアートをもらいました、みたいな。

いわゆる Giveaway(NFTのプレゼント企画)によってNFTアートをもらったケースが、具体的にイメージされるところです。

このケースでの所得の区分は、「一時所得」になります。なお、一時所得にかかる所得税の計算方法は次のとおりです↓

- 「収入の額 ー 費用の額 ー 50万円」を計算する

- 上記の額の2分の1を、給与所得や事業所得など他の所得と合算する

- 上記の合算額に対して税率を乗じる(税率は合算額が大きいほど高くなります・最大45%)

上記のうち、「収入の額」についてはNFTアートの時価ということになるでしょう。時価ってなにを見るの? という問題はありますが。また、「費用の額」はふつうはゼロかとおもわれます(もらうたけなので)。

また、50万円を控除できるため、「収入の額」が 50万円以下であれば、NFTアートをもらったことによる所得税はかからないことになります。

【補足】NFTアートを購入しただけでも所得税がかかる

フローチャートのなかには含めていませんが、NFTアートを購入する(おカネを払って買う)場合にも、所得税がかかる可能性がありますので気をつけましょう。

具体例で話をします↓

あるNFTアートを1ETH(イーサ:暗号通貨)で購入しました。購入時のレートは、1ETH = 200,000円です。なお、購入時に支払った1ETHは、過去に「1ETH = 150,000円」のレートで取得したものとします。

このとき、「暗号通貨だろうがNFTアートだろうが「同じ1ETH」なのだから、税金は関係ないだろう」と考えるのは間違いです。

持っていた暗号通貨でNFTアートを購入した場合、「暗号通貨をいったん売却した」というのが所得税の考え方になります。つまり、具体例のケースだと「含み益(50,000円)が実現した」と考えるのです。

え〜、そうなのぉ…! とおもいますよね。実際に円に替えたわけではなく、手元に含み益分の円があるわけではないのですから。いったいどこから、税金を払えばいいんだ? というハナシでしょう。

とはいえ、しかたありません。含み益に相当する 50,000円は所得税の対象です。ちなみに、所得の区分としては「雑所得」にあたります。くれぐれもお見逃しのないように。

NFTアートを売却したときの所得税

続いて、NFTアートを「売却」したときの所得税について確認していきます。

ときどき転売することによる売却

会社員や専業主婦(夫)などが、値上がり益を狙ってNFTアートを転売する(買って売る)ようなケースです。このケースでの所得の区分は、「譲渡所得」になります。

ただし、同じ転売でも、頻繁に繰り返しの転売であり、もはや「業(仕事)」といえるような場合には、後述する「事業・副業として転売することによる売却」として「雑所得または事業所得」にあたりますから気をつけましょう。

では、「頻繁」や「繰り返し」とは、具体的にどのていどをいうのか? となると、明確な基準があるわけではありません。最終的にはケース・バイ・ケースの判断が求められることから、「安易に譲渡所得」だと決めつけないことが大切です。

判断に迷ったら、税理士に相談することをおすすめします。再三の繰り返しになりますが、所得の区分が変われば、所得税の額が大きく変わることもあるからです。

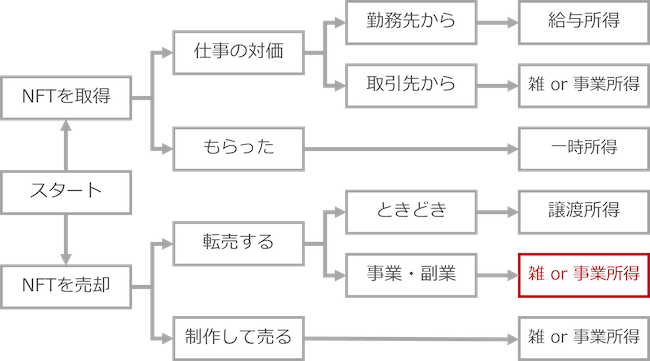

事業・副業として転売することによる売却

NFT販売を業とする個人が、NFTアートを転売をするようなケースです。営利を目的として、継続的な転売が見込まれることから、前ケースのような「ときどき転売」とは言えず、「事業・副業」にともなう取引と考えられます。

結果として、このケースでの所得の区分は、「雑所得または事業所得」です。では、そのうちのどちらなのか? についてや、それぞれの所得における税金計算の方法については後述します。

ここではひとまず、所得の区分として「雑所得か事業所得なんだな」ということを確認しておきましょう。

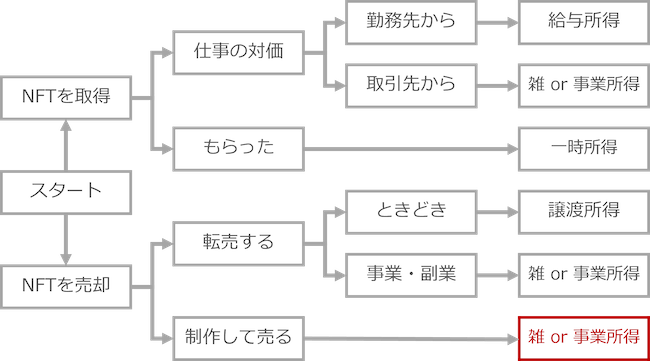

制作したNFTアートを売却

クリエイターやアーティストなどが、じぶんで制作・創作したNFTアートを売却するようなケースです。

前ケースと同じく、営利を目的として、継続的な転売が見込まれることから、所得の区分は、「雑所得または事業所得」と考えられます。

それではこのあと、ここまで保留にしてきた「雑所得または事業所得」について確認をしていきましょう。

雑所得または事業所得の区分と税金計算

区分について

ここまで、NFTアートを取得・売却したときの所得の区分を確認してきました。そのなかで、「雑所得または事業所得」と区分されたのは3つのケースです(赤色の箇所)↓

ではまず、雑所得なのか事業所得なのか? これについては、非常に悩みが深い部分であることを覚えておきましょう。少しだけ、専門的な用語なども使わせていただくと…

- 営利性と有償性はあるか

- 反復・継続する取引か

- 自己の危険と計算において行う業務か

- 事業用設備はあるか

- 継続的に利益は出ているか

- どれくらいの労力をかけているか

- 外部からの資金調達はあるか

- 社会的地位が認められているか

これらを、「総合的にふまえて判断」することになります。と言われても、「なんのこっちゃ?」とおもわれる方が多いことでしょう。

とにかく「総合的」に判断するのであって、たとえば「〇〇万円の収入があれば事業所得」みたいな基準がないのが悩ましいところです。

そのうえで、上記に列挙した項目について「YES」の回答が多いほど、事業所得と考えられる可能性が高いことになります。なんとも端切れの悪いハナシではありますが。

ひとつ注意点として言えることは、一般に「事業所得」のハードルは高い(雑所得になるケースが多い)ということです。

これを聞いて、「でも、雑所得と事業所得とで何が変わるの?」とおもわれるかもしれませんが。思い出しましょう、所得の区分が変われば、税金の額も変わるのでしたよね。

というわけでこのあと、雑所得と事業所得の税金計算について確認していきます。

税金計算について

雑所得も事業所得も、税金計算の「基本的な部分」に変わりはありません。次のとおりです↓

- 「収入の額 ー 費用の額」を計算する

- 上記の額に対して税率を乗じる(税率は合算額が大きいほど高くなります・最大45%)

ただし、事業所得の場合には「税金的なメリット」がいろいろあります。

たとえば、青色申告特別控除として「収入の額 ー 費用の額」から、最大 65万円を控除できたり。赤字が出た場合には、ほかの所得や翌年以降の黒字と相殺ができたり。そのほかにも費用の額が多くなるような特典が用意されています。

要は、雑所得よりも事業所得のほうが所得税の金額が低くなることが多い、ということです。そのため、じゅうぶんな検討がないままに「事業所得」を選んでしまう人がいます。なお、ここでいう「じゅうぶんな検討」とは、さきほど列挙した項目にあてはまるか否か? の検討です。

のちのち、税務署に指摘をされて「事業所得ではなく雑所得」となると、多くの場合、追加で税金を払わなければいけなくなります。罰金的な税金も加わりますから、追加払いの負担はけして小さくありません。

もう聞き飽きたかもしれませんが、迷うことがあれば、税理士に相談をするのがよいでしょう。

なお、「収入の額 ー 費用の額」のうち「収入の額」は、NFTアートを取得したケースであれば「取得したNFTアートの取得した時点の時価」になるものと考えられます。NFTアートを売却したケースであれば「売却金額」です。

いっぽうで、「費用の額」は、「収入の額」を得るために要した費用の金額になります。わかりやすいところでいえば、クリエイターがNFTアートを制作するために買った、パソコンやソフトの金額などです。

譲渡所得の税金計算と注意点

もうひとつ、譲渡所得の税金計算についても確認しておきましょう。ケースとしては、「ときどき転売することによる売却」にあたります↓

税金計算は、次のとおりです↓

- 売却金額 ー 取得時の額 ー 売却にともなう費用 ー 50万円

- 売却するNFTアートを5年を超えて所有していた場合には、上記の額を2分の1する

- 上記の額を、給与所得や事業所得など他の所得と合算する

- 上記の額に対して税率を乗じる(税率は合算額が大きいほど高くなります・最大45%)

5年を超えて保有していたNFTアートを売却するときには、2分の1にできるという点は「長期保有特典」になります。

また、50万円を控除できるため、「売却金額 ー 取得時の額 ー 売却にともなう費用」が 50万円以下であれば、所得税はかからないことになります。

カンタンな具体例で確認をしてみましょう。

1ETHで購入したNFTアートを 1.5ETHで売却したとします。購入時のレートは、1ETH=150,000円。売却時のレートは、1ETH=200,000円とします。

すると、売却金額は「200,000円 × 1.5ETH」ですから 300,000円です。これに対して、取得時の額は「150,000 ×1ETH」ですから 150,000円になります。

「売却にともなう費用」としては、出品時や売却時のガス代や販売手数料などが考えられるところです。

こういった考え方で、1年分(1月〜12月)の売却の取引について金額を集計したうえで、前述した税金計算にあてはめます。つまり、50万円を控除できるといっても、1つ1つの取引に対して 50万円を控除できるわけではなく、1年分の取引の合計に対して控除できるということです。

さいごにもう1つ、注意点をお話しておきます。

譲渡所得の場合に、売却金額から控除できる費用は「売却にともなう費用」に限られます。これに対して、雑所得や事業所得の場合に、収入の額から控除できる費用は、「売却にともなう費用」よりも範囲が広くなるものです(資料としての書籍代、セミナー参加費、インターネット利用料など)。

したがって、譲渡所得よりも雑所得のほうが税金が低くなることはありえます(一般には、譲渡所得のほうが税金が低くなると言われますが)。

いっぽうで、譲渡所得について「売却金額 ー 取得時の額 ー 売却にともなう費用」が赤字(マイナス)になる場合、ほかに給与所得や事業所得などがあれば相殺することが可能です。雑所得の場合には、赤字になっても相殺ができないため、譲渡所得のほうが有利だといえます。

だからといって有利なほうの所得として計算したい、とはいかないわけですが。どの所得に区分されるかで、所得税の額には大きな差が生じうること、所得の区分がだいじだということを理解しておきましょう。

まとめ

個人がNFTアートを取得・売却したときの所得税について、ケース別の注意点や税金計算のお話をしてきました。いまだ税法の整備が追いついていないところですが、基本的な考え方を押さえておきましょう。