高額特定資産・・・はて?

高額特定資産の特例は、平成28年度消費税改正の目玉です。従来の節税スキームを封じる趣旨でもあるこの特例。

「こんなはずじゃなかった」などということのないように。概要と要点くらいは押さえておきましょう。

《概要》高額資産の購入で「消費税節税」を考えているなら要注意!

平成28年度消費税改正による高額特定資産の特例は、節税スキーム封じとしての位置づけです。

「高額資産の購入で消費税還付を受けて~♪」と考える際には、必ず今回の改正内容を確認しましょう。

高額特定資産の取得で、「3年間・本則課税」が強制に

まずは概要をカンタンに。

「高額特定資産」と呼ばれる高額資産を取得すると、3年間・本則課税が強制になります。

これにより注意すべきこと。それは、従来可能であった節税方法が通用しなくなる。封じられたということです。

従来可能であった節税方法とはなにか?

そもそも。事業者は決算を迎えると、「本則課税」もしくは「簡易課税」という方法により消費税を計算し、申告・納税をすることになっています。

消費税の計算方法である「本則課税」「簡易課税」という2つの方法について、次の点を確認してみましょう。

- 決められた条件の範囲内であれば、2つの方法のいずれを選択するかは事業者に任されている(その時々で、税額が少ない方法を選択すればよい)

- 本則課税は「還付を受けられる」可能性があるのに対し、簡易課税はその可能性がゼロ

消費税のことをよくわからない方も、1点目はそういうものなのだな、と思ってください。

2点目。還付を受けることできる主なケースとして「高額資産の取得」があります。高額の資産は、そこに課された消費税も高額です。

そこで、負担が大きかった消費税の「還付」を受ける術が「本則課税」。一方、「簡易課税」を選択してしまうと還付は受けられない。これもそういうものだ、ということで。

さて、ここに2つのの条件を加えます。

- いつもは「簡易課税」を選択する方が税額が少なくて済む

- 今年、高額資産を取得した

このとき、事業者の申告・納税をどうするでしょうか?次のようにしようとするはずです。

高額資産を取得した今年は、還付を受けることができる「本則課税」を選択。来年以降は、税額が少なくなる「簡易課税」を選択する。

これが「従来可能であった節税方法」です。ところが、さきほどお話しした通り、今回の改正で「高額資産の取得から3年間は本則課税」が強制となりました。

これまでの話を、まとめるとこうなります。

| 今年 | 来年 | 再来年 | 今回の改正後 | |

| 方法1 | 本則課税(還付) | 簡易課税 | 簡易課税 | 不可 |

| 方法2 | 本則課税(還付) | 本則課税 | 本則課税 | 可能 |

| 方法3 | 簡易課税 | 簡易課税 | 簡易課税 | 可能 |

方法1がベストであり「従来可能であった節税方法」ですが、改正後は不可、できません。よって、方法2と方法3をシミュレーションしてみてどちらかを選択することになります。

長くなりましたが、これが「節税封じ」についての説明です。多くの人にご理解いただくため、一部に便宜的な表現がありましたことをご了承ください。

高額特定資産とはなにか?

ここからは、少々専門的なお話になりますことをお断りしておきます。

「3年間・本則課税」について、もう少し厳密に言うと

冒頭の、

「高額特定資産」と呼ばれる高額資産を取得すると、3年間・本則課税が強制になります。

について、もう少し厳密に表現します。

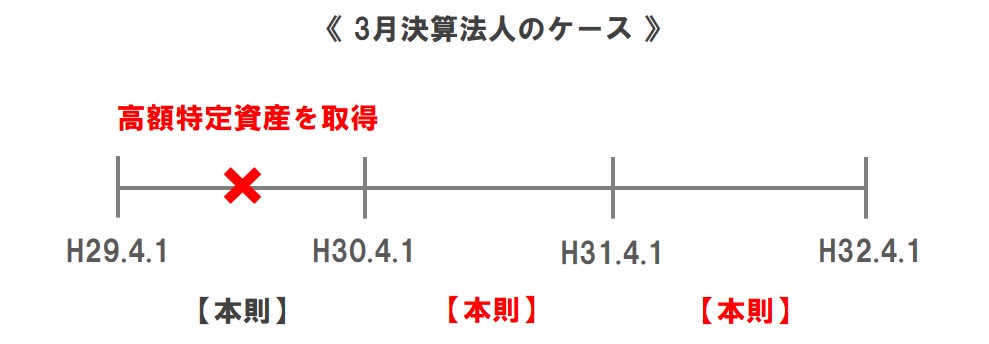

本則課税である期間中(免税でない・簡易課税でない期間中)に、高額特定資産を取得した場合には、その高額特定資産を取得した日の属する課税期間の初日以後3年を経過する日の属する課税期間まで、本則課税が強制になります。

図解すると、次のとおりです。

高額特定資産とは?

ここまで保留してきた「高額特定資産とは?」について。

高額特定資産とは、一の取引の単位につき、課税仕入れにかかる支払対価の額が、税抜1,000万円以上の棚卸資産または調整対象固定資産です。

1,000万円以上という金額はもちろん、「棚卸資産」がポイントです。不動産業者の販売用物件(棚卸資産)などは1,000万円以上も珍しくないでしょう。要注意です。

詳述は避けますが、自己建設の場合にも高額特定資産の適用はあります。建設にかかる材料費、経費などを合算して、一取引単位で1,000万円以上であるかの確認が必要になります。

「調整対象固定資産」について、こちらも詳述は避けますが、ざっくり言うと「税抜き100万円以上の固定資産」です。

加えて、重要なポイントを1つ。

平成28年4月1日以後に取得した高額特定資産が対象です。ただし、平成27年中に契約が締結されている場合には対象になりません。この場合、ラッキーです。

「以後に取得」に注意してください。「以後の課税期間」というケースが多いものですが、この改正については「取得日ベース」です。節税スキーム封じへの意気込みを感じます。

- 材料費、経費などの「課税仕入れにかかる支払合計額」が1,000万円以上になった課税期間において、高額特定資産の取得とみます

- 本則課税強制期間については、建設「完成日」の属する課税期間の初日以後3年を経過する日の属する課税期間までです

- つまり、取得から完成までが長ければ、3年よりも長く本則課税期間が続きます

ケーススタディしてみましょう

それでは確認の意味も含めて、いくつかのケーススタディです。

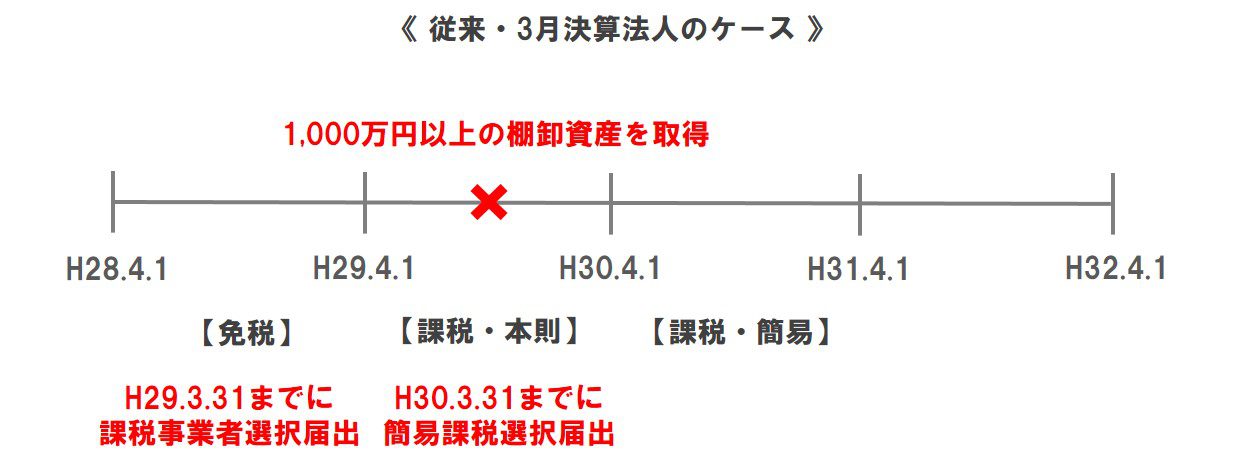

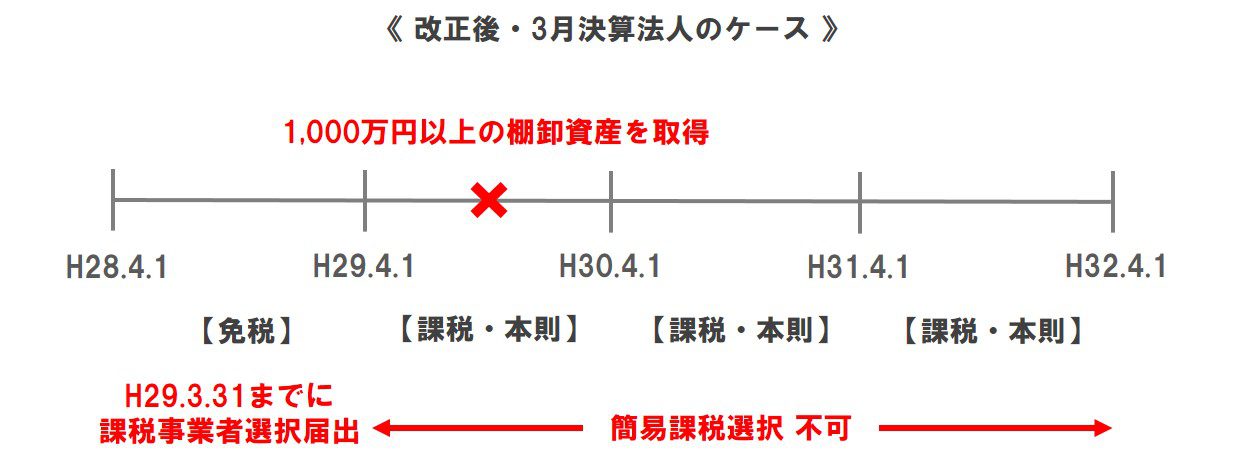

棚卸資産を取得するケース

従来OKだった棚卸資産ですが、節税封じとなったことを確認しましょう。3月決算法人が1,000万円以上の棚卸資産を取得した場合。従来の扱い、改正後の扱いと、順に図解します。

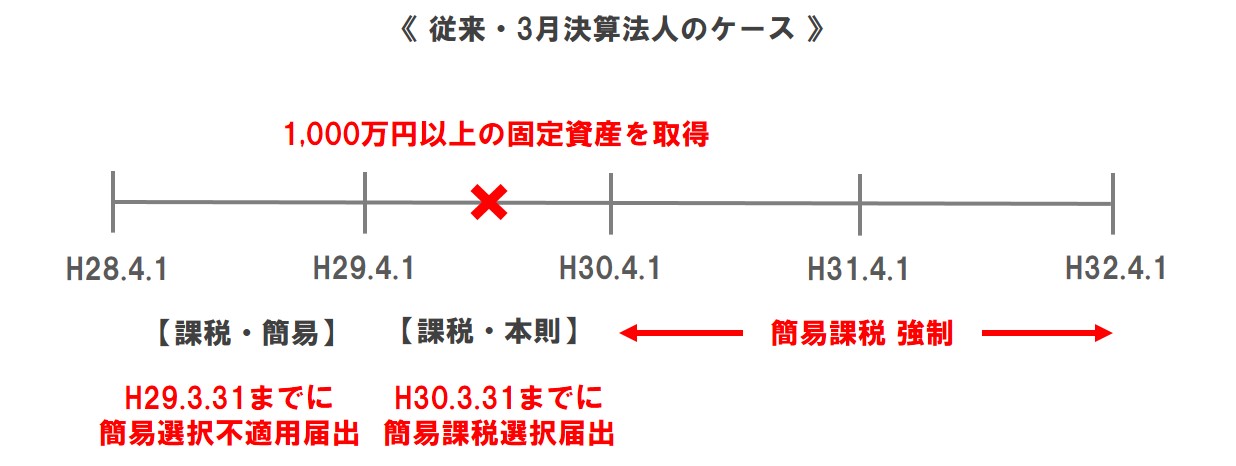

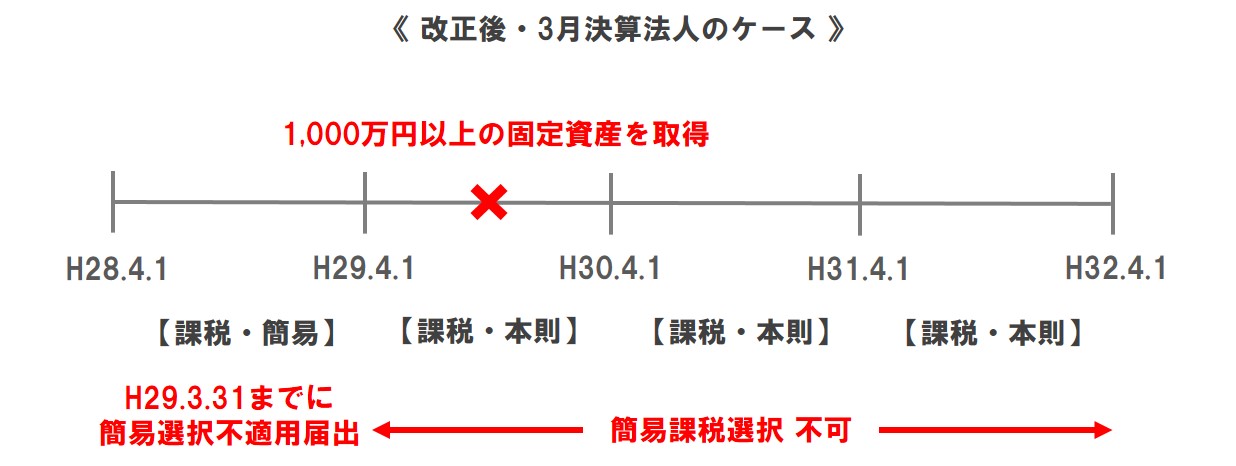

簡易課税だった事業者が固定資産を取得するケース

次のような簡易課税による節税も封じられました。3月決算法人が1,000万円以上の固定資産を取得した場合。従来の扱い、改正後の扱いと、順に図解します。

調整対象固定資産を取得した際にも似たような話があります。平成22年改正です。

次のような期間の間に調整対象固定資産を取得した場合、調整対象固定資産を取得した日の属する課税期間の初日から3年を経過する日の属する課税期間までの間は、本則課税が強制となります。

- 課税事業者を自ら選択している場合の期間

- 資本金1,000万円以上の新設法人で基準期間がないあいだの期間 など

今回の平成28年改正は、この平成22年改正を「さらに大きく覆う」ようなかたちでつくられたものです。

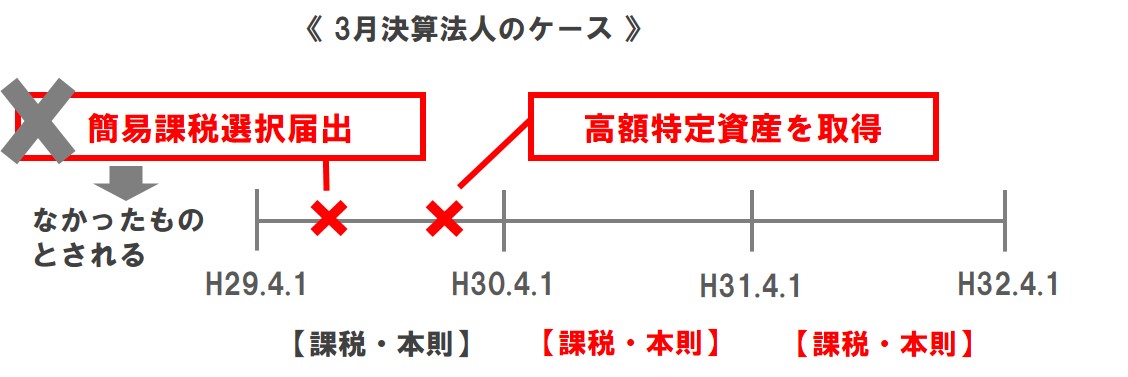

簡易課税選択の届出がなかったものとされるケース

簡易課税制度選択届出書を提出したあとで、高額特定資産を取得した場合には、その届出書の提出はなかったものとされますので注意しましょう。

タイミングが逆の場合はOKだというのでは不公平ですから、当然の取り扱いです。

高額特定資産の取得に係る課税事業者である旨の届出書

さいごに。高額特定資産の特例について、提出しなければならない届出書のお話です。

高額特定資産を取得したことにより、本則課税が強制されている期間において、基準期間における課税売上高が1,000万円以下となった場合。

「高額特定資産の取得に係る課税事業者である旨の届出書」を速やかに提出することとされています。

本投稿は、投稿日現在の情報にもとづいております。最新の情報にご注意ください

まとめ

平成28年消費税改正の目玉、高額特定資産についてのお話でした。

1,000万円以上の棚卸資産、固定資産を取得した場合の節税には網がかかったのだと覚えておきましょう。

節税するつもりが、思わぬ税負担増にならないように。各種届出を提出する前には念入りな確認が必要です。

記事中で補足をしましたが、平成22年改正についてもあわせて再確認しておくのがよいでしょう。

************

きょうの執筆後記

************

今回は少々、専門的な内容となりました。

とはいえ、平成28年改正の重要事項でもありますので記事にしてみました。

消費税の納税義務判定は、ときに税理士泣かせの事態をもたらします。しっかり確認せねば・・・