社長の気づかぬうちに、自社に対する銀行の融資姿勢が「消極的」に変化していることがあります。放っておけば、資金繰りに支障をきたすことになりかねませんので気をつけましょう。

変化に気づけない社長がいる

自社に対する銀行の融資姿勢が、消極的に変化していることに気づかない社長がいます。つまり、融資をしてくれていた銀行が、融資を控えようとしていることに気づかない社長がいる、ということです。

とはいえ、どうしたら銀行の融資姿勢がわかるのか?その融資姿勢が消極的に変化していると気づけるのか?方法はいろいろありますが、ここでいくつか紹介してみることにします。

知らずにいると、銀行の融資姿勢の変化に気づけず、資金繰りに支障をきたすことになりかねませんので。少しでも早く変化に気づき、対応できるようにしていきましょう。

というわけで、銀行の融資姿勢の消極的な変化に気づく方法は次のとおりです↓

- 借入金残高の推移が下がっているか

- 融資条件が悪くなっているか

- 借入金一覧表をつくる

このあと、順番に確認していきます。

銀行の融資姿勢の消極的な変化に気づく方法

借入金残高の推移が下がっているか

取引銀行ごとに、借入金残高の推移を確認してみましょう。たとえば、A銀行について、いまの借入金残高はいくらか、1年前の借入金残高はいくらか、2年前、3年前とも比べてみる、ということです。

そのうえで、いまの借入金残高が、過去の借入金残高に比べて減っているようであれば、銀行の融資姿勢が消極的に変化している可能性があります。

いうまでもありませんが、銀行が融資に消極的になれば、新規の融資を控えるものです。すると、既存の融資を返済するいっぽうになるため、おのずと借入金残高は減っていきます。

これに気づいたときには、まず、銀行に「折り返し融資」を依頼してみましょう。折り返し融資とは、もともと借りていた金額まで借り直すことです。当初1,000万円を借りて、これまで400万円の返済が済んでいるのであれば、400万円を借りて借入金残高を1,000万円に戻します。

折り返し融資は、すでに「実績」がある融資のため、本来は「借りやすい融資」です。さきほどの例でいえば、1,000万円まで借りた実績と、その後に返済を続けている実績とがあります。ゆえに、銀行からすると貸しやすい融資なのです。

にもかかわらず、折り返し融資を渋られるようだと、融資姿勢が消極的に変化したということになります。変化する理由はさまざま考えられますが、いちばんは「業績の悪化」でしょう。

自社の事業が振るわず、売上や利益が減少しているとか、債務超過になった、債務超過の額が大きくなっているとか。すると、銀行は「貸したおカネの回収」が危ぶまれることから、融資を控えるようになるわけです。

なので、社長は「取引銀行ごとの借入金残高」について、推移を継続的・定期的に確認しましょう。銀行の融資姿勢の変化に早く気づけるほど、打ち手は多くなるものです。逆に、気づくのが遅ければ、打ち手はどんどん少なくなります。

融資条件が悪くなっているか

借入金残高が減ってはいないとしても、まだ安心はできません。なぜなら、融資条件が悪くなっていることもあるからです。たとえば、以前よりも返済期間が短くなっているとか、金利が高くなっているとか。さらに顕著なところでは、担保を求められるようになったとか。

銀行は、リスクが大きい融資に対しては、融資条件の調整によって対応することがあります。返済期間を短くすれば、回収不能リスクを抑えることが可能です。金利を高くすれば、やはり回収不能リスクを抑えることができます。担保があれば、いざというときにも安心です。

自社にとっての融資条件と、銀行にとっての融資条件は「トレードオフ」の関係にあります。つまり、自社にとって良い条件は、銀行にとって悪い条件であり、銀行にとって良い条件は、自社にとって悪い条件である、ということです。

したがって、自社にとって融資条件が悪くなっているのであれば、それは銀行にとって良い条件なのであり、銀行の融資姿勢は変化しているのかもしれない、ということになります。

ただし、融資条件が悪くなったからといって、必ずしも、融資姿勢が消極的になったとまではいえません。たとえば、以前よりも高い金利を、銀行から提示された場合はどうなのか?

いまは、今後の政策金利上昇をふまえ、各銀行が金利引き上げに動き出しています。当然、金利を引き上げるほうが、銀行はもうかるからです。だとすれば、融資姿勢が消極的に変化したわけではありません。

では、社長は「強気に金利引き下げ交渉をする」ということでいいのか?そこは、気をつけたほうがよいでしょう。あまり強気にすぎると、それこそ融資姿勢が消極的になる可能性があります。

政策金利が上昇すれば、融資金利も上昇するのはやむをえないことですから、「あるていど」までは銀行がいう金利をのむことも、先(長期的な銀行との関係)を見据えた銀行対応の1つです。

あるていどがどのあたりなのかの参考として、日本銀行が毎月公表している「貸出約定平均金利」が役立ちます。自社が銀行から提示されている融資金利と比較をしてみましょう。

借入金一覧表をつくる

銀行の融資姿勢の消極的な変化に気づく方法として、ここまで2つの方法をお話ししました。借入金残高の推移が下がっているかを確認すること、そして、融資条件が悪くなっているかを確認することです。

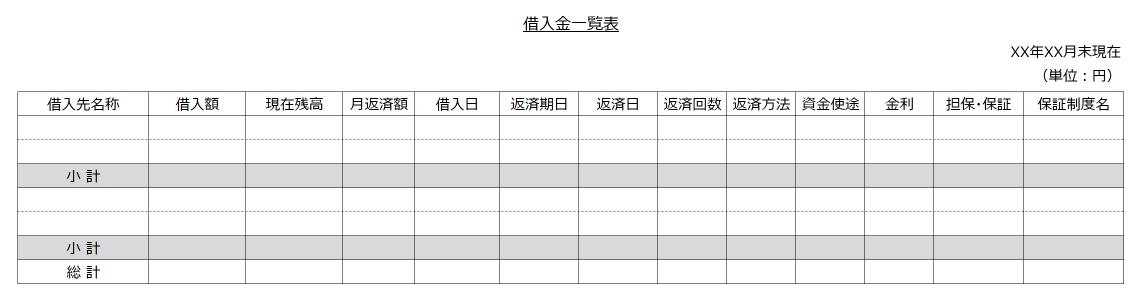

この点、借入金一覧表をつくることをおすすめします。書式としては、以下のようなものです↓

自社の借入1つ1つについて、それぞれの情報を一覧にまとめます。これにより、前述した2つの方法の確認がしやすくなるはずです。逆に、こういった一覧表がないと、確認をすることが難しくなるでしょう。

実際、借入金一覧表をつくっている会社は少数派なので、社長が銀行の融資姿勢の消極的な変化に気づけていない…という状況が散見されるわけです。

借入金一覧表をつくる、定期的に情報を更新する、という「ひと手間」で、社長の銀行対応は有効性をより高めることができます。ひと手間を惜しまずにいきましょう。

まとめ

社長の気づかぬうちに、自社に対する銀行の融資姿勢が「消極的」に変化していることがあります。放っておけば、資金繰りに支障をきたすことになりかねませんので注意が必要です。

少しでも早く変化に気づき、対応できるように、銀行の融資姿勢の消極的な変化に気づく方法を押さえておきましょう。

- 借入金残高の推移が下がっているか

- 融資条件が悪くなっているか

- 借入金一覧表をつくる