創業融資の代表格、日本政策金融公庫の新創業融資制度について。2024年4月1日から大拡充となりましたが、手放しでは喜べない理由がある…といったお話をしていきます。

手放しでは喜んではいられない

創業融資といえば、日本政策金融公庫(以下、日本公庫)の「新創業融資制度」が代表格です。その新創業融資制度が、2024年4月1日から拡充されています。

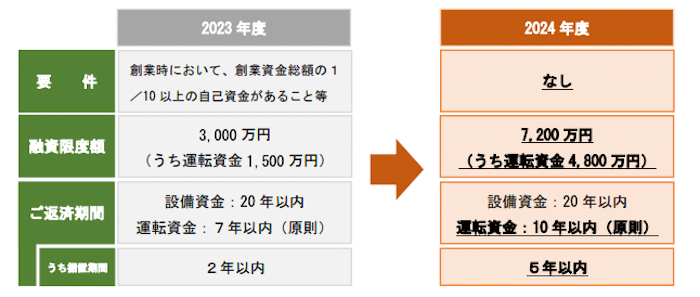

従来との変更点をまとめた一覧表が、次のとおりです↓

一定の自己資金を必要とする要件はなくなり、融資限度額は2.4倍となり、運転資金の返済期間は3年延び、据置期間も3年延びました。これはもはや大拡充!といってもよいでしょう。

ところが、そう手放しで喜べるものでもありませんよ。という理由について、このあとお話をしてみたいとおもいます。創業融資で失敗すると(借りられないと)、事業をスタートできないということにもなりかねません。

今回の拡充点とあわせて、注意点を押さえていくことにしましょう。

なお、従来の「新創業融資制度」という名称の融資制度はなくなり、「新規開業資金」の名称にあらためられています。くわしくは、日本公庫の「新規開業資金」のページからご確認を↓

日本公庫の創業融資の拡充点と注意点

自己資金要件の撤廃

あらためて、今回の拡充点の1つ「自己資金要件の撤廃」について。冒頭に挙げた一覧表のとおり、従来あった「創業資金総額の10分の1以上の自己資金があること」という要件は、拡充にともないなくなりました。

つまり、自己資金を用意しなくても、創業時に融資が受けられるようになったということです。これだけを見ると、利用者からすれば喜ばしいことにおもわれるかもしれませんが。

要件が撤廃されたことと、実際に融資を受けられるかどうかはまた別だ。ということには、注意する必要があります。

なぜなら、要件が撤廃されたとしても、自己資金がないよりあったほうが融資が受けやすいでしょうし、自己資金が多いほうがより多くの融資を受けられるであろう点は、これまでと変わらないだろうと考えられるからです。

そもそも、従来は「創業資金総額の10分の1以上の自己資金があること」との要件がありながらも、「借りられる金額は、自己資金の2〜3倍ていど」というのが現実でした。

おカネを貸す側からすれば、自己資金が大事なのはあきらかであり、その考え方が拡充によってなくなってしまうということはないでしょう。ですから、「確実に借りたい」のであれば、今後もまた、自己資金をしっかりと用意することは欠かせません。

今回の拡充を見て、「自己資金ゼロでも借りられる!」と考えるのは早合点だといえます。

融資限度額の増額

続いて、融資限度額について。こちらも冒頭で挙げた一覧表のとおり、従来の3,000万円から7,200万円に増額となっています。実に、2.4倍ですから大拡充です。

ただ、いうまでもないことですが、誰でも7,200万円まで借りられるというわけではありません。日本公庫はもちろん、銀行がおカネを貸すのは「必要な金額まで」だからです。

たとえば、創業するのに1,000万円あればじゅうぶんなのに、「7,200万円まで貸しますよ」というハナシにはなりません。この場合の融資額は、最大1,000万円ということになります。

そもそも、創業融資で3,000万円(従来の限度額)を借りるというのは、相当に難易度が高いケースです。はじめて事業をするのに、そんなに規模が大きいところからで大丈夫?はじめは小さい規模からはじめたほうがいいんじゃないの?というのが銀行の見方です。

ゆえに、従来でも現実的には1,000万円という目安がありました。つまり、創業融資として1,000万円を超えて借りるのは難しい、ということです。

この点、今回の拡充によって、1,000万円という目安が多少は引き上げられることはあるでしょう(日本公庫の支店決済枠もふまえて)。が、それが3倍、5倍…のように大きく引き上げられることはないようにおもえます。

そのあたりの「さじ加減」は、今後の実例を見ながらということにはなりますが。いずれにせよ、拡充によって「たくさん借りられるようになった」とは考えないことです。

繰り返しになりますが、そもそも「必要な金額まで」しか借りることはできません。

なお、融資限度額が7,200万円になったことで、これまではVC(ベンチャーキャピタル)を必要としたケースでも、日本公庫からの融資だけで対応するという選択肢もありえるでしょう。

他人資本を入れる(第三者に出資してもらう)ことには、コストとリスクの両面があることから、多額の資金調達ができる反面デメリットにもなります。ならば、日本公庫からの融資のみで置き換えるという考え方もあるわけです。

返済期間の延長

さいごに、返済期間の延長について。冒頭の一覧表によれば、まず、運転資金の返済期間が、従来の7年以内から10年以内に延びています。返済期間が延びれば、毎月の返済額は少なくなりますから、資金繰りがラクになるという点ではメリットです。

ただ、返済期間が延びれば、支払う利息は多くなるので、長ければよいというわけでもありません。また、10年というのは最大であって、必ずしも10年で借りられるとも限りません。

やはり、日本公庫の審査しだいである点では、返済期間の延長も手放しでは喜べないでしょう。では、据置期間が2年以内から5年以内に延びていることについてはどうか?

据置期間とは、元金返済をせずに利息だけを支払えばよい期間であり、そのあいだは資金繰りがラクになるのがメリットです。創業時は、軌道に乗るまで(売上が増えるまで)時間がかかるものですから、一定の据置期間を設定することが少なくありません。

とはいえ、据置期間が5年というのは長すぎだといえます。従来の2年だしても長すぎだというのが私見です。おすすめは6か月、長くても1年になります。

据置期間とは、返済の先送りです。たとえば、500万円を借りるにあたり、返済期間5年で据置期間2年であれば、3年で500万円を返済することになります。いっぽうで、据置期間6か月であれば、500万円を4.5年で返済するので、据置期間2年に比べると返済時の負担は小さくなります。

据置期間を長くとり、返済を先送りすれば、返済開始以降に反動が大きくなることは理解しておきましょう。

また、据置期間のあいだは、基本的に、次の融資を受けることはできません。返済の実績ができないからです。いっぽうで、据置期間がおわり返済がはじまると、返済が済んだ分については、また融資が受けやすくなります。

したがって、据置期間が長くなると、次の融資を受けられるようになるまでに時間がかかることも覚えておきましょう。据置期間は長ければよいわけでもありません。

まとめ

創業融資の代表格、日本政策金融公庫の新創業融資制度について。2024年4月1日から大拡充となりましたが、手放しでは喜べない理由がある…といったお話をしてきました。

今回の拡充点とあわせて、注意点を押さえておきましょう。創業融資については、そもそもの考え方を理解しておくことも大切です。制度の表面だけを見ていると、おもったように融資が受けられず、ひいては創業自体ができなくなったり、遅れてしまうことになります。