ROAとROE…どっちがなんだっけ? いつもわかんなくなるんだよね。

というあなたのために。ROAとROEの違いについて、その扱い方についてをお話しします。

ROAとROEの「分母」のハナシ

ROAとROE。まずは、共通点からいきましょう。

どっちも○○利益率、分子は利益

ROAとROE。一文字違い。では、その日本語訳は、

- ROA 総資産利益率

- ROE 純資産利益率

って、日本語でも一文字違いかい!ますますややこしいわ。となるわけですが。

ここで覚えて欲しいことが1つだけ。それは、どちらも「利益率」の指標だということ。利益率ということはつまり。算式にすると「分子は利益」であることが、共通点になります。

売上高利益率の算式を思い浮かべましょう。「利益/売上高」ですよね。利益率に関する指標の算式は、総じて分子が利益なのです。ということで、ROAとROEそれぞれを算式にしてみると、

- ROA(総資産利益率)= 利益/総資産

- ROE(純資産利益率)=利益/純資産

分子は利益でいっしょ、違うのは分母。だということがわかります。

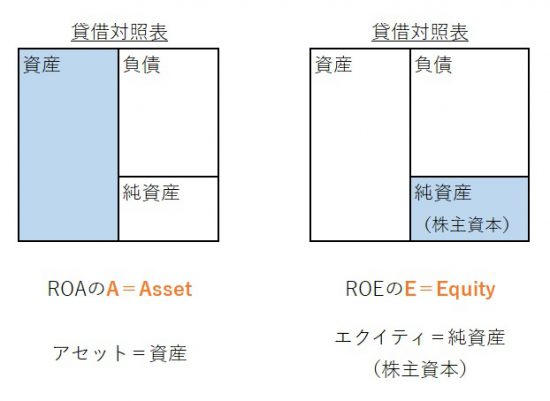

図解してみましょう

ROAもROEも、分子は利益。違うのは分母だ。では、分母について、図解で確認をしておきましょう。見るのは貸借対照表です。

貸借対照表は、会社の財政状態を示す帳票。資産と負債、その差額である純資産とが左右でバランスするのが貸借対照表になります。総資産と純資産の場所を確認しましょう。

ROAは総資産利益率でしたよね。上記、左図の青色部分が、ROAの分母である「総資産」をあらわします。

他方、ROEは純資産利益率。上記、右図の青色部分が、ROEの分母である「純資産」をあらわします。

ROAの「A」は「Asset(アセット)」、ROEの「E」は「Equity(エクイティ)」。アセットが資産で、エクイティは純資産(株主資本)。というくらいの英単語力があれば上図を描けることでしょう。

おさらいと補足

では、おさらいです。

- ROA(総資産利益率)= 利益/総資産

- ROE(純資産利益率)=利益/純資産

実はROAのことを「総資本利益率」と言ったり。ROEのことを「株主資本利益率」とか「自己資本利益率」と言ったりもします。覚えやすさ、ということでは「おさらい」のとおりですが念のため。

ROAとROEの「分子」のハナシ

算式の「分母」の話を終えたところで、こんどは「分子」の話を少々。でも、「分子は利益」でいっしょ、って言ってなかったっけ?

利益って言ったっていろいろある

一口に利益と言っても。実にたくさんの利益があります。売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益・・・損益計算書にはさまざまな利益が掲載されています。

では、ROAとROEの分子である「利益」はどうしよう。さて、ナニ利益?

これに正解はありません。ROAが総資産経常利益率だということもあれば、総資産当期利益率だということもあり得ます。ROEの分子も同じ。扱う人の自由といったところです。

じゃあ、分子はナニにする?

とはいえ、なにかおすすめはないのかと言われたら。

- ROAの分子 → 企業分析であれば「経常利益」、株式投資の指標としてであれば「当期純利益」

- ROEの分子 → 当期純利益

をおすすめします。

株主は「当期純利益」が好き

では、「おすすめ」について、解説を加えます。

そもそも。ROEとは株主(投資をした人)の立場から、企業の収益力を測ろうという指標です。分母は純資産(株主資本)でしたよね。それは株主が企業に投資をした部分です。

では、その株主にとっての最大の関心事とは? それは、「結局、いくら儲かったのか」です。利益でいうと、当期純利益。これは、企業活動のすべてをひっくるめたうえでの、さいごのさいごの利益です。

株主が期待する「配当」の原資になるのは、さいごのさいごの利益である当期純利益。極論、途中経過としてのナントカ利益に興味はないのです。

その延長線上で。株式投資の指標としてROAを捉えるのであれば、やはり、その分子もまた「当期純利益」ということになります。株主は、当期純利益が好きなのです。

企業収益力の本質は「経常利益」

解説をもう少し。株主の立場を超えて、あるいは株主ではなく、もっと企業の本質を分析しようというのなら。ROAの「利益」には、「経常利益」を選びます。

ちょっと専門的なお話しになりますが。損益計算書の経常利益と当期純利益の間には、「特別利益」と「特別損失」というものがあります。こんなカンジです。

「特別利益」というのは、まさに文字通りの「特別な利益」。土地を処分したその売却益とか。それは、企業本来の収益力とは関係のない、一時的な利益です。

上図で言うのならば、企業本来の収益力を見るのに「当期純利益」を見ていたのでは過大評価になります。特別利益 1,000は、外して見ておかないと。

ですから、企業本来の、企業の本質的な収益力を見るために。その少し上の「経常利益」を見るわけです。

ちなみに、さらに上の「営業利益」だと、逆に収益力の範囲が狭すぎます。その下の営業外費用には「借入金利息」が含まれていて、それを無視するわけにはいきません。

同じ営業利益でも、借金の大きい企業の収益力は、経常利益の低下によって現れますから。

ROAとROE、どっちがツカエル?

似たような名前のROAとROE。違いは分かった。じゃあ、どっちのほうがツカエルの?という疑問について

違和感が気持ち悪いROE

どっちの指標がツカエルかと言えば、「目的しだい」だというのが回答です。それでは叱られそうですので、視点を変えてお答えします。

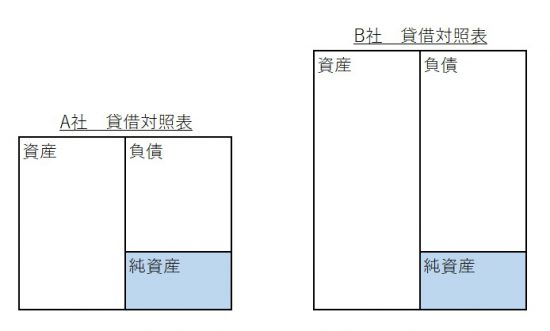

ROEの問題点について。次の貸借対照表を見てください。A社とB社の貸借対照表です。

この両社の「当期純利益が同じ」だと仮定して。両社のROEについて考えてみてください。

どうでしょう? ROEは同じになりますよね。ROEの分子である利益もいっしょ、分母である純資産もいっしょですから当然です。

でも違和感がぬぐえない…上図の貸借対照表を見るとこんなに違う会社なのに。その違和感は大事です。

明日が怖いROE

その違和感について考えてみましょう。では、この両社の1年後を想像してみます。

A社とB社の違いは、「負債」の大きさにあります。負債の大きなB社はどうなるでしょう?

借入金利息などの「負債コスト」が、A社よりも膨らむことが容易に想像できます。それは、損益計算書で、費用の増加、利益の低下として現れることになります。

あらためて、両社の1年後のROEを想像してみましょう。負債コストにより利益が低下したB社のROEでは、もうA社に肩を並べることはできないでしょう。

ROEを飲み込むROA

ROEの問題を理解したところで。ROAの算式を展開してみます。ROAの分子と分母に、それぞれ「純資産」を掛け算します。

ROA=当期純利益/総資産

=(当期純利益/総資産)×(純資産/純資産)

=(当期純利益/純資産) ×( 純資産/総資産)

=ROE × 自己資本比率

途中経過はよくわからんと言う方も、結果に注目です。ROAは、ROEと自己資本比率の掛け算であることがわかります。

ちなみに自己資本比率とは、総資産に占める純資産(株主資本)の割合のこと。自己資本比率は30%以上が望ましい、とか聞いたことありませんか?自己資本比率はメジャーな指標です。

上記の分解からわかることは、ROAを伸ばすには、ROEを改善するか、自己資本比率を改善するかだということ。

これを見て、ROAはROEを包括する指標だと捉えることもできるでしょう。あらためて、A社とB社の貸借対照表を見てください。

ROEでは差がつかなかった両社ですが、ROAでなら、差をつけて評価をできることがわかります。これが、「ROE × 自己資本比率」の示すところでもあります。

これらを踏まえて、ROAとROEはどっちがツカエルか?あとは扱う人の心持ちしだい、といったところです。

まとめ

ROAとROEの違いについて、その扱い方についてをお話ししてきました。

まずはその違いを押さえること。そして、それぞれの意味合いを理解し、使い方を考えてみましょう。

毎日のニュースで飛び出すROEやROAの言葉にも、より一層、興味深く反応できるはずです。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから