利益が出ているのに、その分のお金が増えないのはなんで?

多くの経営者が疑問に感じている「不思議」です。儲かったのならお金も増えるはず、というのは自然な感覚なのに。

その「不思議」の理由は、利益とお金の間にできるズレにあります。見えなかったズレが「不思議」の正体。

「利益とお金のズレ」は、カンタン資金繰り表で明らかにしましょう!

カンタン資金繰り表の枠組みを復習しよう

自然な感覚であるはずの「利益=増えたお金」にならないのは、「利益とお金のズレ」があるからです。

それならば。感覚としての「利益=増えたお金」を起点に、「利益とお金のズレ」を探っていこう。というのがエクセルでつくるカンタン資金繰り表です。

その枠組みについてはこちらの記事でお話をしました。まだの方はぜひご一読ください。

今回はその枠組みに、「利益見込み」を入れたところからスタートします。「見込み」、つまり「未来」についてです。

資金繰り表は「実績(過去)」についてつくることもできますが、「未来」についてつくることもできます。未来のお金がイメージできることは、経営における安心材料のひとつでしょう。

自分の少し未来の「お金の残高」を知るために、カンタン資金繰り表をつくることにします。

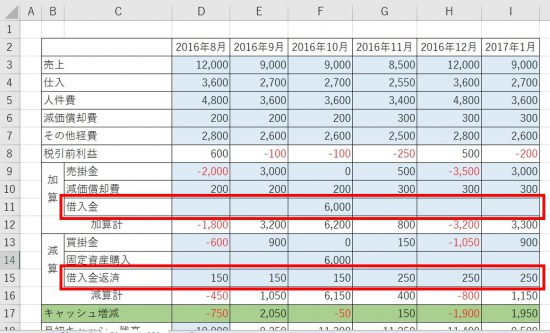

上図の例では、「売上」から「その他経費」まで「見込み」を入力してあります。結果的に「利益」の見込みが計算されています。いわゆる「損益計算書」の形式です。

期間については、2016年8月から2017年1月までの「未来」という前提。ということで、復習はこのくらいにして本題に入りましょう。

利益とお金がズレる3大要因を押さえよう

それではこれから、「利益とお金がズレる3大要因」を見ていきます。

「利益とお金の動きが一致しない取引」として、その動きのズレをカンタン資金繰り表で調整していきます。3大要因とは次のとおりです。

- 掛け取引 (売掛金と買掛金)

- 固定資産 (購入と減価償却)

- 借入金 (借入と返済)

掛け取引

第1のズレは「掛け取引」、俗っぽい表現をすると「ツケ」です。すぐに現金で払わず「とりあえずツケといて~」というアレです。

これを会計の世界では「掛け取引」と呼び、売上に対するツケを「売掛金」、仕入に対するツケを「買掛金」と呼びます。これがなぜ「ズレ」につながるのか?

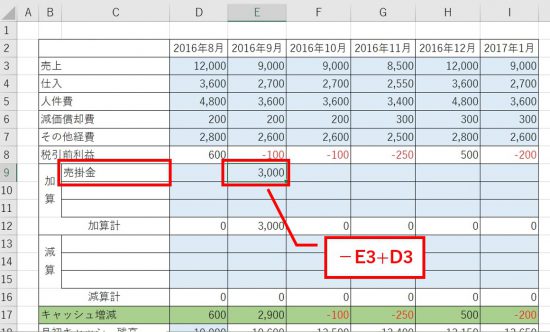

2016年9月の「売上」を見てください。「9,000」ですね。この「9,000」の中身は「即金取引」もあれば、「掛け取引」も含まれています。

さきほど、これは「損益計算書」の形式だとお話ししました。損益計算書のルールとして、「売上」には「即金取引」も「掛け取引」も含まれます。ですから、そこは「そういうものだ」と思っていただくほかありません。

専門用語で言うと「発生主義」と言って、「現金の動きに関係なく、経済的取引の発生時点で売上を計上する」という考え方が損益計算書にはあるのです。お金をもらっていなくても、商品やサービスの提供が済んでいればそれはもう「売上」だということ。

ここで問題になるのは、「現金の動きに関係なく」というところです。つまり、売上の「9,000」は2016年9月の「利益」を構成してはいるけれど、2016年9月の「お金」を構成してはいないというところ。

そこで、「9,000」の中身を確認してみる必要があります。「9,000」全額が掛け取引であり、翌月入金の約束だという前提であればどうでしょう?

2016年9月の「売上に関わる現金」に着目すると、「9,000」についてはビタ一文入金されません。翌月入金の約束ですから。代わりに、2016年8月の売上分「12,000」が入金されます。カンタン資金繰り表では次のように表現します。

「加算」欄に「売掛金」を入力。そして、「2016年9月の売掛金に関わる現金の動き」として、E9に「-E3+D3」の算式を入力します。この算式が意味するところは、

- 2016年9月の売上は2016年9月には入金されないので「いったん」マイナス(-E3)

- 2016年8月の売上が2016年9月に入金されるので「あらためて」プラス(D3)

E9は「3,000」になります。2016年9月の「税引前利益」は「-100」ですが、「お金」の動きも「-100」だったわけではありません。「-100」とは別に、「お金」は「3,000」増えていることを表しています。

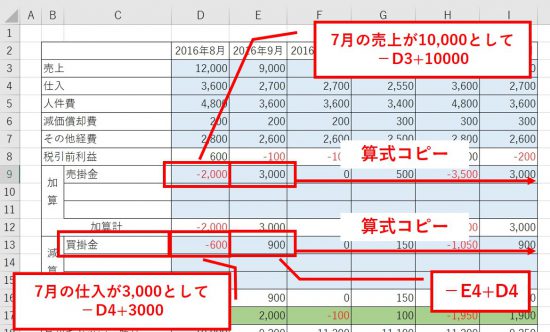

買掛金は仕入について、売掛金とは逆の考え方をすればよいだけです。売掛金同様に、翌月支払の約束を前提に入力してみましょう。あわせて他の月についても算式コピーで対応します。下図のとおりです。

話を単純にするために、翌月入金・翌月支払としましたが実際はもう少し複雑でしょう。自社の取引状況に合わせて算式を組むことになります。

たとえば、「売上のだいたい3割が即金取引、残りが掛け」ということであれば、E9の算式は「-E3+E3*0.3+D3*0.7」になります。

ポイントは、「まずはだいたい」でやることです。慣れてくれば「厳密さ」は少しずつ身に付くもの。まずは、だいたいでもやってみることがたいせつです。

固定資産

第2のズレは「固定資産」です。詳述は避けますが、固定資産とはひとつで30万円以上の高価な資産と考えてください。ここになぜ、「利益と現金のズレ」が起きるのか?

答えは「減価償却」という会計のルールにあります。耳にしたことはあるけれど、よくわからないと言う人も多いのではないでしょうか。しかし、ここに深入りするとそうカンタンには出てこれません。それぐらい奥深い世界が「減価償却」。興味がある方には、あらためてご案内します(笑)

ということで、ここでは減価償却のエッセンスだけを抽出します。減価償却とは、高価な資産をいちどで「経費」にすると影響が大きすぎるので、それをなんとかしようというルールです。

たとえば、600万円という高額な設備を購入する場合。これを全額経費にすると、その年の利益は600万円も少なくなります。ところが600万円もする設備の効果が、1年限りということもないでしょう。

そのあたりも考慮して、「複数年に分割して経費にする」のが減価償却。複数年に分割された経費を「減価償却費」と呼びます。何年かけて、どのような金額で分割するかについては「奥深い」のでやめておきます。

さて、この減価償却により、「利益と現金のズレ」はどのようになるのでしょう?カンタン資金繰り表を使いながら、「購入時」と「減価償却費計上時」の2つにわけて考えます。

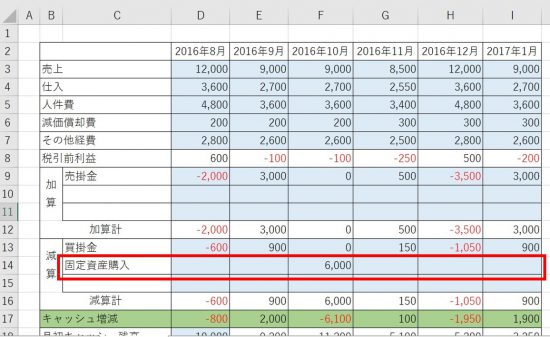

まず購入時。減価償却のルールにより、固定資産の購入額が経費になるわけではありません。よって、購入額は利益には影響していません。一方で、お金の支払いはあります。そこで、カンタン資金繰り表では「減算」調整で表現します。金額「6,000」の固定資産を2016年10月購入予定です。

続いて、減価償却費計上時。金額「6,000」の固定資産を5年間で分割して経費にすると仮定して、「6,000÷5年=1,200」です。さらに月割りすると、「1,200÷12ヶ月=100」になります。

この「100」という減価償却費は、経費として利益にマイナスの影響を与えます。カンタン資金繰り表の上部の「減価償却費」として、利益に織り込み済みです。

ところが、この「減価償却費」によって「利益」は減っていますが、「お金」が減ったわけではありません。固定資産について「お金」が動いたのは、2016年10月購入時の「6,000」。減価償却時には動きません。会計のルールとして便宜的に分割計上した経費である「減価償却費」は加算調整します。

2016年10月までの「200」は従来から持っていた固定資産の分の減価償却費という前提です。2016年11月以降が「300」と増えているのは、今回購入する「固定資産 6,000」の減価償却「100」が加わるからです。下図で確認しましょう。

借入金

第3のズレは「借入金」です。結論から言います。借入金は利益とはいっさい関係がありません。どういうことか?

借入金は他人から借りたもので利益ではありません。お金を借りて「もうかった~!」と言う人はいないでしょう(踏み倒す場合を除いて)。反対に、借りたお金を返すにあたっても「損をする」わけではありません。借りていたものを返しただけです。

ですから、「利益」を計算する役割をもつ損益計算書には、借入金が関わる余地がありません。借りることも返すことも、利益(もうけ)の増減とは異なるものだからです。

一方で「お金」の動きを見る役割を持つカンタン資金繰り表では、借入金を見逃すわけにはいきません。利益は動かずとも、お金は動いていますから。

言葉で説明すると長くなりましたが、結果はシンプルです。借りたときは「加算」調整、返したときは「減算」調整です。下図のようになります。

2016年10月に「6,000」を借りることを考えています。これは、さきほどの固定資産購入の資金を手当てするためです。お金を借りるのですからお金は増えます。だから「加算」です。

2016年8月から10月までは従来からある借入金について、毎月「150」を返済しているという前提で「減算」しています。2016年11月から「250」に増えているのは、10月に「6,000」を借りた分の返済が加わるからです。

利息は経費として、利益にマイナスの影響があります。借入金自体は「借りて返すだけ」ですが、利息は出ていく一方です。平たく言うと「損をしている」のが利息。

利息については利益の動きと、お金の動きが一致していますから加算・減算調整はありません

カンタン資金繰り表の読み方

最終的に出来上がった資金繰り表がこちらです。

ここから気づきたいことは、「税引前利益」と、お金の動きである「キャッシュ増減」との間に相当なズレが生じるということです。利益とお金は同時には動かないのです。

「利益とお金がズレる3大要因」として、3つのズレをお話してきましたがズレはこれだけではありません。細かいことを言い出せばキリがありません。

それでも今回は、カンタン資金繰り表の位置づけで、「利益とお金のズレ」の考え方を知ることを目的に、影響が大きい3つのズレだけを取り上げました。

この考え方がわかれば、ほかにも自ら調整できることもあるはずです。さらに厳密さを求めるのであれば、顧問税理士などにも相談してみるのもよいでしょう。

そのうえで、資金繰り表の「月末キャッシュ残高」を見ながら、手を打つべきところは早めに手当てします。今回の例で言えば、固定資産購入時の借入がそうです。自己資金で購入することもできますが、その場合には手元資金が心細くなります。資金繰り表をつくっていれば、そのことに気が付きます。

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ 「最大の問題」は残したまま

カンタン資金繰り表をつくることで、ぜひ、自分の未来のお金をイメージできるようになりましょう。「お金(資金繰り)」という経営の悩みのひとつに役立つツールです。

さいごに。実はたいへん大きな問題を残したまま終わろうとしています。それは「税金」です。ご存じのとおり、利益には税金がかかります。そのほかに消費税を納めなければいけない場合もあります。

その「税金」を、カンタン資金繰り表には織り込んでいません。当然、税金の支払いまでを考えてはじめて「資金繰り」です。ところが、「税金」について自分で計算することは容易ではありません。

だから巷の資金繰り表にも「税金」欄が無かったり、あったとしても誤った金額の「税金」が記載されていることがあります。それが現実。おかげで納税資金が見誤る、ということがしばしば起きます。自分で安易に税金を簡易計算して「ケガをする」ことも少なくないのです。

税金の世界も「奥深い」ものがありますので今回は見送りましたが、カンタン資金繰り表には「税金」の支払いを加味する必要があることは忘れないでください。税金については、専門家である税理士の確認をとることも資金繰り表つくりのキモになります。