税務署に提出した申告書を見せてください。

って、銀行に言われたけれど。融資審査をするのに、どうして税金の申告書が必要なわけ? いったい何を見てるの?

ということで、銀行融資審査における法人税申告書のチェックポイントについてお話しします。

銀行は融資審査で法人税申告書をなぜチェックするのか?

会社が銀行融資を受ける際に行われる融資審査。

融資審査では、その会社の「決算書」が要求されます。また、融資実行後にも、定期的に「決算書」の提示を要求されることがあります。

その目的は、

- この会社におカネを貸してもだいじょうぶかな?

- この会社におカネを貸し続けていてもだいじょうぶかな?

ということを判断するための材料として、「決算書」を利用しているからです。

ちなみに、ここで言う「決算書」は、厳密には「法人税申告書一式」を指します。

その「法人税申告書一式」の中身は、大きく次の2つに分かれています。

- 法人税別表 ・・・ 納める税金の額を計算する書類

- 決算報告書 ・・・ 貸借対照表、損益計算書など、いわゆる決算書

これらの法人税申告書一式の内容について、銀行はどこをどうチェックしているのか?

本記事ではこのあと、上記2つのうち「法人税別表」のチェックポイントについてお話をしていきます。

「決算報告書」のチェックポイントについては、以下の別記事でご確認ください ↓

融資を受ける際には、銀行と「銀行取引約定書」なる書類を取り交わします。この中に、融資を受ける側は「銀行の求めに応じ、経営・財務状況の報告をします(決算書を提出します)」的な文言が入っているのが通例です。

なお、新規融資の際に決算書の提示を断るのでば、審査の土俵にのることはできないでしょう。

《チェックポイント①》別表一

まずは、法人税別表の表紙とも言える「別表一」から見ていきます。

※ 法人税別表の右上に、用紙の名称(別表一など)は記載されています。

青色申告 or 白色申告?

税務上のメリットがある「青色」を選択するのがフツーです。

にもかかわらず、「白色」であるとしたら。もしかして、悪いことをして「青色」の取り消しをくらった会社なのでは・・・? と、見られるかも。

青色か白色かは、別表一の右上に表記されています ↓

税務署の収受印はどう?

こんどは別表一の左上。税務署の収受印(受付印)があるかを銀行はチェックします ↓

ほんとうに税務署に出した書類なんだよね? というこうとです。収受印がないと、銀行向けに「加工」したんじゃなかろうかと疑われるかも。

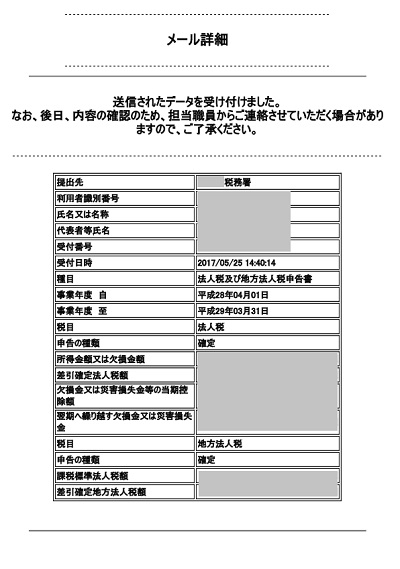

ちなみに、電子申告をしている場合には。収受印は押してもらえないので、代わりに「受信結果」を添付しましょう。こんな書類です ↓

また、収受印には収受日が、受信結果には受付日時が記されます。したがって、申告期限内の提出であったかについても銀行は確認をしています。

当然、期限に遅れるような会社の信用度は下がりますから、審査には悪影響です。

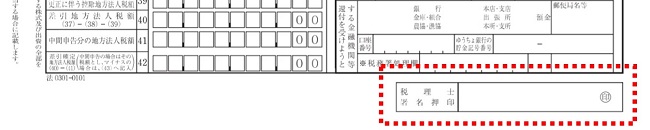

税理士の署名・押印はあるか?

別表一の右下には、税理士の署名・押印欄があります。

申告書の作成に関与した税理士がいれば、ここにはその税理士の署名・押印があるはずです ↓

もしこれが無いと。もしかして、税理士が責任を持てないような決算(粉飾、脱税など)なのか? と、疑われるかも。

いっぽうで税理士の署名・押印はあるけれど、毎年のように税理士が変わっている場合には。

やはり、税理士が責任を負いかねる内容の決算であるために、税理士が関与を辞退することで頻繁に変わっているのでは・・・? とも、想像されるでしょう。

《チェックポイント②》別表二

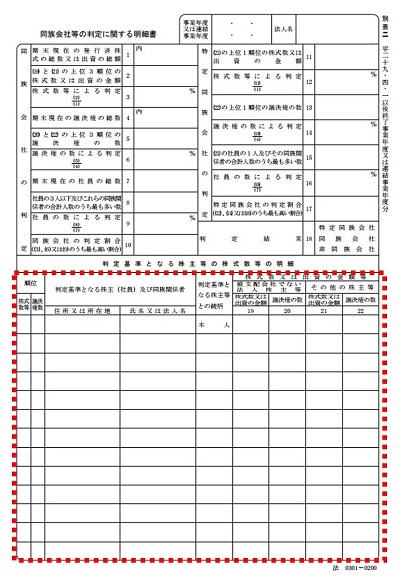

次は別表二、「同族会社の判定に関する明細書」についてです。

株主構成、人間関係はどうか?

別表二には、その会社の株主の氏名・住所、株式数などが記載されます ↓

銀行はこれを見て、株主にはどのような人(あるいは会社)がいるのか? それぞれの株主の力関係(株式数など)はどうか? をチェックします。

中小零細企業では、経営者及びその親族で株主が構成されることが大半です。ここに「他人」が入る場合には、その関係性と力関係は銀行の関心事でしょう。

たとえば、株主に「別会社」があるような場合。融資したおカネがこの別会社に流れてはいないかな? というようなことを推測したりもします。

自社では融資を受けられないので、別の会社で融資を受けておカネを回すというような融資(迂回融資と言います)を防止するためです。

《チェックポイント③》別表四

次は、「税金計算上の損益計算書」と呼ばれる別表四についてです。

当期利益は決算書と一致しているか?

別表四のアタマには、決算書(損益計算書)の「最終利益」が記載されている、はずです。

これが、異なっている場合。実際の決算書とは別に、銀行提出用の粉飾した決算書を作ったのではないか? というようなことが疑われます ↓

単純に転記ミス、というのもあったりして。意外にも「税理士事務所あるある」だったりしますが、それはそれでカッコ悪すぎですので気をつけましょう。

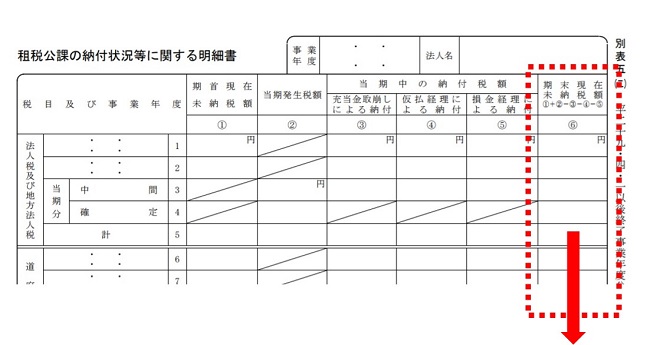

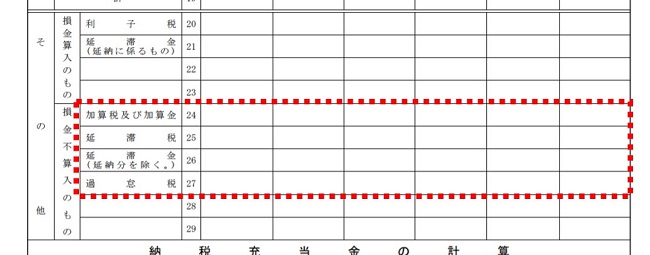

《チェックポイント④》別表五(二)

次は、別表五(二)。「租税公課の納付状況等に関する明細書」についてです。

未納、延滞している税金はないか?

納める税金が未納である、あるいは延滞している。そんなイイ加減でアブナイ会社に対する融資はしたくない、というのが銀行のホンネでしょう。

というわけで、別表五(二)で、税金の納付状況をチェックします。

チェック箇所は2つ。「期末現在未納税額」のチェックと「延滞税など罰金支払」のチェックです。

「期末現在未納税額」の欄では、本来未納であってはいけない金額が残っていないか? を確認します ↓

「延滞税」などの欄では、未納や滞納による罰金の意味合いを持つ、「延滞税(延滞金)、加算税(加算金)、過怠税」などの有無を確認します ↓

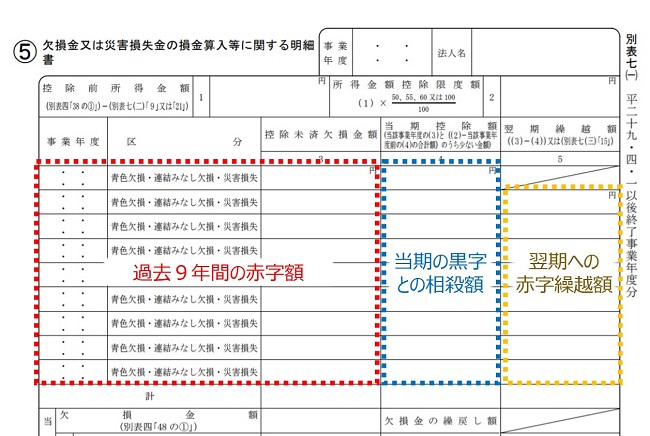

《チェックポイント⑤》別表七

次は、別表七。「欠損金又は災害損失金の損金算入等に関する明細書 」についてです。

過去9年間の赤字はいかほどか?

法人税の計算上、赤字はその後9年間の黒字と相殺できることになっています。

そのため、発生した赤字額を記録しておくのが「別表七」になります。

赤字の発生額を記録し、その後黒字が出れば、古い赤字から相殺をしていきます ↓

ところで。厳密には、「別表七(税金上)に記載される赤字」と、毎年の「決算書(会計上)に記載される赤字」とは同一金額とは限りません。

理由は非常にややこしい話なので省略しますが。それでも、別表七の赤字と決算書の赤字とは「おおむね一致することが多い」という結論がポイントです。

要は、9年分の申告書がなくても。なんとなく(←完全に一致しないという意味で)赤字の推移はわかるわけです。

銀行からすれば1年分の申告書で9年分の情報を得たことになりますが、会社にとってはとんだ迷惑といったところでしょうか。

なぜなら、赤字は融資審査においては望ましいことではなく。赤字の実績は「マイナス評価の材料」としてみられることがありえるからです。

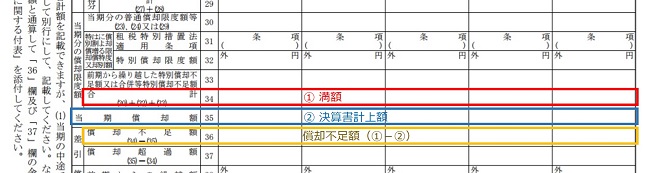

《チェックポイント⑥》別表十六

次は、別表十六。「減価償却資産の償却額の計算に関する明細書 」についてです。

ちょっと予備知識から

建物やクルマ、備品など。高額な資産を購入した場合には、「減価償却」というしくみがあります。

たとえば、300万円のクルマを買ったからといって、即経費ということでは利益に与える影響が大きすぎる。

そこで、6年間に分割して経費にしましょう。というのが、減価償却です。このとき、毎年経費にする金額のことを「減価償却費」と呼びます。

さて、この減価償却費。さきほどのクルマの例では、「300万円 ÷ 6年= 50万円」ですが。

税法では、「満額」計上しなくてもよいことになっています。つまり、50万円は上限金額として位置付けられます。

最大50万円を計上できる、いっぽうで0円でもかまわない。25万円でもOK。決算書に計上する減価償却費の金額は、会社の任意になります。

きちんと減価償却はやったのか?

減価償却費の計上は、会社の任意だと言いました。

けれども、銀行の基準は「満額の減価償却費」です。経費にできる金額は、きちんと経費にしなさいというスタンスです。

よって、満額やっていないということであれば、「決算書の利益は過大だ」と判断します。

そこで銀行は、「正しい利益」に修正するために、満額に不足した減価償却費の額を「別表十六」でチェックします ↓

この「償却不足額」を決算書の利益からマイナスした金額が「正しい利益」。このような補正を加え、銀行は審査をしています。

融資審査については、利益が大きいほうが審査には有利であり。この補正は、会社側にとってはマイナス要素となります。

以上のとおり、「減価償却費を削る」というのはミエミエの粉飾なのですから意味がない。ということを覚えておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています!

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行融資審査における法人税申告書のチェックポイントについてお話ししてきました。

上記以外にもチェックはありえますが。銀行の視点における基本的な部分として押さえておくとよいでしょう。