銀行のこと、融資のこと。勉強したいけれどどうしたら・・・?

おすすめの書籍で学んでみるのはどうでしょう?

銀行融資プランナー・税理士のわたしが、「銀行融資の基本と常識がわかる・学べる おすすめ本」をご紹介します。

はじめに少し語らせてほしい

いいからおすすめ書籍だけ教えろ! という声は聴こえております。

というわけで、ここは読み飛ばしていただいてもしかたありませんが、できれば少々おつきあいを頂けましたら幸いです。

わたしが3冊のおすすめ本を紹介する真意について。

ただしい常識、あやまった常識

世の中には、「常識」だと言われていること、考えられていることがあります。たとえば、銀行融資に関する常識で言えば、

” 借入はしないほうがよい。”

どうやら世間には、おカネは借りない方が良いという考えが、「ただしい常識」として浸透しているようです。

ところがこの「借入はしないほうがよい」という考えは、ある特定の状況下でのみ「ただしい」のであって。特定の状況外にあっては、実は「あやまった常識」だと言えます。

なぜでしょう?

困ったら借りたい会社、困っているなら貸したくない銀行

「あやまった常識」の理由を考えるにあたり、次のような事態を想像してみてください。不謹慎な例ではありますが、

会社が不祥事を起こして売上が激減、災害による被害を受けてしまった、得意先が倒産し入金が滞ってしまった・・・ などなど。

このような場合にまで「借入はしないほうがよい」と言えるでしょうか? 借入はよくないことだから事業の継続を諦めます、と言えるでしょうか? 言えませんよね、きっと。

ですから多くの会社・経営者は、おカネが必要になってはじめて「借入をしよう」と考えます。

借りられるときに借りる、がただしい

ところが、さきほどのようなネガティブな背景がある場合。おカネを貸す側の銀行は、貸すことに消極的になることが想像されます。

それはそうですよね。返してもらえるかがあやしい相手におカネを貸すのはリスクがあります。絶対に貸さないわけではありませんが、貸しにくくなります。

このことがわかっていれば、銀行融資に関する常識は次のように変わるはずです。

借りたくなったら借りる、というのは借り手側の自分勝手だと言えます。おカネを貸すかどうかを決めるのは貸し手側の銀行です。

「なにかあったら、いつか借りるかもしれない」というのであれば。借りられるときにきちんと借りておくことです。

常識を疑うために「なぜ?」を知る

以上のお話から。「借入はしないほうがよい」という常識がただしいのは、「将来にわたり借入をしない」と言えるときだけ。ということがわかります。

このように常識を疑うために必要なもの、それは「なぜ?」です。

「なぜ、借入はしないほうがよいのか」を知っていれば、いたずらに無借金をつらぬくことはないでしょう。結果、ピンチをしのぐ可能性も高まります。

というわけで、単なるノウハウ(どうすればよいか?)だけではなく、考え方としての「なぜ?」を示してくれる書籍という視点で選んだ3冊。このあとご紹介をしていきます ↓

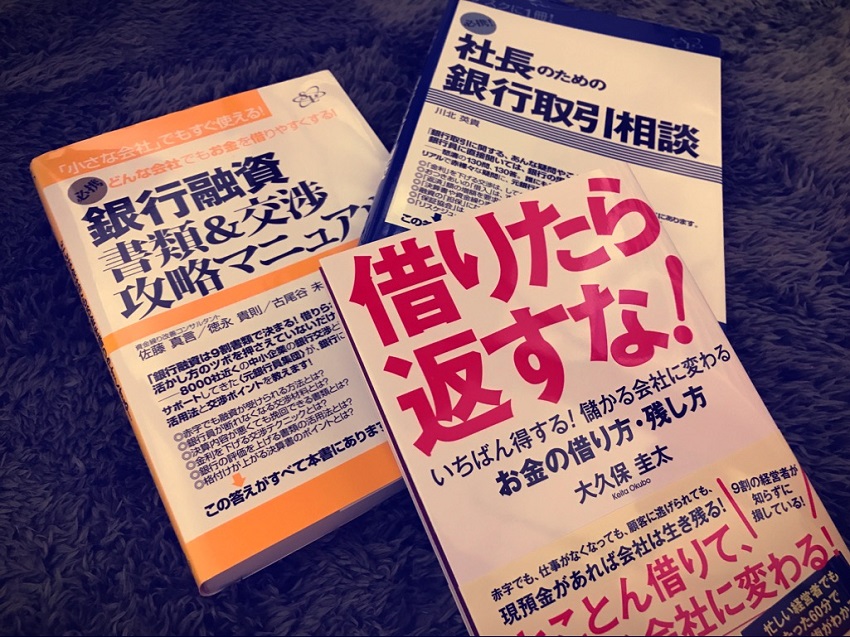

- 借りたら返すな! / 大久保圭太さん著

- 社長のための銀行取引相談 / 川北英貴さん著

- 銀行融資 書類&交渉攻略マニュアル / 佐藤真言さん他著

借りたら返すな! / 大久保圭太さん著

なかなか刺激的なタイトルで。正直、ウサン臭さ満点のタイトルですがあえて「狙って」いるのでしょう。

書かれている内容の方は「ただしい常識」が盛りだくさん。銀行融資に関する「なぜ?」をしっかりと知ることができる内容になっています。

また、平易な言葉・表現で書かれており、たいへん読みやすい点でも、多くの方におすすめできる書籍です。すらすらっと読めてしまうことでしょう。

著者の大久保圭太さんは、税理士ですが「税理士の適切ではないアドバイスにより苦しむ会社がある現状と、税理士業界の意識を変える」と考えておられるとのこと。

税理士は中小零細企業のもっとも身近なパートナーでありながら、銀行融資・財務のプロではない。これはわたしも、税理士業界で20年近くを過ごす中で実感するところです。

であれば自衛も必要。中小零細企業にいちばん必要なものはおカネであり、そのために銀行融資は必須なのです。その点、書籍は冒頭、次の言葉で始まります。

会社を守るのは「利益」ではなく、「現預金」です

現預金を増やすために銀行融資が必要であること、銀行融資における銀行の考え方、税金を減らし過ぎるとおカネが借りられなくなることなど。

借入はしないほうがよいもの、おカネが必要になってから借りればよい。そのような世間の常識を信じている方には、きっと目からウロコのお話しばかりでしょう。

銀行融資についてはじめて学ぶきっかけとして、おすすめの1冊です。

社長のための銀行取引相談 / 川北英貴さん著

この本の特徴は、銀行取引に関するさまざまな相談について、Q&A形式でまとめられている点です。

気になる疑問があれば、本書の目次に並ぶ「Q(問い)」を見て、ササッと回答を探し出すことができる。困ったときのガイドブックとしても重宝します。

もちろん、はじめから最後までひととおり目を通すことで、銀行取引に関して幅広く学ぶことも可能です。

金利について、返済について、決算書類について、担保・保証について、銀行とのおつきあいについてなど。銀行取引全般、網羅的な対応力を身につけることがで期待できます。

また、それぞれの回答が単なるノウハウに終始せず、それぞれのケースにおける「銀行の意図」を豊富に明示している点がおすすめです。

銀行の意図を理解することができれば、多少異なるケースでも応用を効かせることもできるでしょう。「なぜ?」を知っている者の強さです。

元々銀行員でもあり、その後、事業再生や資金繰りコンサルのプロフェッショナルとして活躍される川北英貴さんによる著書。説得力があります。

川北英貴さんは、書籍の冒頭、次のように述べています。

銀行員が何を考えているか。それがわかれば、何も怖くありません。銀行にどう対処していけばよいか、答えも見つかるはずです。

銀行の意図を理解したい、銀行対応力を身につけたいという方におすすめの1冊です。

銀行融資 書類&交渉攻略マニュアル / 佐藤真言さん他著

こちらも元銀行員、いまは資金繰り改善コンサルタントという著者による書籍。やはり、銀行員の視点がふんだんに盛り込まれた良書です。冒頭では次のように書かれています。

本書の最大の特徴は、「お金を借りたい」という中小企業からこんな書類を提出されたら、交渉をされたら思わずお金を貸したくなる、という銀行員の視点で書いているところです。

特に、「銀行融資は9割書類で決まる」との考え方から、書類の作り方・書式についても詳細に触れられている点ではたいへん実践的です。

決算書、資金繰り表、試算表、銀行取引推移表、経営計画書を特に重要な書類と位置づけ、銀行交渉におけるそれらの魅せ方や活かし方にまで触れられています。

交渉事については、銀行員の視点・考え方の理解が大事なのであり、その理解を怠り、やみくもな銀行交渉をすれば借り手の不利益になることを教えてくれます。

いっぽうで、銀行融資の基礎から、実際の現場対応まで。体系的で丁寧な構成と内容であり、たいへん読みやすく分かりやすい1冊と言えるでしょう。

初版は2010年と少々古い書籍にはなりますが、銀行融資に対する考え方に関して陳腐化するところはありません。むしろ、いまもなお通用する考え方の不変性を確信するばかり。

銀行融資について体系的に勉強してみたいという方におすすめの1冊です。

おまけにもう1冊

Kindle出版にて、わたしが書きました本も、おまけにご紹介をさせていただきます。

無借金経営の考え方にはじまり、銀行融資・銀行対応の基本として「どの銀行から借りるか」「いくら借りられるか」「どのように借りるか」などを盛り込んだ「入門書」です。ご興味あれば ↓

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談