” どれどれ、ウチの貸借対照表は… よしよし、債務超過ではないな ”

って、それ。貸借対照表の「表面的な数字」だけを見ていてもダメですよ。だいじなのは「実態」です。というわけで、銀行がつくる「実態貸借対照表」をじぶんでもつくってみよう、というお話です。

銀行は知っている「貸借対照表はウソをつく」

突然ですが、銀行が融資の可否を判断するときに重視している「要件」が3つあります ↓

- 税引後利益 + 減価償却費 > 0

- 資産の総額 > 負債の総額

- 借入金残高 ÷ (税引後利益 + 減価償却費)≦ 10

これら3つの要件を「しっかりクリア」できていればいるほど、融資を受けられる可能性は高くなります。

そのあたりの詳細は別記事に譲るとして ↓

本記事ではこのあと、3つの要件のひとつである「資産の総額 > 負債の総額」について、より実践的・実務的なお話をしていきます。

「資産の総額 > 負債の総額」=「債務超過ではない」

そもそも、「資産の総額 > 負債の総額」がどうして銀行融資の可否に重要なのか? について、カンタンに触れておくことにします。

もしもいま。貸借対照表の資産の部に計上されているモノすべてを売っぱらって現金に換えたとして。

その現金で、貸借対照表に計上されているすべての負債を返すことができるかどうか?

返すことができるのであれば「資産の総額 > 負債の総額」ですし、返せないのであれば「資産の総額 < 負債の総額」となります。

後者の「資産の総額 < 負債の総額」のことを、一般に「債務超過」と呼びます。

債務超過の会社は、現時点で、資産ではまかないきれないほどの負債があるわけですから。そんな会社に、これ以上の融資はできないよね。アブナイ、アブナイ。

ということで、銀行は「資産の総額 > 負債の総額」であること、つまり、「債務超過ではないこと」を要件として求めているのです。

銀行は「現実離れ」した貸借対照表を修正している

銀行融資の可否について、「債務超過ではないこと」がポイントになることはお話しました。

じゃあ、貸借対照表を開いて、資産と負債を比べてみて… よしよし、資産の部の合計額が負債の部の合計額も多いぞ。

と終わっていたのでは困ります。

なぜならば、貸借対照表の「数字」が、必ずしも現実をあらわしてはいないからです。

たとえば。貸借対照表の「商品」の金額のなかに「不良在庫(デッドストック)」が含まれているとしたら? 平たく言うと、粉飾(利益水増し)をしている、ということですね。

現実的に価値を持たない不良在庫分の金額は、資産から除外したうえで「資産の総額 > 負債の総額」の判定をすべきです。

なにをそんな細かいことを、と思われるかもしれませんが。ビジネスとしておカネを貸す側の銀行は、当然のこととして、「そんな細かいこと」をやっています。

銀行は、貸借対照表に現実と合わないところがあれば、現実に合わせたカタチ、いわば「実態」に修正をして見ているのです。

したがって、おカネを借りる側のわたしたちも、貸借対照表の表面的な数字だけで「資産の総額 > 負債の総額」を見ていてはいけません。銀行の見方を身につけましょう。

そこでこのあとは、銀行もやっている「貸借対照表の修正」について、具体的な方法をお話していきます。

銀行がつくる「実態貸借対照表」をじぶんでもつくる方法

現実とは合わない部分を修正した貸借対照表を「実態貸借対照表」などと呼んでいます。

実態貸借対照表は、もともとの貸借対照表から、現実と合わない場所を修正しながらつくっていきます。その方法を見ていきましょう。

まずは「資産の部」から

貸借対照表のうち、はじめに「資産の部」の修正から見ていきます。

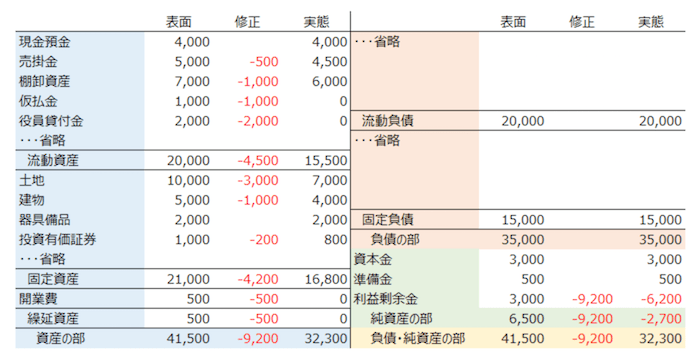

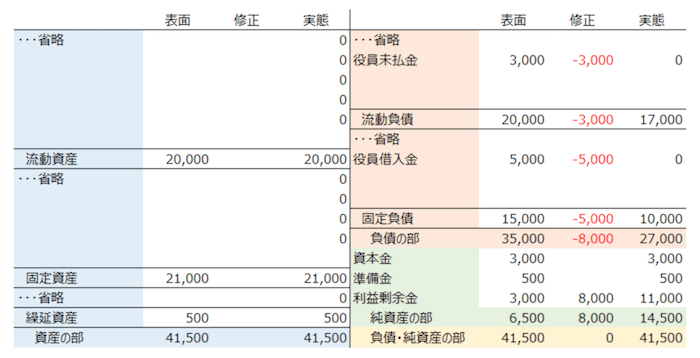

先に、ゴールとしての最終型を提示すると、こうなります ↓

貸借対照表の「もともとの数字」が、上図の「表面」の列に入っています。

それに対して、「現実とは合わない修正金額」が、「修正」の列に入ります。

結果として、「表面 + 修正」の計算により、右端の「実態」の金額が決まります。

よって、会社は「表面」の決算書を持っているわけですが、銀行はそれを見て、上図の「実態」の決算書をつくり融資の判断材料にしている。ということです。

では、各修正項目について、解説を加えていきましょう。

【 売掛金 】

架空売上による売掛金や、回収不能の売掛金があれば、その金額を修正欄でマイナスします。

銀行は、融資先から入手した決算書や勘定科目内訳書などの書類、くわえて、ヒアリングなどによって架空売上や不良債権がないかを検討しています。

さきほどの図は、表面 5,000のうちに、マイナスすべき金額が 500ありました。というケースです。

【 棚卸資産 】

架空在庫や不良在庫があれば、その金額を修正欄でマイナスします。

やはり銀行は、融資先から入手した決算書や勘定科目内訳書などの書類、くわえて、ヒアリングや現地確認などによって架空在庫や不良在庫がないかを検討しています。

さきほどの図は、表面 7,000のうちに、マイナスすべき金額が 1,000ありました。というケースです。

【 仮払金 】

資産性がない(本来、費用にすべきものを棚上げしているだけ)仮払金などがあれば、その金額を修正欄でマイナスします。

仮払金や立替金といった勘定科目は、粉飾に使われることが多く、銀行も注意をしているところです。

ちなみに。決算書に「仮払金」が載っていること自体がそもそもおかしなハナシです。

「最終結果」である決算書に、「仮」のモノなんて載せないでくれ。ということであり、経理のルールも分かっていない・できていないダメな会社だと見られるばかりですから気をつけて。

さきほどの図は、表面 1,000の全額が、マイナスすべきというケースです。

【 役員貸付金 】

いつになっても返してもらえそうもない役員貸付金などは、その金額を修正欄でマイナスします。

返してもらえないのであれば不良債権ですから価値はない、ということですね。

また、会社に貸したはずのおカネが、社長個人に流れている可能性があることから、「役員貸付金」は銀行がもっとも嫌う勘定科目のひとつです。なくすように心がけましょう ↓

さきほどの図は、表面 2,000の全額が、マイナスすべきというケースです。

【 土地 】

遊休(使っていない)の土地については、いま時点の時価で評価をしなおして、「表面」との差額を修正欄で調整します。

さきほどの図は、表面 10,000ののうちに、時価評価の結果、評価損としてマイナスすべき金額が 3,000ありました。というケースです。

値下がりをしていた、ということですね。値上がりをしていれば逆にプラスになります。

なお、本社や工場の敷地など、遊休ではない土地については、売ることはないわけなので時価評価はせずにそのままです。

【 建物 】

よくある粉飾手段としての「減価償却をしていない(未実施・不足)」建物などの固定資産については、本来、減価償却をすべき金額を修正欄でマイナスします。

銀行は、融資先から入手した決算書や税務申告書から、減価償却の未実施・不足額をチェックしています。

さきほどの図は、表面 5,000ののうちに、マイナスすべき金額が 1,000ありました。というケースです。

【 投資有価証券 】

有価証券は時価評価が基本です。上場株式などであれば、時価はすぐにわかりますから、時価と「表面」との差額を修正欄で調整します。

さきほどの図は、表面 1,000ののうちに、時価評価の結果、評価損としてマイナスすべき金額が200ありました。というケースです。

【 繰延資産 】

資産性がない(本来、費用にすべきものを棚上げしているだけ)繰延資産や前払費用などがあれば、その金額を修正欄でマイナスします。

開業からだいぶたっているのに、償却されていない「開業費」が貸借対照表に残ったまま… このようなものは、マイナス対象です。

さきほどの図は、表面 500の全額が、マイナスすべきというケースです。

【 調整した金額は、利益剰余金と相殺で! 】

資産の部について、すべての調整が終わったということで、さきほどの図を再掲します ↓

資産の部の「修正」欄を確認してみましょう。「マイナス 9,200」、これが資産の部の修正結果です。

これに対応するのが、利益剰余金の「修正」欄です。同様に、「マイナス 9,200」が対応することにより、貸借対照表の左右が「32,300」でバランスすることになります。

結果、「資産の部 32,300 < 負債の部 35,000」で債務超過です。修正前は、「資産の部 41,500 > 負債の部 35,000」で債務超過ではなかったのに…

ということを明らかにするのが、実態貸借対照表の役割です。

こんどは「負債の部」も見てみよう

貸借対照表のうち、続いて「負債の部」の修正を見ていきます。

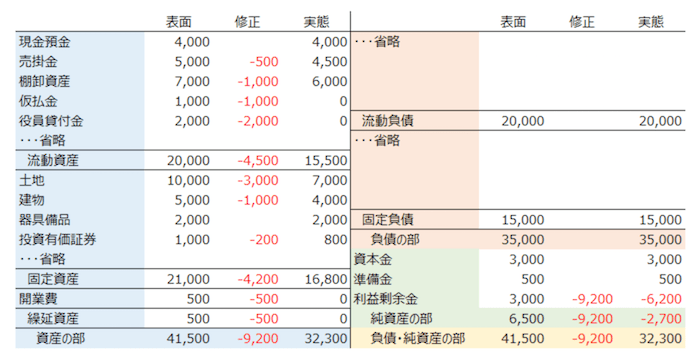

先に、ゴールとしての最終型を提示すると、こうなります ↓

見方は、資産の部のときと同じです。「表面」の金額に「修正」を加えて「実態」を計算する。

では、各修正項目について、解説を加えていきましょう。

【 役員未払金 】

社長やその家族などの役員に対する未払金は、「資本金」と同様のものとみなして、つまり、負債ではないとして、その金額を修正欄でマイナスします。

小規模零細企業では、会社・事業の調子が悪くなると、役員報酬が未払いになったりしますが。そのようなものが役員未払金に残ったままになることがあります。

これは、あるとき払いの催促なし、といったところですから。負債ではなく資本で、という見方をすることができるのです。

さきほどの図は、表面 3,000の全額が、マイナスすべきというケースです。

【 役員借入金 】

社長やその家族などの役員に対する借入金は、「資本金」と同様のものとみなして、つまり、負債ではないとして、その金額を修正欄でマイナスします。

前述の役員未払金と同じですね。銀行からの借入のように、期日があって、期日までに絶対に支払わなければいけないものではありません。

やはり、あるとき払いの催促なしですから、負債ではなく資本だとみなします。

さきほどの図は、表面 5,000の全額が、マイナスすべきというケースです。

【 調整した金額は、利益剰余金と相殺で! 】

負債の部について、すべての調整が終わったということで、さきほどの図を再掲します ↓

負債の部の「修正」欄を確認してみましょう。「マイナス 8,000」、これが負債の部の修正結果です。

これに対応するのが、利益剰余金の「修正」欄です。同額の、「8,000」が対応することにより、貸借対照表の左右が「41,500」でバランスすることになります。

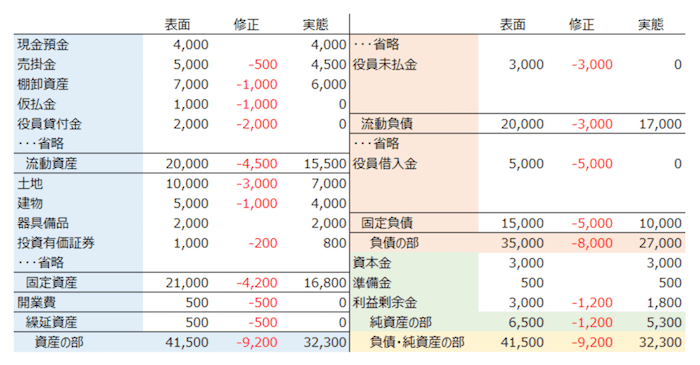

資産の調整と負債の調整を合わせてみると?

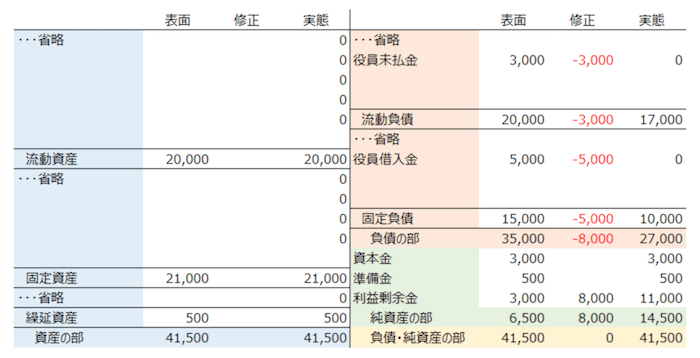

ここまで、貸借対照表の「表面」について、資産の部と負債の部とをそれぞれ、実態に合わせて調整をしてきました。

さいごに、資産の部の調整と、負債の部の調整とをすべて合わせたところでの実態貸借対照表を確認して終わりにしましょう ↓

最終結果としては、実態「資産の部 32,300 > 負債の部 27,000」で、表面と同じく「債務超過ではない」ということになりましたが。

それでも、表面と実態とでは、数字のようすが様変わりしていることがわかります。

場合によっては、表面が債務超過でなくとも、実態で債務超過になったり。あるいは、その逆、ということが起こります。

表面だけではなく、実態の数字も把握したうえで、銀行融資にのぞみましょう。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達についてじっくり勉強したい方 → 「セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

まとめ

銀行がつくる「実態貸借対照表」をじぶんでもつくってみよう、というお話をしてきました。

毎年の決算が終わったら、決算書を見ながら、実態貸借対照表をつくってみましょう。

表面に対して、資産がプラス・負債がマイナスの修正があれば、積極的にアピールをすることで銀行交渉にもチカラを発揮します。

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから