自己資金だけで開業するか? それとも、銀行から借入もして開業するか?

意見が分かれ、悩むところです。というわけで、「自己資金だけ派 vs 銀行借入もする派」のお話をしていきます。

自己資金だけで開業か? 銀行借入もして開業か?

会社・事業をはじめる、いわゆる「開業」について。

自己資金(じぶんのおカネ)だけではじめるか? それとも、銀行から借入もしてはじめるか?

できれば借金はしたくないから、ひとまず自己資金で… とか。自己資金だけでは心もとないから、創業融資も受けて… とか。

意見が分かれるところであり、どっちがいいのか迷ってしまうところでもあります。

いずれにせよ、開業する者としては、間違いのない決断をしたいところでしょう。

そこで、決断の参考として、「自己資金だけで開業」するケースと「銀行借入もして開業」するケースとを、事例形式で比較していきます。

題して、

『 開業するならどっち? 自己資金だけ派 vs 銀行借入もする派 』

それでは、お話をはじめましょう。

事例で比べる「自己資金だけ派 vs 銀行借入もする派」

ここからは、「自己資金だけで開業した場合のあなた」と、「銀行借入もして開業した場合のあなた」とを事例形式で比較していきます。

ふたりの「あなた」の命運やいかに? ということで見ていきましょう。

開業時の比較

開業時の前提条件は次のとおりとします ↓

- 「自己資金だけのあなた」も「銀行借入もするあなた」も、開業前の自己資金は 300万円とします

- 開業するにあたり、どちらの「あなた」も、事務所の敷金・礼金、事務機器ほかの設備で 200万円かかるとします

- 「銀行借入もするあなた」は、銀行から 300万円の融資を受けることとします

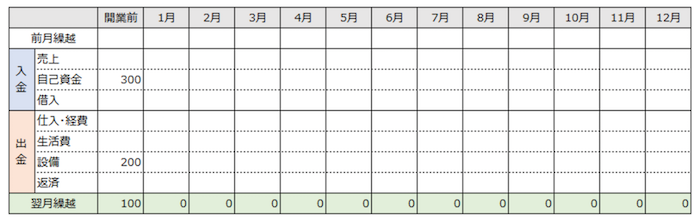

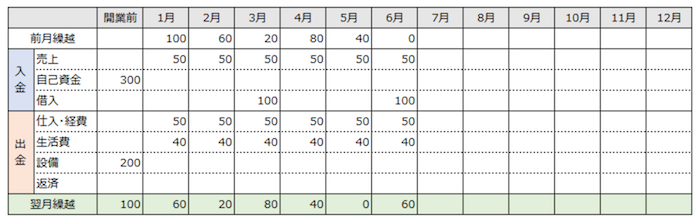

自己資金だけのあなた

開業時、「自己資金だけのあなた」のおカネの動きは次のとおりです ↓

上記の「入金」項目を見てみましょう。「自己資金」として 300万円のおカネが増えます。

いっぽう、「出金」項目は。事務所の敷金・礼金、事務機器ほかの「設備」として 200万円のおカネが減ります。

結果として、翌月への繰越は 100万円です。

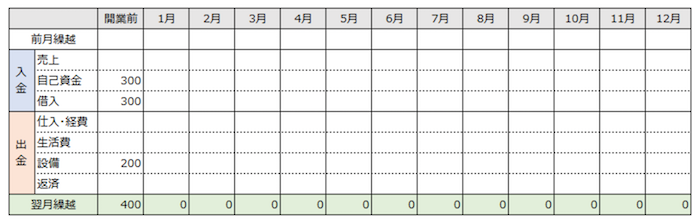

銀行借入もするあなた

開業時、「銀行借入もするあなた」のおカネの動きは次のとおりです ↓

上記の「入金」項目を見てみましょう。「自己資金」として 300万円のおカネが増えます。さらに、銀行から「借入」をすることで 300万円のおカネが増えます。

いっぽう、「出金」項目は。事務所の敷金・礼金、事務機器ほかの「設備」として 200万円のおカネが減ります。

結果として、翌月への繰越は 400万円です。

開業から3ヶ月後の比較

開業から3ヶ月までの前提条件は次のとおりとします ↓

- どちらの「あなた」も、毎月の売上は 50万円、仕入・経費は 50万円、生活費(※)は40万円かかるとします

- 「銀行借入もするあなた」は、毎月 5万円を返済します(300万円を5年で返済)

※ 個人事業をイメージしています。会社の場合には「生活費」を「役員報酬(給与)」と置き換えてください

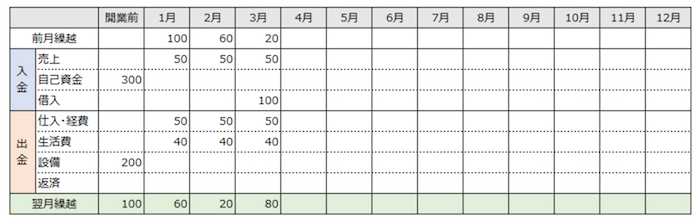

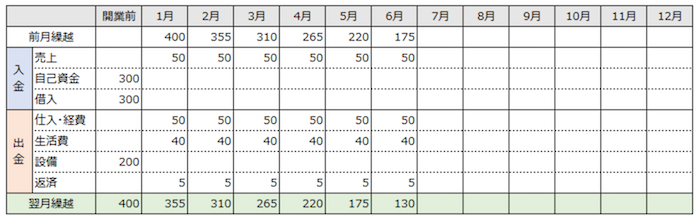

自己資金だけのあなた

開業から3ヶ月、「自己資金だけのあなた」のおカネの動きは次のとおりです ↓

開業からしばらくは、「売上」はなかなか増えないものです。予定どおり、とはいかないことが多い。というわけで、毎月の売上は 50万円と低調が続いています。

いっぽうで、仕入・経費や生活費は、ほぼほぼ「予定どおり」にかかるもの。たとえば「家賃」など、削りたくても削れない「出金」は少なくないからです。

結果、「自己資金だけのあなた」は、3ヶ月目にして早くもおカネが不足します。

あわてて銀行に駆け込んでみたものの、けんもほろろに断られ… やむなく、親を頼り 100万円の「借入」でしのぎました。というのが、上記の表になります。

100万円が無ければ、「翌月繰越」はマイナス 20万円。つぶれてしまうところでした。

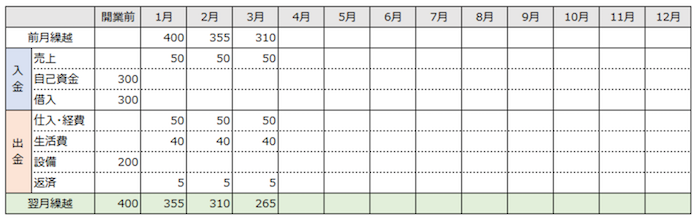

銀行借入もするあなた

開業から3ヶ月、「銀行借入もするあなた」のおカネの動きは次のとおりです ↓

売上、仕入・経費、生活費については、「自己資金だけのあなた」といっしょです。やはり、売上は厳しいし、いっぽうでかかるものはかかる。

加えて、開業時に銀行借入をしたことにより、毎月 5万円の返済がはじまっています。

では、「翌月繰越」は? というと。3ヶ月めの翌月繰越は 265万円。「自己資金だけのあなた」とは違い、まだ余裕ありといったところです。

開業から6ヶ月後の比較

開業から6ヶ月までの前提条件は次のとおりとしますが、「3ヶ月までとは変化なし」ということで再掲になります ↓

- どちらの「あなた」も、毎月の売上は 50万円、仕入・経費は 50万円、生活費(※)は40万円かかるとします

- 「銀行借入もするあなた」は、毎月 5万円を返済します(300万円を5年で返済)

※ 個人事業をイメージしています。会社の場合には「生活費」を「役員報酬(給与)」と置き換えてください

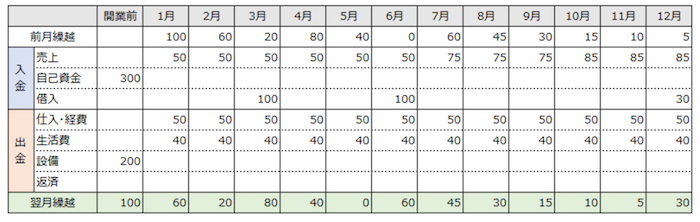

自己資金だけのあなた

開業から6ヶ月、「自己資金だけのあなた」のおカネの動きは次のとおりです ↓

売上、仕入・経費、生活費に変化はありません。開業から6ヶ月、まだまだ売上は伸びてこず…

思ったとおり・計画どおりにはいかないのが「開業」であることを実感するところです。

結果、「自己資金だけのあなた」は、またしてもおカネが不足します。ふたたび銀行に駆け込んでみましたが、これまたけんもほろろに断られ…

親には3ヶ月前に借りたばかり。親には言いづらく、親しい友人に頭を下げて 100万円の「借入」をすることにしました。というのが、上記の表になります。

100万円が無ければ、「翌月繰越」はマイナス 40万円。またしても、つぶれてしまうところでした。

とにかくおカネがギリギリの「自己資金だけのあなた」は、おカネの心配・おカネの算段ばかりの毎日です。

銀行借入もするあなた

開業から6ヶ月、「銀行借入もするあなた」のおカネの動きは次のとおりです ↓

こちらのあなたも、売上、仕入・経費、生活費に変化はありません。開業から6ヶ月、まだまだ売上は伸びてこず…

思ったとおり・計画どおりにはいかないのが「開業」であることを、やはり実感しています。

翌月繰越が減ってきてはいるものの、「もう少しのあいだはだいじょうぶ。いまのうちに…!」ということで、売上アップへの取り組みに時間を注ぐ毎日です。

開業から12ヶ月後の比較

開業から12ヶ月までの前提条件は次のとおりです ↓

- 「自己資金だけのあなた」は、7ヶ月めから売上が毎月 75万円に、10ヶ月めからは 85万円にアップするものとします

- 「銀行借入もするあなた」は、7ヶ月めから売上が毎月 75万円に、10ヶ月めからは 100万円にアップするものとします

- どちらのあなたも仕入・経費は 50万円、生活費(※)は40万円かかるとします

- 「銀行借入もするあなた」は、毎月 5万円を返済します(300万円を5年で返済)

※ 個人事業をイメージしています。会社の場合には「生活費」を「役員報酬(給与)」と置き換えてください

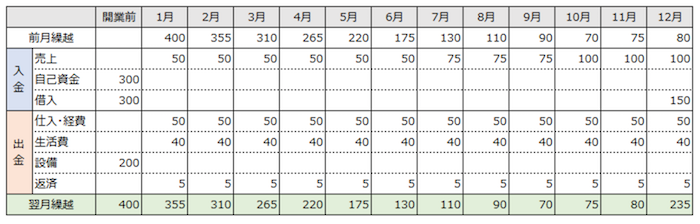

自己資金だけのあなた

開業から12ヶ月、「自己資金だけのあなた」のおカネの動きは次のとおりです ↓

開業から7ヶ月目を迎えて、ようやく売上が増え始めました。7ヶ月めからは毎月 75万円に、10ヶ月めからは 85万円に売上がアップです。

ところが。12ヶ月目を迎えて、またまたおカネが足りません。

もはや、親も友人も頼ることができず、もちろん銀行も相手にしてくれず。いよいよ「アヤシイ」ローン(いわゆる高利貸し)に手を出してしまいます。

ひとまず、30万円を借りてしのぐ。というのが、上記の表です。

相変わらず、おカネの心配・おカネの算段ばかりの毎日を過ごしているため、仕事が手につかず。これ以上の売上アップが望めないとするとどうでしょう?

毎月 5万円ずつおカネが足りません(入金 85万円 − 出金 90万円)。アヤシイローンへの高い金利の支払いも始まります。おカネが足りないので、またローンに頼る。悪循環です。

おまけに。親や友人に返済ができないとなれば、親子関係・友人関係にキズがついてしまいます。

これが、開業から12ヶ月後の「自己資金だけのあなた」の姿です。

銀行借入もするあなた

開業から12ヶ月、「銀行借入もするあなた」のおカネの動きは次のとおりです ↓

こちらも、開業から7ヶ月目を迎えて、ようやく売上が増え始めました。7ヶ月めからは毎月 75万円に、10ヶ月めからは 100万円に売上がアップです。

「自己資金だけのあなた」とは、売上の伸びに差が出始めました。これは、「銀行借入もするあなた」には、「売上アップへの取り組みに時間を注ぐ余裕」があったからです。

結果として、10ヶ月めからは、毎月おカネが5万円ずつ増えていきます(入金 100万円 − 出金 95万円)。

今後も売上の伸びが期待されることから、銀行からは 150万円の追加融資を受けることができました。

翌月繰越は 235万円となって、資金繰りも安定したものに。というのが、開業から12ヶ月後の「銀行借入もするあなた」の姿です。

「自己資金だけ派 vs 銀行借入もする派」のポイント整理

事例形式で見てきた「自己資金だけ派 vs 銀行借入もする派」について、ポイントをまとめます。

- おカネが無くなればつぶれてしまう

- 借りたいときには借りられない

- 利息にそれほどのインパクトはない

- 経営者が「経営」に集中することがだいじ

- 開業時に借りたことで、また借りられる

上記について、順番に補足します。

おカネが無くなればつぶれてしまう

自己資金だけ派の人が口にすることとして「できるだけ借金はしたくない」が挙げられます。

たしかに、借金をしなくてよいのならしないほうがいいでしょう。けれども、しなくてはいけない借金というものもあります。

事例で言えば、「自己資金だけのあなた」です。借金をせずに、おカネが無くなればつぶれてしまいます。

「それでもいい、しかたない」と言うのであれば、借金をしないというのはひとつの選択です。

けれども、「それでは困る」と言うのであれば、必要な借金として、おカネを借りておくことです。

とくに開業からしばらくは、思ったとおりに売上も増えないものです。銀行から借りてでも、手元のおカネには余裕を持っておきたいところです。

借りたいときには借りられない

事例のなかで、おカネに困った「自己資金だけのあなた」は銀行に駆け込みましたが、けんもほろろに断られています。

これは事例に限らず、現実にもこのとおりです。

銀行は、利益が無かったり、おカネが無かったりといった「アブナイ」相手にはおカネを貸しません。言うまでもなく、回収することができないからです。

これに対して、開業時は状況が異なります。きちんとした計画と、一定の自己資金があれば、融資を受けることができます。

また、日本政策金融公庫の創業融資を筆頭に、創業を支えようとする融資制度もありますから、おカネを借りやすいのです。

銀行融資は、「借りたいとき(おカネが無いとき)」には借りられない。「借りられるとき(開業時)」に借りる、という考え方が大切です。

利息にそれほどのインパクトはない

前述の事例を見ていて、こんなことを思われたかもしれません。「銀行借入の利息はどうなのか?」と。

おっしゃるとおりです。事例のなかでは、あえて、利息については触れませんでした。

なぜなら、銀行借入の利息には、大勢に影響を与えるようなインパクトはないからです。

300万円のおカネを金利3%(実際はもう少し低く借りれることが多い)で借りたとしたら。当初の利息は、月に 7,500円です(300万円 × 3% ÷ 12ヶ月)。大勢に影響はありません。

利息よりも 300万円を借り入れたことにより、資金繰りが安定したことの影響のほうがずっと大きい。

たしかに、利息を支払わなければいけないのは、銀行借入のデメリットです。けれども、利息による影響は思っているほどではない、との理解が大切です。

金利自体を見て考えるのではなく、実際に支払う金額を計算して考えてみましょう。ひと月あたり 7,500円、1日あたり 250円。

ちなみに、高利貸しの場合はそうはいきません。大勢に影響を与えるほどのインパクトがある利息になることを申し添えます。

経営者が「経営」に集中することがだいじ

事例では、「自己資金だけのあなた」と「銀行借りれもするあなた」とで、10ヶ月め以降の売上の伸びに差が出ました。

これもまた、事例に限った話ではありません。

おカネに余裕がない経営者は、必ず、資金繰りに縛られます。日々のおカネの算段に奔走し、おカネが無いストレスに悩みます。

結果、経営に集中ができない。経営者が経営に集中できなければ、だれが経営をするのでしょう?

だれもいません。だから、会社・事業は成長するチカラを失い、売上の伸びにも差が出るのです。

経営は、経営者にしかできない仕事です。資金繰りに縛られることがないよう、おカネに余裕を持ちましょう。

そのためには銀行借入がひとつの手段です。

また、経営者が経営に集中できることを思えば、前述の利息も「決して高くはない」と思えるはずです。

開業時に借りたことで、また借りられる

事例のなかで、「銀行借入もするあなた」は、12ヶ月めにも銀行から借入をしています。

これは、開業時に銀行借入を利用した成果でもあります。

銀行は、「貸した・貸している」という実績、「返済をしてもらった・してもらっている」という実績を、信用と見ます。

おカネを借りることができるだけの会社・人だと信用する、返済をするだけのチカラがある会社・人だと信用する。

したがって、開業時に融資を受けている実績があると、それが信用になり、次の融資が受けやすくなるのです。

これに対して、開業時に融資を受けていないと。はじめての融資のときには、少々手間取ります。実績がない、信用がないからです。

会社・事業を続けていけば、おカネは必要になるものです。そのときに銀行借入を利用したければ、比較的借りやすい創業融資を受けておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

開業するならどっち?自己資金だけ派vs銀行借入もする派、についてお話をしてきました。

事例を比較しながら、「自己資金だけ」と「銀行借入もする」にどのような違いがあるのかを押さえておきましょう。開業してからでは遅すぎますので。