商品を仕入れて売る、という仕事をしている場合。確定申告は「在庫と原価率」に注意が必要です。

その「考え方」から、「仕訳」「決算書の書き方」まで、お話をしていきます。

「在庫」と「原価率」を語ることはできる?

個人事業者・フリーランスの確定申告について。

モノ(商品)を仕入れてそれを売る、という仕事をしている場合。ずばり、「在庫」と「原価率」に注意をしなければいけません。

在庫・原価率と聞いて「はて?」と思われるようであれば、このあとのお話を確認してみましょう。

知らないまま、あやふやなままにしていると、せっかくの確定申告も間違えたもの(税金が少なすぎる・多すぎる)になってしまうかも… 困りますよね。

そこで。在庫・原価率の「考え方」からはじめて、確定申告には欠かせない「仕訳」や「決算書の書き方」まで。次のようなお話をしていきます ↓

- 在庫とは? 原価率とは? を図解付きで

- 在庫にまつわる仕訳と決算書の書き方

- 原価率について決算書に書くべきケース

それでは、このあと順番に見ていきましょう。

在庫とは? 原価率とは? を図解付きで

まずは、在庫・原価率についての「考え方」から。

在庫ってなに? 原価率ってなに? それらがどうして大事なの? そんなお話をしていきます。

ごちゃごちゃと文字だけで説明するのもナンなので。具体的な数字と図解を使いながら、見ていくことにしましょう。

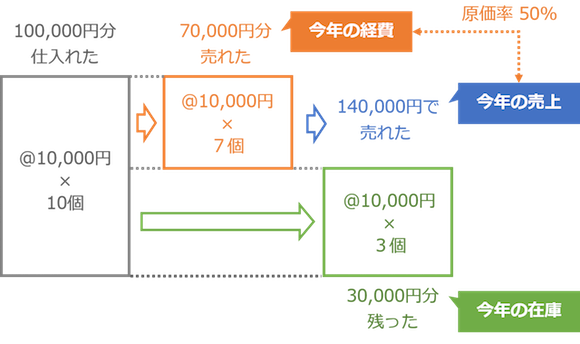

仕事をはじめた年のハナシ

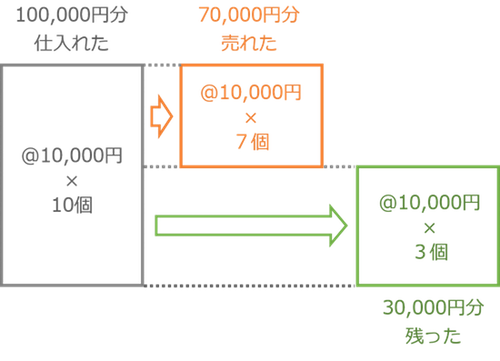

モノを仕入れて売る仕事をはじめた年、つまり、1年めのお話から。次のような状況だとします ↓

- 単価 10,000円の商品を 10個仕入れました

- 仕入れた 10個のうち 7個が売れました

- 仕入れた 10個のうち 3個が売れずに残りました

これを図解すると、こうなります ↓

図の左から、まず 100,000円(@10,000円 × 10個)の仕入をして、そのうち 70,000円分が売れて。結果、30,000円分が残った。問題ありませんよね。

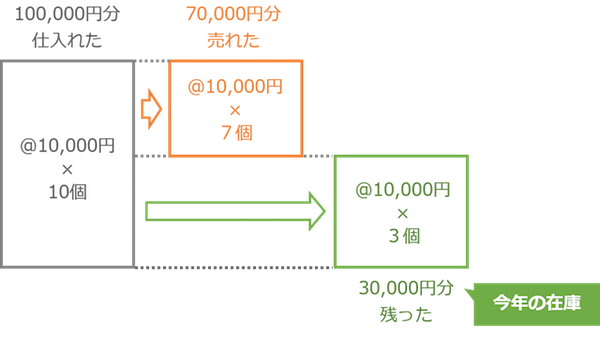

では、この図のうち、「在庫」とはどの部分を指すのか? こちらです ↓

図の右下、「今年の在庫」と吹き出しになっているところ。ここが「在庫」です。

このように、その年の終わりになっても売れずに残っているものを「在庫」と呼びます。

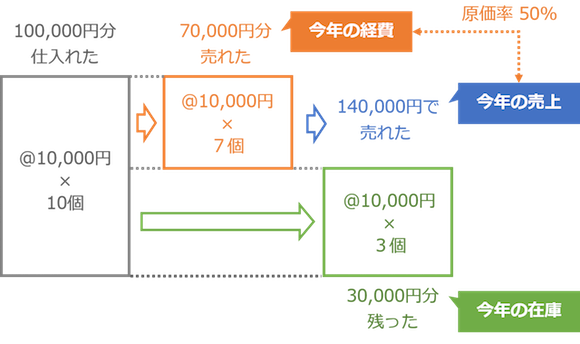

では、続いて「原価率」について。これも図で見てみましょう ↓

「原価率」を説明する前に。2点、確認をしておきます。

まず、今年の売上(収入)について。70,000円で仕入れた商品が「140,000円(@20,000 × 7個)で売れた」とすると、「今年の売上」は 140,000円です。

では、140,000円の売上に対して、今年の経費にできる金額はいくらでしょう?

答えは 70,000円。図のなかで「今年の経費」と吹き出しがある部分です。

注意しなければいけないのは、今年の経費は「仕入れた 100,000円」ではないこと。仕入れたうちの売れた分の金額だけが経費になります。

もしもこれを、仕入れた 100,000円全額を今年の経費にしてしまったら、翌年に売り上げたときの経費がなくなってしまいますよね。

ですから、売れ残った分の 30,000円は、翌年売れたときに経費にするためにとっておく。これが「在庫」の意味です。

で、さいごに「原価率」の話をしましょう。原価率は図の右上「50%」と計算をされています。

計算方法は、「70,000円 ÷ 140,000円 = 50%」です。売上 140,000円に対して、その分の仕入 70,000円(「原価」と言います) の割合、これが「原価率」です。

仕入れた 100,000円を原価と見て、「100,000円 ÷ 140,000円」としないように注意しましょう。

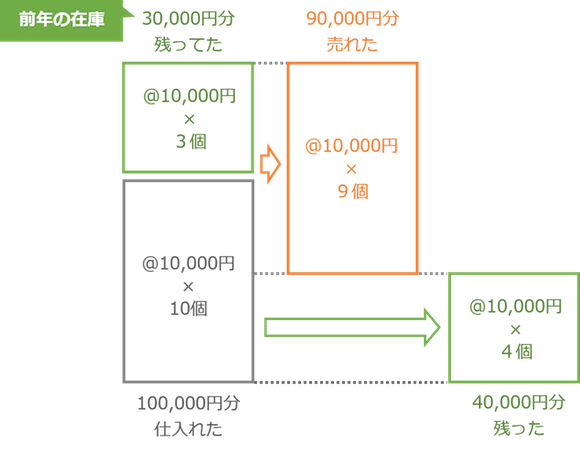

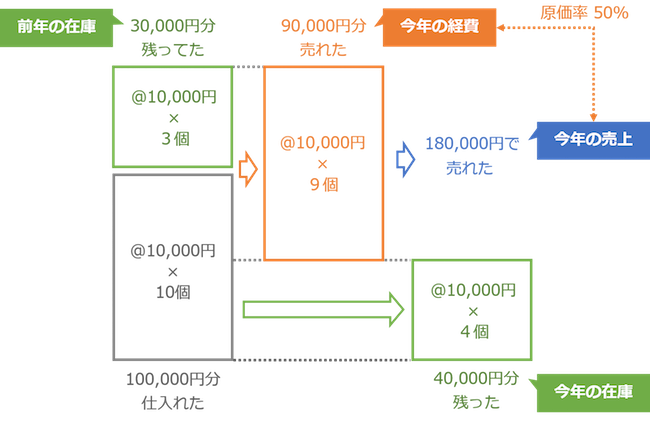

その翌年のハナシ

続いて、仕事をはじめた年の翌年を見てみましょう。次のような状況だとします ↓

- 前年の在庫として、商品が3個残っていた

- 今年あらたに、単価 10,000円の商品を 10個仕入れました

- 前年の在庫と仕入れを合わせた 13個のうち 9個が売れました

- 前年の在庫と仕入れを合わせた 13個のうち 4個が売れずに残りました

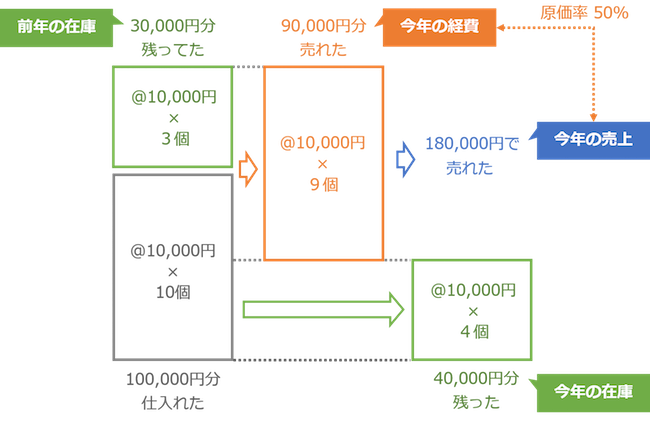

これを図解すると、こうなります ↓

仕事をはじめた1年めとの違いは、「前年の在庫」があることです。図の左上に「前年の在庫」と吹き出しがあるところ、ですね。

あとの見方は、とくに変わりありません。前年の在庫分 3個と、あらたに仕入れた 10個、合わせて 13個のうち 9個が売れた。結果、4個が残った。

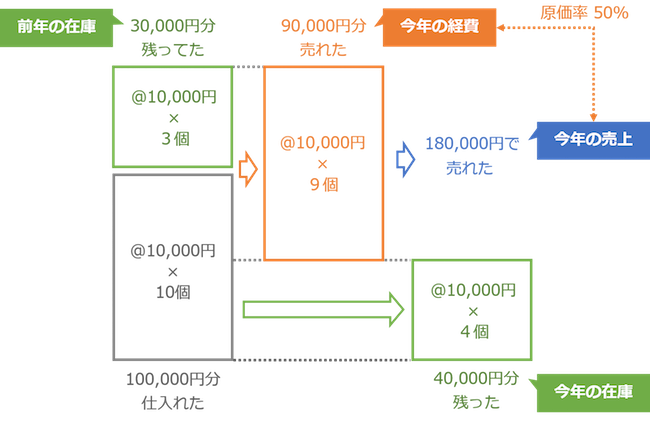

では、この図に、「今年の在庫」と「原価率」の表示を加えてみましょう ↓

「今年の在庫」は、図の右下 40,000円になります。

「原価率」は、商品が 180,000円(@20,000円 × 9個)で売れたとすると、「90,000円 ÷ 180,000円 = 50%」です。

ここで確認ですが、仕事をはじめた年も翌年も、商品を1個 10,000円で仕入れて、1個 20,000円で売っています。ですから、原価率は仕事をはじめた年も翌年も同じ 50%です。

つまり。同じような仕事(例で言えば、商品を1個 10,000円で仕入れて 20,000円で売る)をしている限り、原価率は毎年似たような数字になる、これがポイントです。

にもかかわらず。前年と同じような仕事をしているのに、原価率に大きな差があるとしたら? それは、「今年の売上」や「今年の経費」の金額の計算を間違えている、ということです。

商品を仕入れて売る仕事をしている場合には、毎年必ず原価率を計算してみて、そのあたりの確認をしてみるようにしましょう。

在庫にまつわる仕訳と決算書の書き方

ここまで、「在庫」と「原価率」の考え方を見てきました。

続いては、「在庫」について、確定申告をするのに必要な「仕訳」と「決算書の書き方」を見ていきましょう。

仕事をはじめた年のハナシ

さきほどと同じ例を使ってお話をしていきます。まずは、仕事をはじめた年の状況と図を再掲です ↓

- (ア)単価 10,000円の商品を 10個仕入れました

- (イ)仕入れた 10個のうち 7個が売れました

- (ウ)仕入れた 10個のうち 3個が売れずに残りました

上記について、それぞれ仕訳を対応させるとこうなります ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| (ア) | 仕入れた日 | 商品仕入高 | 100,000 | 現金(※) | 100,000 |

| (イ) | 売れた日 | 現金(※) | 140,000 | 売上高 | 140,000 |

| (ウ) | 12月31日 | 商品 | 30,000 | 期末商品棚卸高 | 30,000 |

(※ 現金で支払った、という前提の仕訳です。状況に応じて、普通預金や買掛金・売掛金などの勘定科目を選択してください)

続いて、確定申告で税務署に提出する「青色申告決算書(以下、決算書)」への書き方を見ていきます。

会計ソフトを使っている場合には、上記の仕訳を登録することで、決算書へ自動的に転記をされるはずです。きちんと転記されているかを確認をしてみましょう ↓

上記は、決算書のうち1ページめにある「損益計算書」になります。

ポイントは⑥欄の「差引原価」の欄です。ここに、前述した図にある「今年の経費 70,000円」が入ります。

⑤欄の「期末商品棚卸高」の記載が抜けてしまうと、結果的に「差引原価」は 100,000円になってしまい、「経費が多すぎ」の間違いとなるので気をつけましょう。

会計ソフトを使っているときには、前述した仕訳(ウ)をしっかり登録する、ということになります。その仕訳によって、⑤欄の「期末商品棚卸高」に金額が転記されることになるからです。

青色申告特別控除 65万円の特典を受けるためには、決算書の4ページめにある「貸借対照表」の作成も必要になります ↓

上記のとおり、在庫の金額を「棚卸資産」という行の、「12月31日(期末)」の列に記載をしましょう。

会計ソフトを使っていれば、やはり、(ウ)の仕訳をすることで自動的に転記をされているはずです。

その翌年のハナシ

続いて、仕事をはじめた年の翌年も見てみましょう。状況と図を再掲です ↓

- (ア)前年の在庫として、商品が3個残っていた

- (イ)今年あらたに、単価 10,000円の商品を 10個仕入れました

- (ウ)前年の在庫と仕入れを合わせた 13個のうち 9個が売れました

- (エ)前年の在庫と仕入れを合わせた 13個のうち 4個が売れずに残りました

上記について、それぞれ仕訳を対応させるとこうなります ↓

| 日付 | 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 | |

| (イ) | 仕入れた日 | 商品仕入高 | 100,000 | 現金(※) | 100,000 |

| (ウ) | 売れた日 | 現金(※) | 180,000 | 売上高 | 180,000 |

| (ア) | 12月31日 | 期首商品棚卸高 | 30,000 | 商品 | 30,000 |

| (エ) | 12月31日 | 商品 | 40,000 | 期末商品棚卸高 | 40,000 |

(※ 現金で支払った、という前提の仕訳です。状況に応じて、普通預金や買掛金・売掛金などの勘定科目を選択してください)

仕事をはじめた年との違いは、仕訳の(ア)の部分、「前年の在庫」があることです。この分の仕訳が「12月31日」に必要になります。

あとの仕訳の考え方は、仕事をはじめた年と、その翌年とで変わるところはありません。

決算書のうち、「損益計算書」の書き方は次のとおりです ↓

仕事をはじめた年との違いは、②欄の「期首商品棚卸高」に記載があることです。ここに「前年の在庫」の金額が記載されることになります。

続いて、「貸借対照表」はこうなります ↓

仕事をはじめた年との違いは、在庫を示す「棚卸資産」について、「12月31日(期末)」の列だけではなく、「1月1日(期首)」の列にも記載が必要だということです。

「1月1日(期首)」の列には「前年の在庫」の金額を、「12月31日(期末)」の列には「今年の在庫」の金額を記載することになります。

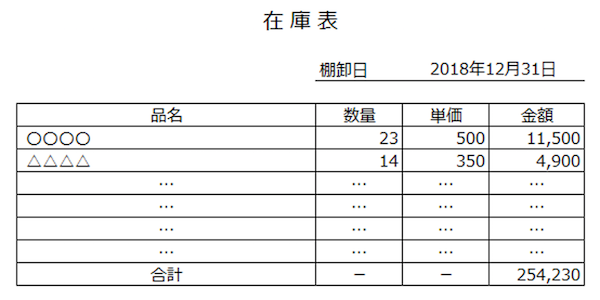

「在庫表が必要になる」という重要なハナシ

ここでひとつ、重要なお話があります。

それは、在庫の金額を計算するにあたり、「在庫表」という書類が必要になるということです。

さきほどまでの例でいうと、「前年の在庫 30,000円」とか、「今年の在庫 40,000円」とか。その金額を計算した根拠として、在庫の明細を作成・保管しておかなければいけません。

と言っても、それほどたいそうな書類ではなく。次のようなフォームで、作成をしておけばOKです ↓

在庫を数えることを「棚卸(たなおろし)」と言います。棚卸をした日(通常 12月31日)を「棚卸日」を記載します。

あとは棚卸の結果にしたがって、各商品の名称を記載して、それぞれの単価と数量を計算する。以上です。

ちなみに、単価は「仕入値」です(原則、さいごに仕入れたときの仕入値)。「売値」ではありませんので気をつけましょう。

在庫表に関連して、もうひとつ触れておくと。いままで図解で見ていた「今年の経費」の金額は、実際には、在庫の金額から「逆算」で計算します。図を再掲すると ↓

この図で言うと、右上の「今年の経費 90,000円」。ここは、いちいちこのような図を書いて計算をするわけではなく「逆算」で計算します。

その計算は、損益計算書で行われます。こちらも再掲すると… ↓

上の損益計算書でいうと⑥欄の「差引原価」が、図解の「今年の経費」にあたります。

そのうえで損益計算書の計算の流れを見てみると。

⑥欄の「差引原価(今年の経費)」は、「期首商品棚卸高(前年の在庫)+ 仕入金額(今年の仕入)ー 期末商品棚卸高(今年の在庫)」で計算をしています。

今年いくつの商品が売れたから… と直接的に計算をしているわけではない。これが「逆算」の意味です。

そもそも、売れた商品をいちいち数えていく、というのもタイヘンなことでしょう。

というわけで。「差引原価(今年の経費)」をきちんと計算するために、在庫の計算・在庫表の作成が重要になる。ということを理解しておきましょう。

原価率について決算書に書くべきケース

ところで、はじめのほうでお話をした「原価率」について。

決算書には「原価率」を書くところなんてなかったじゃないか、と思われているかもしれません。

たしかに、決算書のなかに「原価率」を書く場所はありません。

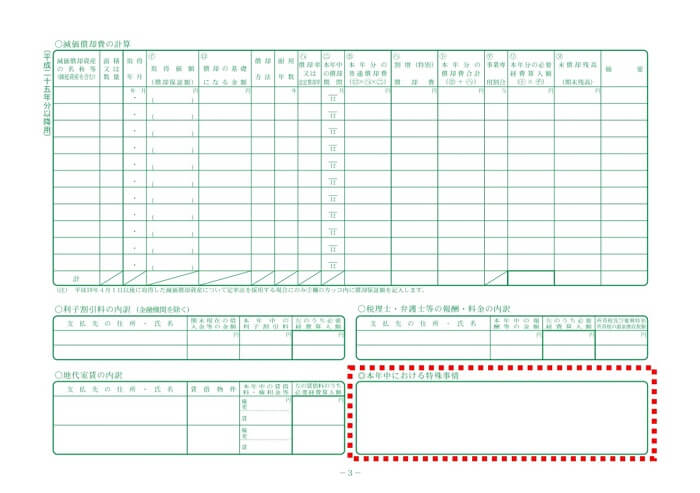

ただし。原価率について、あえて決算書に書いたほうがよい、というケースがあります。

それは、前年に比べて原価率がいちじるしく変動した、というケースです。

なぜならば。税務署は、確定申告で提出された決算書から「原価率」を計算しているからです。

そのうえで、「どうして原価率が大きく上がったんだろう?」あるいは「大きく下がったんだろう?」と首を傾げることになります。

ですから、その疑問の答えを決算書に記載しておくわけです。

これにより、税務署からの問い合わせ(あるいは税務調査)を回避できる可能性があります。

なにより、じぶん自身のためにも、「原価率の変動」はきちんと把握をしておきましょう。

変動の理由としては、たとえば、以下のようなことが考えられます ↓

- 商品の販売価格をおおむね〇%値下げしたことにより、前年よりも原価率が〇%増加しました。

- 原油価格の高騰に伴い仕入価格が上昇したことにより、前年よりも原価率が〇%増加しました。

- 商品のあらたな仕入先を開拓、交渉により、仕入価格が下がりました。これにより、前年よりも原価率が〇%減少しました。

- 商品を見切り価格で在庫処分を行ったため、前年よりも原価率が悪化しました。なお、在庫処分による売上は〇〇円、原価は〇〇円です。

上記のような「文言」を、決算書の3ページめ、右下にある「本年中における特殊事情」欄に記載をしておくことをおすすめします ↓

確定申告・経理におすすめのメニュー

モロトメジョー税理士事務所では、フリーランスの「確定申告・経理のサポート」をするメニューをそろえています!

確定申告・経理の記事まとめページ

フリーランスのためのはじめての確定申告・経理セミナー

経理コンサルティング

確定申告・経理の個別相談

まとめ

商品を仕入れて売る仕事をしている場合の確定申告は、「在庫と原価率」に注意しましょう。というお話をしてきました。

知らないまま、あやふやなままにしていると、せっかくの確定申告も間違えたものになってしまうかもしれません。しっかりと押さえておきましょう。

- 在庫とは? 原価率とは? を図解付きで

- 在庫にまつわる仕訳と決算書の書き方

- 原価率について決算書に書くべきケース