「他の銀行から借ります、って言いづらい…」

ですよね。そんなときに役立つ「資金運用表」はご存知ですか? ということで、その使い方や作り方についてお話をしていきます。

みんなと仲良く、が難しい。

会社・事業における銀行融資について。こんなハナシを聞くことがあります ↓

『他の銀行から借ります、って言いづらい…』

たとえば。A銀行とB銀行とお付き合いをしている会社が、今回はB銀行からの融資提案を受け入れたいとして。

いつもお世話になっているA銀行にそれを言うのがはばかられる。そんなケースです。

ましてや、A銀行をメインバンクと考えているのであれば、「なお言いづらい」ということもあるでしょう。

また、A銀行(の担当者)のメンツをつぶして、怒りを買う可能性もゼロではありません。

この点で、少しでもよい条件で融資を受けるのは当然だ! と言うこともできますが。なるべく穏やかに済ませるに越したことはない、ですよね。

そこで、「他の銀行から借ります」と言うときに、役立つツールをご紹介します。

「資金運用表」です。

あまりなじみがないモノと思われますが、これを機会に作り方や見方などを押さえておくことをおすすめします。

このあとのお話の内容・流れは次のとおりです ↓

- 資金運用表の見方、銀行に対する使い方

- 資金運用表の作り方

というわけで。上記のとおり、まずは結論として、「資金運用表の見方」と「銀行に対する使い方」をお話します。

つまり、今回のような「他の銀行から借ります」のケースで、資金運用表がどのように役立つのか? です。

そのあと、「資金運用表の作り方」について説明をしていきます。

それでは、このあと順番に見ていきましょう。

資金運用表の見方、銀行に対する使い方

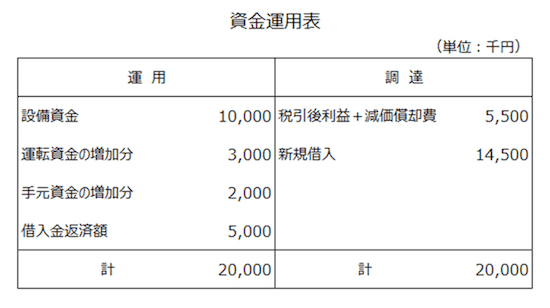

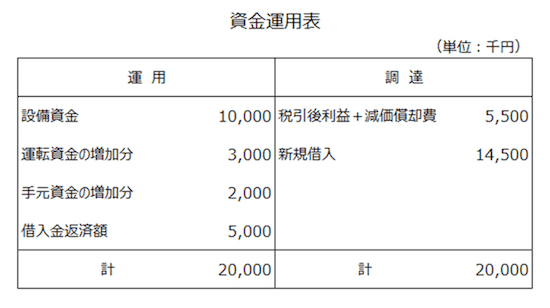

これから話をしていく「資金運用表」について。まずは、できあがりから確認をしてみましょう。こちらです ↓

なんだかとっつきにくそうだなぁ… と感じるかもしれませんが。それほど難解なものではないのでご安心を。

はじめに、資金運用表の見方を押さえましょう。

資金運用表の見方

掲載する数字は「向こう1年間」

さきほど見た資金運用表にはいくつかの数字が掲載されています。これらはいずれも「向こう1年間(の予測)」の数字です。

たとえば、2019年3月期の決算が終わったところで、その向こう1年間にあたる「2020年3月期」の数字を掲載する、ということです。

調達=おカネをどう集めるか、運用=おカネをどう使うのか

ではもう一度、さきほどの資金運用表を見てみましょう。大きく「右」と「左」とに分かれていることに気が付きます。右が「調達」で、左が「運用」です ↓

このうち、右の「調達」は、おカネをどう集めるか? をあらわしています。左の「運用」は、調達で集めたおカネをどう使うのか? をあらわしています。

結果、調達の合計額と運用の合計額が一致することを確認しておきましょう。

調達は「利益をあげるか、融資を受けるか」

「調達」の側を見ると項目は2つ、「税引後利益+減価償却費」と「新規借入」です。

このうち「税引後利益+減価償却費」は、向こう1年、自社の商売でどれだけ儲けるか? の数字になります。

さきほどの資金運用表で見ると、「5,500千円を儲ける予定だ」ということです。

ちなみに、減価償却費をプラスしているのは、「現金の支払いを伴わない費用(過去に支払い済み)」なので足し戻すため、です。

もうひとつの項目、「新規借入」は文字どおり、向こう1年であらたに融資を受けようと考えている金額になります。それが、14,500千円。

以上から、端的に言えば。利益をあげるか、融資を受けるかして、おカネを集める。そのようすが、資金運用表の「調達」を見るとわかる。ということになります。

運用は「いろいろ」

続いて、資金運用表の左側「運用」を見てみましょう。さきほどの資金運用表を再掲します ↓

「運用」を上から見ていくと。まずは、設備資金です。向こう1年で、どれだけの設備投資を予定しているか? の金額になります。それが 10,000千円。

設備資金とは、たとえば。本社や事務所、工場とその機械、店舗とその内装、社用車、器具備品類などの購入費用を言います。

次の項目「運転資金の増加分」は、売上増加などに伴い、向こう1年で、どれだけのおカネが必要になるか? の金額です。それが 3,000千円。

計算方法は後述しますが、設備投資をして売上が増えるなどすると、一般に必要なおカネも増えるのです。この分のおカネも、忘れずに調達をしなければいけません。

さらに次の項目「手元資金の増加分」は、向こう1年のあいだに、手元に増やしておきたい予備のおカネをあらわします。それが 2,000千円。

会社は、先々に起きるかもしれない不測の事態や投資の機会に備えて、手元のおカネを増やしておくことも大切です。計画的に見込んでおくとよいでしょう。

さいごの項目は「借入金返済額」です。文字どおり、向こう1年で、どれどけの返済を予定しているか?になります。それが 5,000千円。

ちなみに。基本的には、「借入金返済額 < 税引後利益 + 減価償却費」であるべきです。でないと、借入金返済のために新規借入をするという「よろしくない」状況になってしまうから、ですね。

以上、「運用」はいろいろ項目がありますが。向こう1年で集めるおカネをどう使うのか? をあらわしています。

銀行に対する使い方

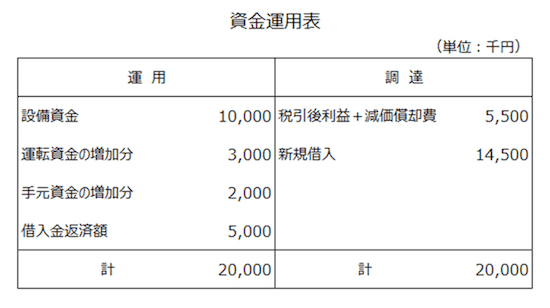

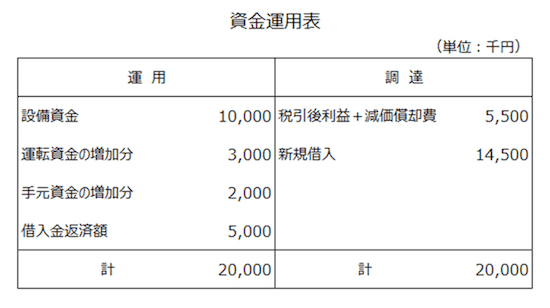

資金運用表の見方を確認できたところで、銀行に対する使い方をお話します。そのまえに、また資金運用表を再掲しておきます ↓

さきほど、「運用」は、「向こう1年間で、(集めてくる)おカネをどう使うのか?」だと言いました。

これを言い換えると、「向こう1年間で、これだけのおカネを使うよ、これだけのおカネが必要になるよ」ということです。

それが、上記の資金運用表で言えば、運用の「計」に掲載されている 20,000千円。

このうち、5,500千円は、自社の商売(税引後利益 + 減価償却費)で集めることができそうだ。

あと残りの 14,500千円(20,000千円 − 5,500千円)を「新規借入でまかないたい」、というのが資金運用表を使って銀行に伝えるべきことです。

冒頭の例で言うと。たとえば、A銀行に対して次のような説明が考えられます ↓

『当社が予定している設備投資について、B銀行さんから設備資金 5,000千円、運転資金 1,500千円の融資提案がありましたので、これを受ける予定です。

ただ、この資金運用表のとおり、ほかにも設備投資を予定しており。向こう1年で 14,500千円の新規借入を見込んでいます。

残りの 8,000千円(14,500千円 − B銀行 6,500千円)について、A銀行さんでご検討をいただけませんでしょうか?』

と、このような具合に、「ぜんぶがぜんぶをB銀行から借りたわけではありませんよ、まだ借りたいんですよ」という説明ができれば、A銀行も納得をしやすいものです。

説明をするにあたって、口頭だけでは説得力(ほんとうに必要なのか、ほんとうに返してもらえるのか?など)に欠けるので、資金運用表を添えることをおすすめします。

「他の銀行から借ります、って言いづらい…」というときにはぜひ、資金運用表をつくってみましょう。

その作り方について、このあと説明をしていきます。

資金運用表の作り方

ここまで見てきた資金運用表について、その作り方を見ていきましょう。次のような手順で進めます ↓

- 税引後利益+減価償却費

- 設備資金

- 運転資金の増加分

- 手元資金の増加分

- 借入金返済額

- 新規借入

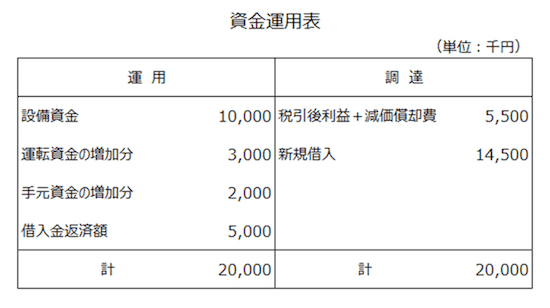

資金運用表と見比べながら、順番に進めていきましょう。さきほどまでの資金運用表を再掲しておきます ↓

《手順①》税引後利益+減価償却費

向こう1年間の税引後利益と減価償却費を予測します。と言うと、「そんなのわからない」というハナシもよく聞きますが。

そんなときにはひとまず、前年の決算の数字をベースにして考えてみましょう。前年よりもどのぐらい増えそうか(増やせそうか)。どのぐらい減りそうか、とはあまり予測しないかもですね。

いずれにせよ。過去の数字は、予測にあたっての重要な根拠のひとつになります。だから、銀行も決算書を重視するわけでです。

そういう意味では、前年の決算の数字とかけ離れる予測は、信用されにくいものでもあります。過去の数字を見ながら、向こう1年を予測してみましょう。

なお、利益は「税引後」です。税引前の利益から、おおむねの税金分として税引前利益の 30%を引いておけばよいでしょう。

《手順②》設備資金

向こう1年間の設備投資の予定をリストアップして、それぞれ必要になる金額を計算します。

銀行に説明をするときの信頼性を高めるために、金額の根拠として「見積書」をとっておくようにしましょう。

また、「どうしていまのタイミングで必要なのか?」「なぜ、その設備を選んだのか(他の物件、他の機種との違いなど)?」は、銀行から聞かれるところです。

あわせて回答を準備しておくとよいでしょう。

《手順③》運転資金の増加分

運転資金は、「売上債権 + たな卸資産 − 買入債務」で計算します。計算された金額は、会社が事業を続けるにあたり必要になるおカネです。

この運転資金について、「向こう1年後の運転資金」と「いま現在の運転資金」を計算します。

仮に、2019年3月期の決算が終わったところだとしたら。「向こう1年後」は、2020年3月期の決算の予測数字で。「いま現在」は、2019年3月期の決算の実績数字で、ということになります。

つまり、「向こう1年後の運転資金」とは、「2020年3月期の売上債権 + 2020年3月期のたな卸資産 − 2020年3月期の買入債務」です。

「いま現在の運転資金」とは、「2019年3月期の売上債権 + 2019年3月期のたな卸資産 − 2019年3月期の買入債務」ですね。

詳しい計算方法を知りたい場合には、こちらの記事を参考にしてみましょう ↓

CHECK! 売上が増えると必要なおカネはいくら増える?【増加運転資金の計算手順と銀行融資】

売上が増加をすると、一般に、運転資金も増加をします。資金繰りをするのに必要になるおカネが増えるのです。

にもかかわらず、その分の資金調達をせず、資金繰りが厳しくなる… というのはよくある話です。気をつけましょう。

また、設備投資には売上増加がツキモノです。設備投資をするときには、設備資金だけの融資を受けるのではなく、売上増加にともなう運転資金の増加分の融資も受けるようにしましょう。

《手順④》手元資金の増加分

向こう1年のあいだに、増やしたい手元のおカネを見込んでおきましょう。余裕資金、予備資金にあたるものです。

先々に起きるかもしれない不測の事態や投資の機会に備えて、手元のおカネを増やしておくのは大切なことです。

いつもカツカツの資金繰りをしていたのでは、不測の事態に耐えきれなかったり、投資ができずに成長の機会を逃してしまいます。

銀行融資に関して言えば、設備資金にしても運転資金にしても、必要な額ピッタリしか借りることができないわけではありません。

会社にはあるていどの余裕資金・予備資金が必要なのですから、「必要な額プラスアルファ」の融資を受けることは可能です。

資金繰りが回ればいい、ということだけではなく。積極的に手元資金を増やすことも考えておきましょう。

《手順⑤》借入金返済額

向こう1年のあいだに、銀行へ返済する金額を計算します。

融資を受けたときに銀行からもらう返済予定表を見れば、すぐに計算できますね。

それぞれの返済予定表から、向こう1年のあいだの返済金額を抜き出して合計しましょう。

また、次の項目である「新規借入」がある場合には、その新規借入について、向こう1年のあいだに返済する予定金額を加えます。

《手順⑥》新規借入

向こう1年のあいだに、あらたに銀行から融資を受ける見込み(希望)の金額です。

この金額は、「差額」で求めるだけ、になります。

ここまでの計算手順によって、資金運用表の数字は「新規借入」を残して、すべて埋まっているはずです。

したがって、資金運用表の「運用」の「計」の金額と、「税引後利益+減価償却費」の金額の差額から、「新規借入」の金額が求められます。

なお、その新規借入について、向こう1年間の返済予定額がある場合には、《手順⑤》と行ったり来たりをして調整することになります。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

資金運用表の見方・作り方、についてお話をしてきました。

複数の銀行とお付き合いをしていると、「他の銀行で借りる」と言いづらいときもあるものです。

そんなときには、資金運用表を使って話をしてみましょう。