決算書が黒字! と言っても。黒字にもいろいろあります。

そこで、銀行融資の視点から「決算書の黒字」を4つに分類してみよう。というお話です。さて、自社の黒字はどの黒字?

黒字にもいろいろある

会社・事業における銀行融資について。

銀行から融資を受けるには、利益が出ていることが重要です。つまり、「決算書は黒字」がいい。

ところが。決算書は黒字だ! と言っても、実は「黒字」にもいろいろある。

ですから銀行も、「この黒字はどの黒字かな?」という目で見ています。その見方しだいでは、融資が受けやすくなったり、受けにくくなったり… も、ありえます。

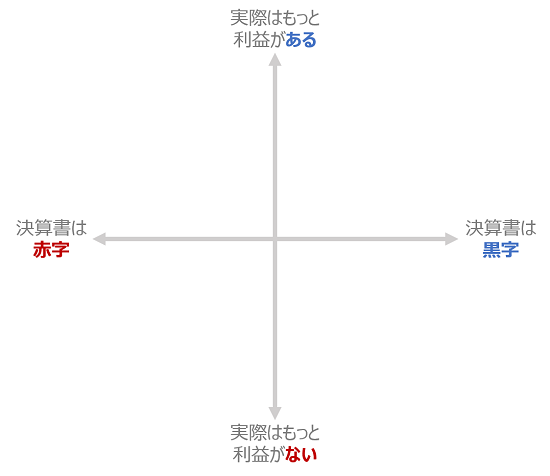

そこで、銀行融資の視点から「決算書の黒字」を分類してみることにしましょう。「2つの軸」を使って整理してみます ↓

上図のとおり。横の軸は、決算書(損益計算書の末尾)が黒字か、それとも赤字か。

対して縦の軸は、実際はもっと利益があるかないか、です。

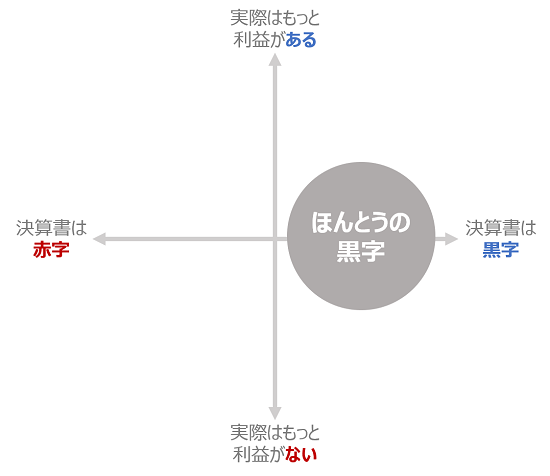

この2軸での分類について。正真正銘、事実どおりの黒字だ! という場合、次のようになります ↓

事実どおりの黒字ですから、当然、決算書は黒字です(横軸)。

また、事実どおりの黒字ですから、決算書に比べて実際にはもっと利益があるとかないとかいうこともありません(縦軸)。ゆえに、ほんとうの黒字。

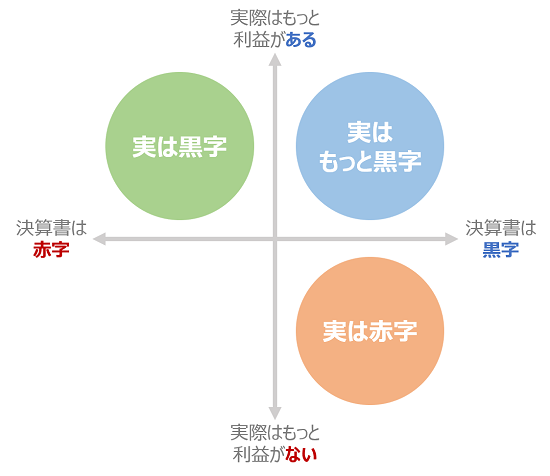

いっぽうで。「ほんとうの黒字」ではない黒字もあります。それらを分類したものがこちらです ↓

上図のとおり、それぞれ2つの軸に応じて、次の3つに分類されます ↓

- 実はもっと黒字

- 実は赤字

- 実は黒字

上記の3分類について、このあと順番に見ていきます。

自社の黒字は、どの黒字に分類されるのかな? とイメージをしながら見ていきましょう。

銀行融資の視点で見る「決算書の黒字」分類

実はもっと黒字

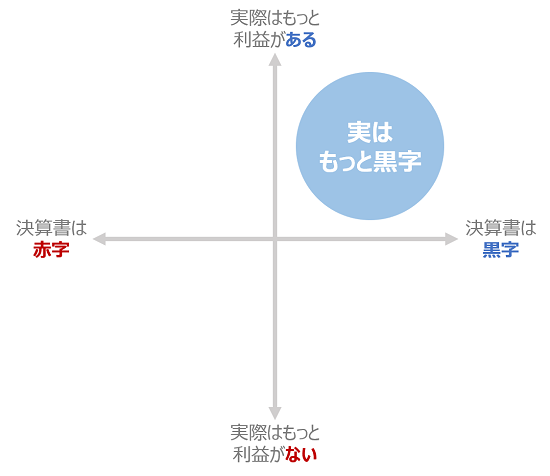

まずは、「実はもっと黒字」から。図で言うとこちらです ↓

分類のコツ

「実はもっと黒字」は、決算書は黒字(横軸)で、かつ、実際はもっと利益がある(縦軸)、という黒字です。

たくさんの利益が出ているために、節税をはかって利益を圧縮しよう、というケースでの黒字が当てはまります。

この「実はもっと黒字」を見極めるポイントは、節税をしているかどうかです。決算書(損益計算書)で言うと、金額的に目立つ節税経費があるかどうか。

具体的には、次のようなものが考えられます ↓

- 保険料の金額が多い(節税を狙って生命保険に加入している)

- 特別償却費がある(減価償却費の上乗せ)

- 固定資産売却損や固定資産廃棄損がある(損出ししている)

- 利益が少ないときの決算書に比べて交際費が増えている(税金を払うくらいなら…?)

- 決算賞与を計上している(利益が出たから特別に、と従業員に還元) など

上記のような節税経費が多い場合には、「実はもっと黒字」なのかな? と見ることができます。

銀行融資の視点で見る「実はもっと黒字」とは

銀行から融資を受けるにあたっては、利益は多ければ多いほどよいものです。利益が多いほど返済力がある、と評価されるからです。

この点で。前述した節税経費は、「あえて」の経費であったり、「そのとき限り」の経費であったり、本来の利益を過少に見せる結果になっている。と言えます。

したがって、「実はもっと黒字」の決算書については、銀行に対してそのあたりをきちんとアピールするのがよいでしょう。

ほんとうは、もっともっと利益がある。返済力があるんだ! というアピールですね。

銀行からでは、毎期経常的にかかっている経費なのか、節税経費なのかの区別がつかない、ということもありますので。

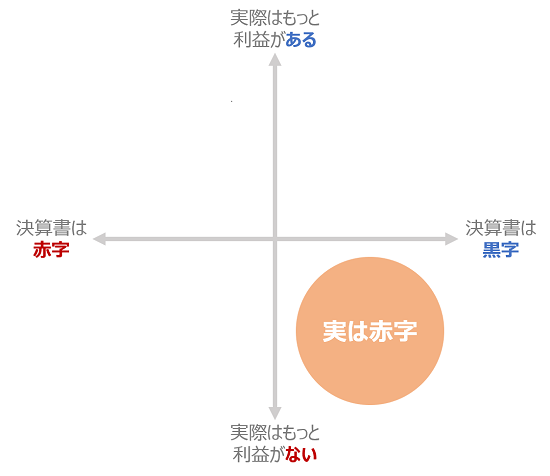

実は赤字

続いて、「実は赤字」という黒字について。図で言うとこちらです ↓

分類のコツ

「実は赤字」は、決算書は黒字(横軸)、だけど、実際はもっと利益がない(縦軸)、という黒字です。

業績が振るわないときなどに、それでもなんとかして黒字にしよう、というケースでの黒字が当てはまります。

この「実は赤字」を見極めるポイントは、無理くり利益を出そうとしているかどうかです。決算書で言うと、特殊な利益や不自然な利益があるかどうか。

具体的には、次のようなものが考えられます ↓

- 固定資産売却益、有価証券売却益がある(益出ししている)

- 期末在庫が急増している(架空在庫で利益の水増し?)

- 売掛金が急増している(売上前倒しや架空売上で利益の水増し?)

- 立替金、仮払金、前払金、前払費用、繰延資産などが急増している(経費を隠して利益の水増し?)

- 役員報酬が生活できないほど少ない(経費を減らして利益調整している)

上記のような特殊な利益や不自然な利益が多い場合には、「実は赤字」なのかな? と見ることになります。

銀行融資の視点で見る「実は赤字」とは

おカネを貸すか貸さないかをシビアに判断しなければいけない銀行は、「実は赤字」ではないかを慎重に見ています。

赤字だけれど、なんとか黒字にして融資を受けようとする会社は少なくないからです。要は、粉飾決算です。

そのような会社の決算書には、前述した「特殊な利益や不自然な利益」があらわれるものですから、それらを見つけた銀行は粉飾決算を警戒することになります。

とくに、「ギリギリ黒字」のケースなどは、さらに警戒度合は高まることでしょう。

したがって、「特殊な利益や不自然な利益」と見られるようなものについては、銀行に対して丁寧な説明をするのがおすすめです。

粉飾決算などしていないのにもかかわらず、警戒をされる、誤解をされるのではたまりませんので。

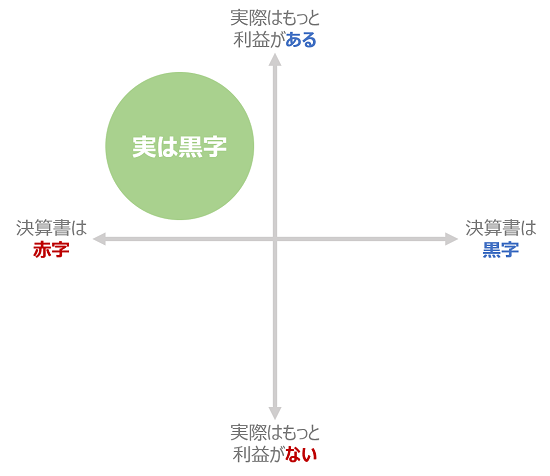

実は黒字

さいごに、「実は黒字」という黒字について。図で言うとこちらです ↓

分類のコツ

「実は黒字」は、決算書は赤字(横軸)、だけど、実際はもっと利益がある(縦軸)、という黒字です。

利益は出ているのだけれども税金を払うのはイヤなので、おカネを使って経費を増やしている、というケースでの黒字が当てはまります。

この「実は黒字」を見極めるポイントは、ちょっと赤字かどうかです。決算書で言うと、損益計算書の税引前当期純利益がちょっとだけマイナスかどうか。

税金を払わなくてすむように、と考えていると。利益がちょっとマイナスになるくらいに調節しよう(合法か非合法かはともかく)、ということはあるものです。

ゆえに、決算書がちょっと赤字という場合には、「実は黒字」なのかな? を疑うことになります。

銀行融資の視点で見る「実は黒字」とは

税金を払うのはイヤだ、というのはひとつの考え方であって、それ自体を否定すべきものではありません。

ただし、「税金を払うのはイヤだ。でも、銀行融資は受けたい」と言うのであれば。その考え方はあきらかに間違いです。

言うまでもなく、銀行から融資を受けるには、利益が必要だからです。利益が多いほど、返済力があると評価される。ということはさきほども触れました。

銀行は、利益がある会社に融資をする。考えてみればあたりまえのことなのですが、税金を嫌いすぎると、そのあたりまえを見失ってしまうようです。

税金を払わなくてよかったよかった、と言いながら。銀行がおカネを貸してくれない、と嘆いている会社は決して少なくありません。

ムダに税金を払うことはありませんが、税金を嫌いすぎるのも問題です。

そもそも、経費を増やすために使ったおカネ以上に、税金が減ることはありません。経費を使うよりも、経費を使わずに税金を払ったほうが、手元に残るおカネは増えるのです。

経費を使っておカネを減らしたうえに、銀行から融資も受けられないのでは踏んだり蹴ったりだ。ということを理解しておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行融資の視点で見る、決算書の「黒字」4分類についてお話をしてきました。

ひとくちに「黒字」と言ってもいろいろです。分類された黒字によっては、銀行融資が受けやすくなったり、受けにくくなったり…

自社の黒字は、どの黒字に分類されるのかな? と確認をしておくとよいでしょう。

- 実はもっと黒字

- 実は赤字

- 実は黒字