損益計算書には5つの利益が掲載されています。売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益です。

5つの利益それぞれの赤字の「意味合い」と、「銀行融資との関係性(銀行がそれぞれの赤字をどう見ているか)」についてお話をしていきます。

損益計算書の利益はさまざま、赤字もさまざま

会社の業績を示す「決算書」。その決算書に含まれる2大帳票として「貸借対照表」と「損益計算書」が挙げられます。

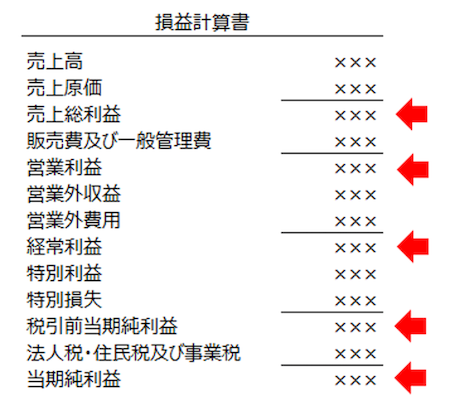

うち「損益計算書」は、売上高からはじまり、最終的には「1年間の利益」をあらわす帳票です ↓

あらためて損益計算書を見てみると、さまざまな「利益」があることに気が付きます。上図の「赤色矢印」を見てみましょう。

損益計算書の上から、売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益の5つがありますね。

こられ5つの利益について。そのすべてがプラス(黒字)なのがいちばんですが、必ずしもそううまくはいきません。いずれかの利益がマイナス(赤字)ということもあるわけです。

この点で。銀行は融資審査をする際、融資先の決算書に赤字がないかを確認しています。そのうえでさらに、決算書の「どの利益が赤字か?」にも注目をしています。

5つの利益、そのいずれが赤字かによって、赤字の「意味合い」は異なるからです。

そこで、5つの利益それぞれの赤字の「意味合い」と、「銀行融資との関係性(銀行がそれぞれの赤字をどう見ているか)」についてこのあとお話をしていきます。

売上総利益の赤字(=売上総損失)

売上総利益は、「売上高 − 売上原価」から計算される利益です(冒頭の損益計算書を参照)。

モノを仕入れて売るような商売であれば、売上の金額(売上高)から仕入の金額(売上原価)を差し引く。ということになります。

ではもし、この売上総利益がマイナス、つまり赤字だったとしたら?

それは、会社の「商品力が無い」ことをあらわしている、と言えます。仕入れて売って赤字になるようなら売らないほうがいい、商売をしないほうがいい、という状態です。

もちろん、なかには「赤字覚悟」の売上があるかもしれませんが。それでも、1年を通じて売上総利益が赤字だというのでは困ります。決算書の売上総利益は黒字でしかるべきです。

したがって、銀行としても「売上総利益が赤字」の会社に対しては、非常に厳しい評価をせざるをえません。融資を受けるのはムリだ、と考えましょう。

ところで。「売上高 = 売上総利益」になっている損益計算書があります。つまり、「売上原価 = ゼロ」。サービス業などに多い損益計算書です。

この場合に銀行は、その会社のビジネスモデルに加えて、サービス(商品)の価値をつかみづらくなります。

「売上高 − 売上原価 = 売上総利益」の計算過程は、その会社のビジネスモデルそのもの。計算の結果、算出された売上総利益は、サービス(商品)の価値をあらわします。

ビジネスモデル(なにをどのように売っているか)がわからない、商品価値もつかみづらいというのでは、銀行も積極的な融資ができません。

サービス業だからと言って、売上原価がゼロというわけでもないでしょう(たとえば人件費)。

経費のなんでもかんでもを「販売費及び一般管理費」としていると、銀行からは「わかりづらい会社」との評価にもなりかねません。

どんな商売であれ、自社の商品価値・サービス価値を明らかにするために「売上原価はなにか?」を考え、損益計算書のなかであらわすようにしましょう。

営業利益の赤字(=営業損失)

営業利益は、「売上総利益 − 販売費及び一般管理費」から計算される利益です(冒頭の損益計算書を参照)。

販売費及び一般管理費とは、その名のとおり、販売や管理に必要なコストです。たとえば、人件費や事務所の家賃、広告費や交際費、交通費など。

ではもし、この営業利益がマイナス、つまり赤字だったとしたら?

その会社の本業には、「稼ぐチカラが無い」ことをあらわしている、と言えます。どういうことかというと、

商品やサービスを売るのに必要なものは「商品力・サービス力(売上総利益)」だけではありません。加えて、販売や管理のコストが必要になります。

そこで、販売や管理のコスト、つまり「販売費及び一般管理費」を、売上総利益から差し引いたものが赤字だとしたら。本業には稼ぐチカラが無い、ということになるわけです。

銀行は、営業利益を「貸したおカネの返済原資」として見ているため、営業利益が赤字となると融資を受けることが難しくなります。

営業利益が赤字なのは、本業に問題があることとイコールだとも言えますから、会社は「いかにして問題を解決するか? いかにして本業を立て直すか?」に努めなければいけません。

具体的には「経営改善計画の策定」が求められるところであり、銀行に対しては「経営改善計画書の提示」が求められるところです。

経常利益の赤字(=経常損失)

経常利益は、「営業利益 + 営業外収益 − 営業外費用」から計算される利益です(冒頭の損益計算書を参照)。

営業外収益は、預金利息や有価証券利息・配当金などが挙げられます。営業外費用は、おもに銀行からの融資に対する支払利息です。

ではもし、この経常利益がマイナス、つまり赤字だったとしたら?

営業利益はプラスだったけれど、銀行に対する支払利息が多くて、経常利益がマイナスになってしまった… という状況が考えられるところです。

これは、その会社の「本業で稼ぐチカラ」の大きさに対して、支払利息が多すぎる、おカネを借りすぎている、と見ることができます。

財務的な問題を抱えていることになりますから、当然、なにかしらの手を打たなければなりません。

具体的には、商品力・サービス力を鍛えて、営業利益を引き上げる。あるいは、販売費及び一般管理費のコストカットをはかって、営業利益を引き上げる。

それでもダメなら、手持ちの資産(有価証券、不動産など)を売り、その売却代金で銀行からの借入を返済。支払利息の金額を引き下げる。などの手があるでしょう。

結果、経常利益がプラスであれば。本業もOK、財務的にもOK、会社の継続的に活動をしていくにあたって問題なし。銀行としては融資をしやすくなります。

逆に、経常利益がマイナスであれば。たとえ本業がOKでも、財務的にNG。会社が継続的に活動をしていくにあたっては問題が生じる。融資はしづらい、となるところです。

経常利益に影響を及ぼす「支払利息」については、いわゆる財務指標にも目を向けながらチェックしてみるのもよいでしょう ↓

税引前当期純利益の赤字(=税引前当期純損失)

税引前当期純利益は、「経常利益 + 特別利益 − 特別損失」から計算される利益です(冒頭の損益計算書を参照)。

特別利益は、有価証券や固定資産を売ったことによる利益(買った値段よりも売った値段が高い)や、保険を解約したことによる利益などが挙げられます。

特別損失は、同じく有価証券や固定資産を売ったことによる損失(買った値段よりも売った値段が安い)、役員退職金の支払いなどが挙げられます。

ではもし、この税引前当期純利益がマイナス、つまり赤字だったとしたら?

経常利益はプラスだったけれど、なにかしらの特別損失があって、税引前当期純利益がマイナスになってしまった… という状況が考えらます。

ところがこれは、基本的には「今年限り」のマイナスであるはずです。なぜなら、特別損失は文字どおり「特別」なのであって、いつも発生する損失ではないからです。

したがって銀行としては、経常利益がじゅうぶんにプラスであれば、税引前当期純利益がマイナスなのは大きな問題ではない。と、見ています。

これについて会社は、銀行に対して、損益計算書に掲載されている特別損失が「ほんとうに特別」であることを伝える・説明するようにしましょう。

いくら会社が特別損失として掲載をしていても、もし銀行に「これは特別とは言えないだろう」と見られてしまっていれば、その分だけ営業利益や経常利益をマイナス評価されることになりますので。

当期純利益の赤字(=税引前当期純損失)

当期純利益は、「税引前当期純利益 − 法人税・住民税及び事業税」から計算される利益です(冒頭の損益計算書を参照)。

その会社の「最終利益」として、プラスであることが望ましいのは言うまでもないでしょう。銀行も、そのように考えています。

ではもし、この当期純利益がマイナス、つまり赤字だったとしたら?

税引前当期純利益がプラスだったけれど、当期純利益がマイナスになってしまった… というケースですが、実際にはほとんどありません。

なぜなら、税金(法人税・住民税及び事業税)は「税引前当期純利益 × 税率」で計算されるものであり、通常、税金は税引前当期純利益の金額を超えないからです。

ただし、税効果会計を適用している会社(法人税等調整額を計算している会社)では、税金が税引前当期純利益の金額を超えることが起こりえます。

割合としてはまれなケースではありますが、もし該当するのであれば、その旨を銀行に説明をしておくのがよいでしょう。

税効果会計を読み解くことができる銀行員は少ないものと思われますので、誤解(最終利益が単なる赤字、みたいな)をされないようにとの趣旨です。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

損益計算書に掲載されている5つの利益については、そのすべてが黒字なのがいちばんです。けれども、必ずしもそううまくはいかず、「いずれかが赤字」ということもあるでしょう。

5つの利益それぞれの赤字の「意味合い」と、「銀行融資との関係性(銀行がそれぞれの赤字をどう見ているか)」を押さえておきましょう。