予測損益計算書をつくることはできる。でも、予測貸借対照表はどうやってつくるの?

と、悩んでいませんか。というわけで、予測貸借対照表の作り方についてのお話です。

銀行融資でも必要になる予測貸借対照表

会社・事業について。来期の「数字」を予測をする(計画を立てる)ということがあるでしょう。

そのときに、「予測損益計算書をつくることはできる。でも、予測貸借対照表はどうやってつくるの?」と悩んでしまう会社は少なくないようです。

銀行融資を受けている、あるいは受けようとするような会社だと、場合によっては銀行から「予測貸借対照表」の提示を要求されることもありえます。

というわけで。このあとは、予測貸借対照表の作り方のお話です。加えて、できあがった予測貸借対照表のどこを銀行は見ているか? も見ていきましょう。

予測貸借対照表の作り方

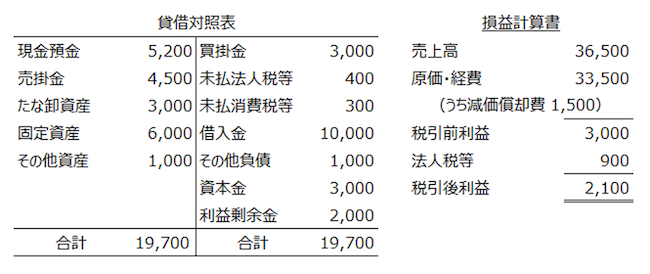

とあるA社が予測貸借対照表をつくろうとしている、という例で説明を進めることにします。まずは、A社の当期末の決算書(簡略化してあります)がこちら ↓

これを元にして、来期末の予測貸借対照表をつくるわけですが。A社の来期について、次の情報も確認しておきましょう ↓

- 予測損益計算書にて、来期の売上高は当期の 1.1倍を計画している

- 同じく予測損益計算書にて、来期の税引前利益は 4,000を計画している

これらの情報を元に、来期末の予測貸借対照表をつくっていきます。

売掛金

貸借対照表の左上から順番に見ていきますが、現金預金はひとまず飛ばして「売掛金」からです。その売掛金の来期末の金額は、次の手順で計算します ↓

- 当期の1日あたり売上高 =当期の売上高÷365日

→ 36,500÷365日=100 - 当期の売掛金回転期間=当期末の売掛金÷当期の1日あたり売上高

→ 4,500÷100=45日 - 来期末の売掛金=当期の売掛金回転期間×来期の1日あたり売上高

→ 45日×(100×1.1倍)=4,950

というわけで、まずは「当期の1日あたり売上高(100)」から、「当期の売掛金回転期間(45日)」を計算です。

これにより、A社の場合は「1日あたり売上高の 45日分」が売掛金の金額になることがわかります。言い換えると、A社の売掛金の入金サイト(売り上げてからおカネが入金になるまでの期間)は 45日だ、ということです。

来期もその入金サイトが変わらなければ、やはり「1日あたり売上高(100)の 45日分」が来期末の売掛金の金額になります。

ただし、来期は売上高が 1.1倍になると計画しているため、「来期の1日あたり売上高(100×1.1)の 45日分」で 4,950が来期末の売掛金である。というのが上記の計算です。

もし、来期はA社の入金サイトに変化があるというのなら。来期末の売掛金は「当期の売掛金回転期間×来期の1日あたり売上高」で計算するのではなく、「来期変化する売掛金回転期間×来期の1日あたり売上高」で計算します。

もし、受取手形があるのなら。考え方は売掛金と同じです。前述した計算手順のうち、売掛金を受取手形に読み替えて計算してみましょう。

たな卸資産

続いて、たな卸資産(商品、製品など)です。たな卸資産の来期末の金額は、次の手順で計算します ↓

- 当期の1日あたり売上高 =当期の売上高÷365日

→ 36,500÷365日=100 - 当期のたな卸資産回転期間=当期末のたな卸資産÷当期の1日あたり売上高

→ 3,000÷100=30日 - 来期末のたな卸資産=当期のたな卸資産回転期間×来期の1日あたり売上高

→ 30日×(100×1.1倍)=3,300

お気づきのとおり、上記計算の流れは、さきほどの売掛金と同じです。売掛金をたな卸資産に読み替えているだけ。

たな卸資産回転期間が 30日ということは。A社は1日あたり売上高の 30日分の在庫を抱えている。言い換えると、在庫は 30日で売れる、ということです。

固定資産

続いて、固定資産(不動産、機械、自動車、器具備品など)です。固定資産の来期末の金額は、次のように計算します ↓

- 来期末の固定資産 = 当期末の固定資産 − 来期の減価償却費

上記のとおり、来期末の固定資産は、当期末の固定資産から「来期の減価償却費」分だけ減少する、という考え方です。

ただし、来期あらたに固定資産を購入すれば金額は増加します。逆に売却する固定資産があれば金額は減少します。それらをふまえた計算式はこちらです ↓

- 来期末の固定資産 = 当期末の固定資産 − 来期の減価償却費+来期の固定資産増加額 − 来期の固定資産減少額

そのうえで、A社の「来期の減価償却費」は 1,600。来期の固定資産増加額は 1,000、減少額はゼロだとするとこうなります ↓

- 来期末の固定資産 = 当期末の固定資産 − 来期の減価償却費+来期の固定資産増加額 − 来期の固定資産減少額

→ 6,000 − 1,600+1,000 =5,400

A社の例では「固定資産をひとまとめ」にしていますが。実際には、固定資産の種類ごとに上記の計算をして、さいごにひとまとめにする(合算する)、という流れです。

もし、繰延資産があるのなら。考え方は固定資産と同じです。前述した計算手順のうち、固定資産を繰延資産に読み替えて計算してみましょう。

その他の資産

貸借対照表の左側(=資産の部)、さいごは「その他の資産」について。これまで見てきた資産以外のものです。たとえば、前渡金、前払費用、未収金、未収収益、有価証券などなど。

ここでは、そもそも貸借対照表のうち占める割合が小さく、金額が毎期大きく変化をしないような資産を「その他の資産」と考えます。

よって、その他の資産については、基本的に当期末の金額と来期末の金額は変わらない。A社の例で計算をするとこういうことです ↓

- 来期末のその他の資産 = 当期末のその他の資産

→ 1,000 = 1,000

途中経過のまとめ

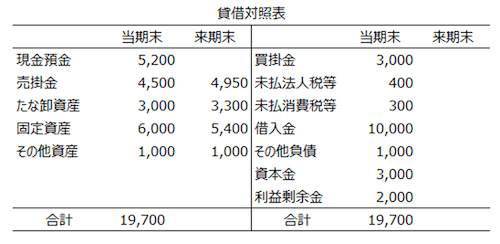

これで、現金預金を除いて貸借対照表の左側の予測が済みました。途中経過をまとまえてみましょう ↓

ここからもうひとふんばり。このあと貸借対照表の右側を見ていきます。

買掛金

貸借対照表の右側、まずは買掛金です。買掛金の来期末の金額は、次の手順で計算します ↓

- 当期の1日あたり売上高 =当期の売上高÷365日

→ 36,500÷365日=100 - 当期の買掛金回転期間=当期末の買掛金÷当期の1日あたり売上高

→ 3,000÷100=30日 - 来期末の買掛金=当期の買掛金回転期間×来期の1日あたり売上高

→ 30日×(100×1.1倍)=3,300

お気づきのとおり、上記計算の流れは、前述した売掛金と同じです。売掛金を買掛金に読み替えているだけ。

A社の場合は「1日あたり売上高の 30日分」が買掛金の金額になることがわかります。言い換えると、A社の買掛金の支払サイト(仕入れてからおカネを支払うまでの期間)は 30日だ、ということです。

もし、来期はA社の支払サイトに変化があるというのなら。来期末の買掛金は「当期の買掛金回転期間×来期の1日あたり売上高」で計算するのではなく、「来期変化する買掛金回転期間×来期の1日あたり売上高」で計算します。

もし、支払手形があるのなら。考え方は買掛金と同じです。前述した計算手順のうち、買掛金を支払手形に読み替えて計算してみましょう。

未払法人税等

続いて、未払法人税等です。未払法人税等の来期末の金額は、次のように計算します ↓

- 来期末の未払法人税等 = 来期の税引前利益×税率

法人税などの税金は、決算日から2ヶ月以内に支払うため、決算書には「未払法人税等」として掲載されることになります。

というわけで、来期の税引前利益(A社の計画では 4,000でした)に税率を掛け算して計算です。ここでは便宜的・簡易的に、税率を 30%とします。これらをふまえて計算すると ↓

- 来期末の未払法人税等 = 来期の税引前利益×税率

→ 4,000×30% = 1,200

ただし、予定納税(税金の前払い制度による納税)がある場合には、その金額を差し引くことになります。差し引かないと二重に納税することになってしまうので。

もし、A社の「来期の予定納税額」が 450だとした場合。最終的な計算はこうなります ↓

- 来期末の未払法人税等 = 来期の税引前利益×税率 − 来期の予定納税額

→ 4,000×30% − 450 = 750

未払消費税等

続いて、未払消費税等です。未払消費税等の来期末の金額は、次のように計算します ↓

- 来期末の未払消費税等 = 来期の年間消費税額 − 来期の予定納税額

消費税の計算方法については話すと長くなりますので省略です。よって、「来期の年間消費税額」は、来期の予測損益計算書から計算済みという前提とします。

上記算式で、「来期の年間消費税額」から「来期の予定納税額」を引き算しているのは、さきほどの法人税等と同じですね。予定納税は税金の前払い制度ですから、二重に納税をしないように引き算をしています。

では、A社の「来期の年間消費税額」を 800、「来期の予定納税額」を350とした場合。未払消費税等の計算は次のとおりです ↓

- 来期末の未払消費税等 = 来期の年間消費税額 − 来期の予定納税額

→ 800 − 350 = 450

借入金

続いて、借入金です。借入金の来期末の金額は、次のように計算します ↓

- 来期末の借入金 = 当期末の借入金 − 来期の借入金返済額+来期の新規借入額

上記のとおり、考え方としてはとくに難しいことはありません。

当期末の借入金の残高に対して、来期のあいだに返済を予定している金額を引き算する。来期のあいだに新規借入を予定している金額を足し算する。これで来期末の借入金は計算できます。

来期の借入金返済額は、銀行から受け取っている返済予定表などを参考に計算しましょう。

A社について、「来期の借入金返済額」が 2,100、「来期の新規借入額」が 1,000だとすると。来期末の借入金は次のとおりです ↓

- 来期末の借入金 = 当期末の借入金 − 来期の借入金返済額+来期の新規借入額

→ 10,000 − 2,100+1,000 = 8,900

その他の負債

貸借対照表の右側のうち負債のさいご、「その他の負債」について。これまで見てきた負債以外のものです。たとえば、未払金、預り金、前受金、前受収益などなど。

ここでは、そもそも貸借対照表のうち占める割合が小さく、金額が毎期大きく変化をしないような資産を「その他の負債」と考えます。

よって、その他の負債については、基本的に当期末の金額と来期末の金額は変わらない。A社の例で計算をするとこういうことです ↓

- 来期末のその他の負債 = 当期末のその他の負債

→ 1,000 = 1,000

資本金

続いて、貸借対照表の右側のうち「純資産」。その純資産のうちの「資本金」について。

増資や減資など、資本金に増減がなければ、「来期末の資本金」は「当期末の資本金」と同じ金額になります。

A社に資本金の増減がないとした場合には 3,000のまま、ということですね。

利益剰余金

利益剰余金とは、端的に言うと「過去の税引後利益の積み上げ」です。これを算式であらわすとこうなります ↓

- 来期末の利益剰余金 = 当期末の利益剰余金+来期の税引後利益

というわけで、税引後利益がプラス(黒字)であれば、利益剰余金は増加をしていきます。逆に税引後利益がマイナス(赤字)であれば、利益剰余金は減少をしていきます。

なお、A社の「来期の税引後利益」は、2,800です。その計算方法は次のとおり ↓

- 来期の税引後利益 = 来期の税引前利益 −(来期の税引前利益×税率)

→ 4,000 −(4,000×30%)=2,800

これを受けて、来期末の利益剰余金は次のとおりです ↓

- 来期末の利益剰余金 = 当期末の利益剰余金+来期の税引後利益

→ 2,000 + 2,800

総まとめ

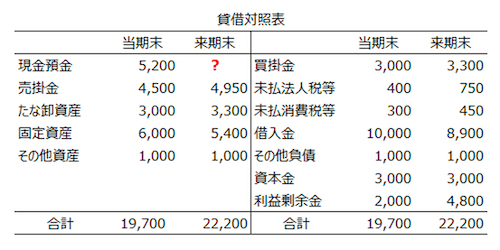

これで、予測貸借対照表の右側の数字も出揃いました。まとめます ↓

上記のとおり、あと残っているのは「現金預金」のみです。その現金預金は、貸借対照表の左右の差額で求めます。

つまり、貸借対照表の右側の合計は 22,200で計算が済んでいる。貸借対照表のルールとして、左側の合計も 22,200にならなくてはいけない。結果、現金預金は差額で計算できます ↓

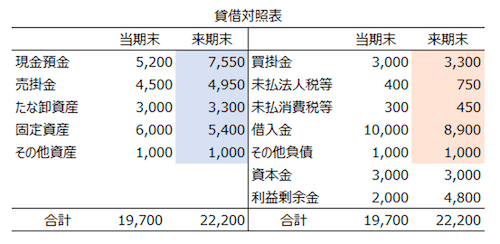

- 来期末の現金預金 = 22,200 − 4,950 − 3,300 − 5,400 − 1,000 = 7,550

これで、予測貸借対照表の完成です!

銀行は予測貸借対照表のどこを見るか?

さきほど完成した予測貸借対照表。これを銀行に提示するという場合、銀行は予測貸借対照表のどこを見ているのでしょうか。

債務超過ではないかどうか?

銀行が決算書を見るときに注目すべきポイントはいろいろあります。そのなかでもひときわ注目をあびるもののひとつが「債務超過ではないか?」です。

債務超過とは、貸借対照表について資産よりも負債が大きい状態を言います。そのような会社は実質破たん状態であり、銀行としては「危ない会社」と見るのです。

そのあたりを、さきほどの貸借対照表で見るとこうなります ↓

上図の「資産の合計(青色部分)」と「負債の合計(オレンジ色部分)」とどちらの金額が大きいか。A社の予測貸借対照表では、資産のほうが負債よりも 7,800大きくなります。ゆえに債務超過ではないのでOKです。

ちなみに、7,800というのは「資本金+利益剰余金」の金額でもあります。

つまり、債務超過ではない会社というのは「資本金+利益剰余金」がプラス。いっぽうで、債務超過の会社は「資本金+利益剰余金」がマイナスになる。とも言えることを覚えておくとよいでしょう。

利益剰余金とは「過去の税引後利益の積み上げ」だとお話をしましたよね。ということは、税引後利益がマイナス(赤字)であれば、利益剰余金もマイナスになっていきます。

したがって、債務超過というのは「赤字が続いた会社の成れの果て」だということです。

債務超過の会社はどうすれば?

もし、自社が債務超過だという場合。どうすればいいかと言えば、税引後利益をしっかりプラス(黒字)にして、債務超過の解消につとめることです。

いま現在は債務超過(「資本金+利益剰余金」がマイナス)だとしても、毎期の税引後利益を積み上げていけば利益剰余金は増加して、債務超過を脱することができます(「資本金+利益剰余金」がプラスになる)。

この点で、銀行は債務超過の会社について、「どれくらいで債務超過を脱することができるのか」を見ています。算式にするとこちらです ↓

- 債務超過を脱するまでの年数 = 債務超過の金額 ÷ 税引後利益(実績あるいは予測)

上記の算式で計算した結果。1年以内に脱することができそうであれば「まぁ良し」と見ます。1年はムリだけど3年以内くらいであれば脱することができそうであれば「やや危険」。5年を超えてしまいそうであれば「超危険」と見ます。

当然、危険度が高いほど、融資は受けにくくなります。

債務超過にならないようにするためにも、債務超過を脱するためにも。利益をしっかりと出すことがいちばんであることを押さえておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

予測貸借対照表の作り方についてお話をしてきました。予測損益計算書に比べると、ちょっと難易度が上がるのが予測貸借対照表です。作り方を押さえておきましょう。

また、予測貸借対照表を銀行に提示するのであれば。債務超過の有無、債務超過がある場合にはその解消までの期間に注目していることを覚えておきましょう。