運転資金がよくわかっていないと、資金繰りに窮してしまいます。

そこで、運転資金の変化はグラフ化して把握する。運転資金として必要なおカネはきちんと借りる、というお話をしていきます。

運転資金を知らぬ者は季節変動に敗れる

会社・事業における「資金繰り」を考えるうえで、だいじなものとして「運転資金」が挙げられます。

その運転資金がよくわかっていないと、思わぬところで資金繰りに窮してしまう… ということが起こりうるからです。

とくに、「1年を通じて運転資金が大きく変化するような商売」をしている場合に、その可能性は高まります。言い換えると、季節変動が大きい商売をしている場合、です。

たとえば。お中元の時期や、お歳暮・クリスマスプレゼントの時期に売上が急増する小売業など。

結論として。運転資金の変化をグラフ化して把握すること。そして、運転資金として必要なおカネはきちんと借りる(銀行融資を受ける)ことが対応策になります。

逆に、これができていないと、資金繰りに窮してしまうかもしれません。

というわけで。そもそも運転資金とは? からはじまり、具体的な対応まで、このあと順番に見ていきましょう。

そもそも運転資金とは?

冒頭からお話をしている「運転資金」とは。正しくは、経常運転資金や正常運転資金、所要運転資金などと呼ばれているものです。

その運転資金を算式であらわすとこうなります ↓

運転資金 = 売上債権 + たな卸資産 − 仕入債務

上記算式中の「売上債権(売掛金・受取手形)」と「たな卸資産(在庫)」は、おカネが入金されるのを待っている状態のもの。

仕入債務(買掛金・支払手形)は、逆におカネを支払うのを待ってもらっている状態のものです。

結果として、両者の差額である「運転資金」分のおカネが無いと、資金繰りはもたない(経費の支払いなどができない)ことになります。

運転資金とは、「会社・事業を続けていくにあたって必要なおカネ」を言うのです。

したがって、会社は「運転資金分のおカネを用意するべく、銀行から融資を受ける」というのが財務の常套手段です(自己資金で準備をするのはなかなか困難なので)。

決算書を銀行に見せて運転資金を借りる、だけではダメなわけ

では、運転資金分のおカネを借りようか。と、銀行に依頼をすると。「決算書を見せてください」ということになるでしょう。

銀行にとって、決算書は融資の可否判断をするうえでの重要な材料だからです。

その決算書を見てみると、貸借対照表には次のような記載がありました。というケースで考えてみましょう ↓

- 売掛金 … 450万円

- たな卸資産 … 300万円

- 買掛金 … 300万円

これらをさきほど見た「運転資金の計算式」に当てはめてみたものがこちらです ↓

- 売掛金 450万円 + たな卸資産 300万円 − 買掛金 300万円 = 運転資金 450万円

これを見た銀行も、そして会社自身も、「運転資金として 450万円のおカネがあればよいのだな」と考えるのであれば要注意。

冒頭でお話をしたとおり、季節変動が大きい商売をしている場合には、資金繰りに窮することがあるからです。

次のような会社の例で確認をしてみましょう ↓

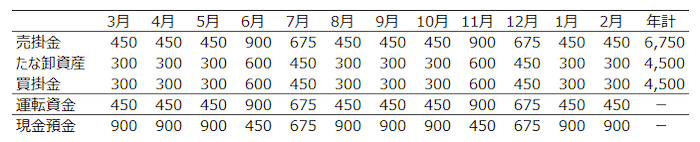

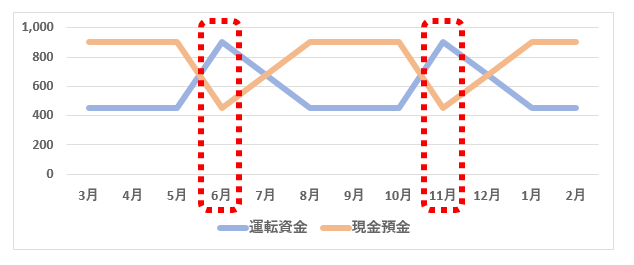

上記は、2月決算で季節変動がある会社の「運転資金」と「現金預金」に関する情報です。

見てみると、6月と11月をピークにして、年に2回、運転資金が急増しています。この時期に売上が急増するという商売です。

結果として、6月と11月をピークに手元の現金預金が落ち込む点も確認しておきましょう。

たとえば、6月であれば現金預金は 450万円です。この会社の年商規模(6,750万円)から見ても、かなり心もとない数字であることがわかります。

平均月商(6,750万円 ÷ 12ヶ月)の1ヶ月にも満たない金額ですから、ちょっとなにかあったら資金ショートしてしまいそうで恐ろしい。

いっぽうで。決算の2月を見るとどうでしょう。現金預金は 900万円、平均月商に対しても 1.5ヶ月分くらいはありますから、恐ろしいほど危険には見えません。

そう、そこが問題なのです。

多くの会社は「決算書だけ」をもとにして、運転資金の借入を考えようとしています。銀行もまた、会社から決算書しか出てこなければ、途中の季節変動をつかみようがありません。

したがって、決算書だけで考える銀行は、「この会社に必要な運転資金は450万円だ」と勘違いをしてしまいます。

でもほんとうはどうでしょう? 900万円ですよね。さきほどの6月と11月の情報を見ればわかります。その分の融資をきちんと受けることができていれば、6月と11月の現金預金が落ち込むこともありません。

運転資金の変化をグラフ化して銀行にも説明をする

さきほど見た会社の情報を再掲します ↓

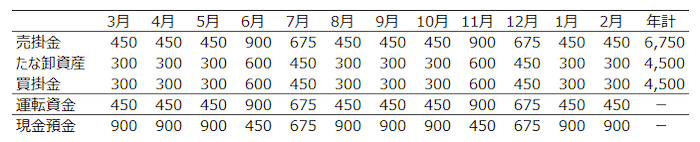

ここから、「運転資金」と「現金預金」をグラフにしてみましょう ↓

ポイントになるのは、運転資金(青色の折れ線)が1年でもっとも増加する6月と11月でしたよね。上図の赤色点線枠の部分です。

このとき、現金預金(オレンジの折れ線)は1年でもっとも減少していることがわかります。数字もグラフにすると一目瞭然です。

会社としては、このように数字をまとめたり、グラフ化することで「運転資金の変化」を把握する。銀行にも「運転資金の変化」があることを説明する。

そのうえで、運転資金・現金預金のピークに合わせて融資を受けるようにしましょう。

決算では運転資金が小さくなるもの

さきほどまで見てきた例では、決算時点での運転資金は1年のなかでも少ない、という会社でした。

ではこれが「特殊」な会社なのかというと、そんなこともありません。ていどの差こそあれ、運転資金が決算時点で少なくなるのはわりとよくあることなのです。

なぜならば、会社が自社の決算日を決めるときには、「閑散期」を選ぶというセオリーがあるから。閑散期ということは売上が少ない時期だということ。運転資金も少なくなります。

ではなぜ、決算期には閑散期を選ぶのがよいのでしょうか。

おもに2つ理由があります。1つは、閑散期には在庫量が少なくなるので、決算処理でたな卸をするにもラクだから。

もう1つは、利益管理がしやすいからです。逆に、繁忙期を決算期にすると、決算間際に会社の利益が急増します。決算日を過ぎるまで利益の予測がしづらく、納税するおカネを準備するにもヒヤヒヤします。

だから、繁忙期が期首、閑散期が期末になるような決算日を選ぶのです。

さらに言えば。繁忙期がはじめのほうにあるのは、早い時期に利益があがるということですから、経営者の心理的にも余裕が出ますよね。経営判断にも余裕が出る、というメリットもあるでしょう。

というわけで。決算時点で運転資金が少なくなる、というのはそれほど特殊なことではありません。ゆえに、運転資金の変化には注意が必要なのです。

繰り返しになりますが。1年に1度の決算書だけしか銀行に情報提供できないようだと、「運転資金の変化」を説明することができません。必要なおカネを借りることができません。

決算書とあわせて、1年分の「運転資金の変化」を説明できる資料を準備しておくのがよいでしょう。さきほどのグラフなどは資料の一例です。

ほかにも、予測資金繰り表や毎月の試算表などが「運転資金の変化」を説明する資料になります。準備をできるようにしましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

会社・事業における「資金繰り」を考えるうえで、「運転資金」の理解が欠かせません。

運転資金がよくわかっていないと、思わぬところで資金繰りに窮してしまう… ということが起こりえます。

とくに、季節変動が大きい商売をしている場合には、運転資金の変化をグラフ化して把握すること。運転資金として必要なおカネはきちんと借りる(銀行融資を受ける)ことにつとめましょう。