会社が融資を受けるときに、銀行に見せる勘定科目内訳明細書。

なかでも、とくに銀行が注目している「預貯金等の内訳書」について。銀行が見ている3つのポイントをお話します。

なんてこともないシンプル、とあなどるなかれ。

会社が融資を受けようとすると、銀行からは「決算書を見せてほしい」と言われます。このとき、決算書に付随する「勘定科目内訳明細書」もいっしょに見せるのが原則です ↓

ではその、勘定科目内訳明細書について。銀行がとくに注目をしているものとして「預貯金等の内訳書」が挙げられます。

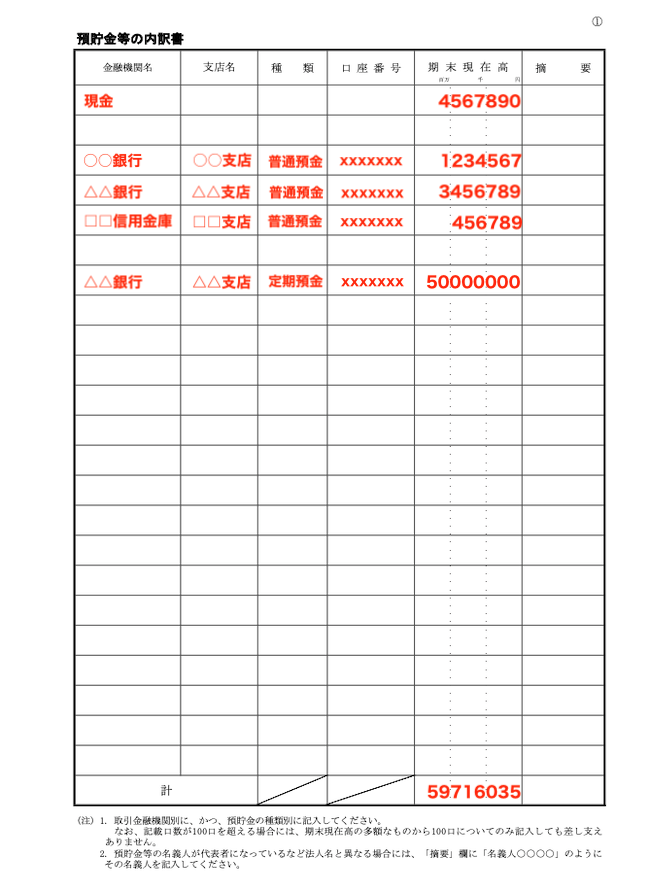

文字どおり、預貯金の内訳を記載する書類です。いちおうサンプルを掲載しておきます ↓

上記のとおり、「金融機関名」「支店名」「種類」「口座番号」「期末現在高」「摘要」という、なんてこともないシンプルな書類です。

このようにシンプルながらも、銀行が注目しているポイントはどこにあるのか?具体的には次の3点になります ↓

- 現金の残高

- 定期預金の有無

- 他行の預金

銀行から融資をスムーズに受けたいと考えるのであれば、「銀行の見方」を知っておくことは有効です。銀行の見方がわかれば、借りやすくするにはどうしたらよいか、どうしたら借りにくくなってしまうかもわかるからです。

というわけで。「預貯金等の内訳書」の3つのポイントについて、このあと順番に見ていきましょう。

銀行が融資先の「預貯金等の内訳書」で見ている3つのポイント

現金の残高

銀行が融資先の「預貯金等の内訳書」で見ているポイントの1つめ。それは、「現金の残高」です。現金、言い換えると「現ナマ」をいくら持っているのか?

そりゃあ、たくさん持っているほうがいいよね。というハナシではありません。むしろ、その逆。

いまのご時世、現金取引の場面は少ないものです。現金商売とされてきた、小売店や飲食店でさえキャッシュレスの波が押し寄せています。

そのなかで、現金をたくさん持っている意味などあるのか? フツー、ありません。現金をたくさん持つのも不用心なので、フツーは銀行に預けるはずです。

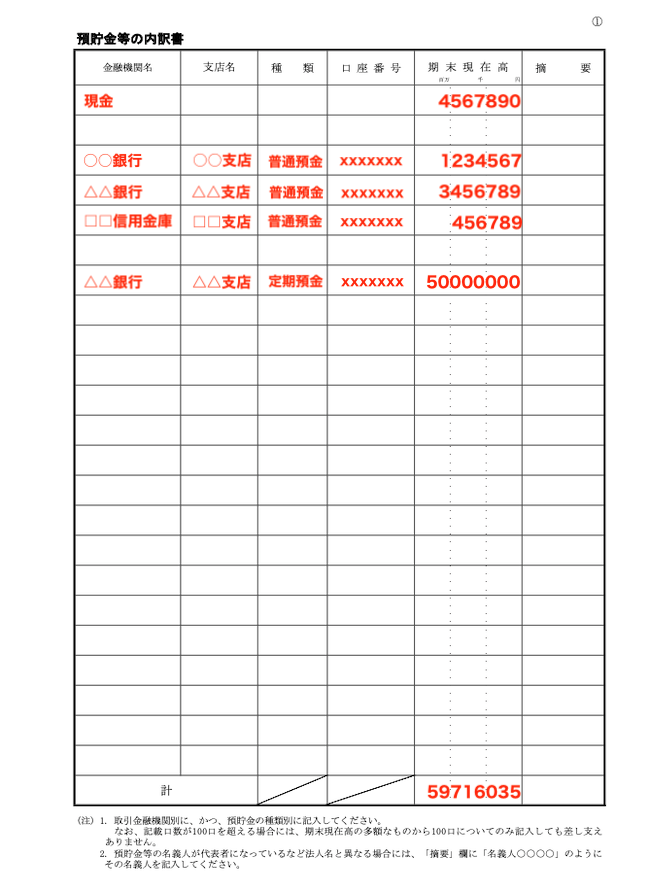

にもかかわらず、たくさんの現金が「預貯金等の内訳書」に記載されているとしたらどうでしょう? 冒頭でお見せした「預貯金等の内訳書」のように(再掲します) ↓

上の例で言うと、「現金が 4,567,890円」もある、ということです。ちょっと多いよね、多すぎるよね、と銀行は考えます。

ほんとうは、現金などほとんど持っていなくって。預金口座から現金を引き出してはみたものの、「使いみちがわからない支出」や「使いみちをおおやけにできない支出」を経理できずに「現金」として残しているんじゃないの?

と、銀行は推測するでしょう。そして多くの場合、その推測はズバリ当たっています。

だとすると。現金 4,567,890円という資産は存在しないのですから、その分だけ決算書は「過大表示」です。銀行は、その過大表示を修正(資産から減額)したうえで融資の審査をします。

融資審査では、資産が多いほうが借りやすいため、資産を減額されることは会社にとってはマイナスとなることは言うまでもありません。

また、使いみちがわからない・おおやけにできないおカネを使う「ダメな会社・ダメな社長」のレッテルを貼られることも、会社にとっては大きなマイナスポイントだと言えるでしょう。

ちなみに、「ほんとうに現金があるんだ」という場合には。その経緯や理由を、銀行に決算書を渡すタイミングで説明しておくことを強くおすすめします。

定期預金の有無

銀行が融資先の「預貯金等の内訳書」で見ているポイントの2つめ。それは、「定期預金の有無」です。預貯金等の「総額」が多い場合には、とくに。

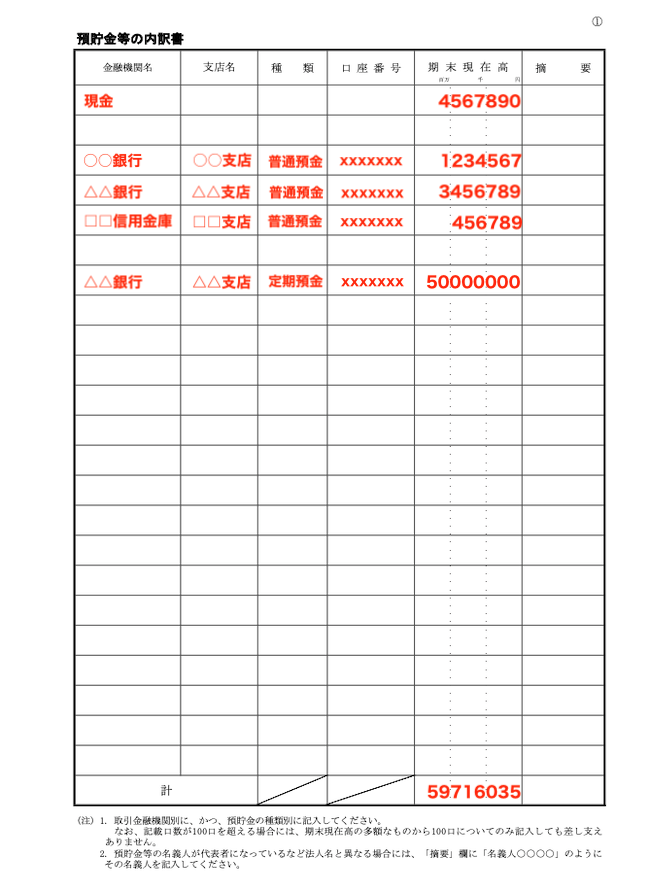

さきほどの「預貯金等の内訳書」を再掲します ↓

上の例では、預貯金等の総額が 59,716,035円。いろいろな会社があるとはいえ、中小企業ということで言えば、なかなかの総額です。比較的多い。

そこで、「定期預金はないかなぁ?」と見てみると。ありました、△△銀行に 50,000,000円も。つまり、たくさんある預貯金等の大半は定期預金だ、ということになります。

だからなんなのか? と言うと。

この定期預金が、△△銀行の融資について「預金担保」にとられている可能性があります。実際に担保にまではとられていなくても、△△銀行から融資を受けていれば担保と同じようなものでしょう。

会社が「解約したい」と言えば、間違いなく嫌がられます。あの手この手で、解約を引き留めようとするはずです(押し切って解約すればいいことでもありますが)。

では、この状況を見た○○銀行と□□信用金庫はなにを思うか?

この会社って、見た目ほど良い会社じゃないよね。そんなところでしょう。決算書を見る限り 6,000万円近くも預貯金があるけれど、実際に使えるのは 600万円ていどです(現金 4,567,890円も無いとして)。

預貯金等の内訳書だけではわかりませんが、もしもこの会社の平均月商(年間売上高 ÷ 12ヶ月)が 1,000万円だとしたら、600万円の現金預金は「自転車操業」に近いものがあります。

もし○○銀行と□□信用金庫が、この会社に融資をしている(あるいは融資をしようとしている)のであれば、ちょっと考えなければいけないところです。

△△銀行さんは、担保があるからいいかもしれないけど、ウチは貸したおカネを返してもらえないかもしれない… それが、○○銀行と□□信用金庫の思い、ということになります。

会社としては、そこまで見られているんだと認識しておきましょう。銀行に頼まれて定期預金をすると、他行(他の銀行)からはあまり良い目ではみられないことを覚えておきましょう。

他行からの融資の受けやすさに影響します。

他行の預金

銀行が融資先の「預貯金等の内訳書」で見ているポイントの3つめ。それは、「他行の残高」です。銀行は、他行(じぶんのところ以外の他の銀行)にどれくらいの預金があるかを見ています。

さきほどの定期預金と同じで、普通預金であっても、じぶんの銀行に残高があればおカネを貸している銀行としては安心感があるからです。

また、銀行は融資をするいっぽうで、預金をしてもらえばもらえるほど儲かります。預金をしてもらうということは、貸しているようで貸していないのと同じです。

たとえば、金利2%で 1,000万円を融資するいっぽうで、その会社が 700万円を預金していたとすると。会社が銀行に支払う利息は、年 20万円ですよね。

ところが。銀行は、実質 300万円(1,000万円 − 700万円)の融資で、20万円もの利息を得ていることになります。金利に換算すると年利はおおよそ 6.7%です(20万円 ÷ 300万円)。た、高い…

だから、銀行は預金をしてほしいし、じぶんのところよりも他行に預金があるか? を気にしています。他行に預金があれば、「ぜひウチに」ということです。

実際に、預金が多いほうが融資は受けやすくなります。さきほどの理屈で言えば、銀行は儲かるのですから「表面的な金利(さきほどの例では2%)」の引き下げを交渉しやすくなる。実質的な金利(さきほどの例では 6.7%)ではじゅうぶんに儲かっているからです。

会社はそのようなことをふまえて、預金をどの銀行に置くかを考えましょう。理想論で言えば、預金残高のシェアと融資残高のシェアがいっしょ、ということですね。

そこまできれいに、とはいかなくとも。融資をまったく受けていない、あるいは、今後も融資を受ける予定もないような銀行に預金を置くのはもったいないことだと覚えておきましょう。意外とやっています。

預貯金等の内訳書に視点を戻すと。他行の預金残高をチラつかせつつ、「これをおたくの銀行に移したら、融資をしてもらえる? 金利などの融資条件も良くしてくれる?」というフンイキで銀行と話をしてみるとよいでしょう。

あくまでも「フンイキ」です。あまり露骨に言葉にすると、いやらしいものがありますので。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

会社が融資を受けるときに、銀行に見せる勘定科目内訳明細書。なかでも、とくに銀行が注目している「預貯金等の内訳書」について。銀行が見ているポイントを押さえておきましょう。

銀行の見方がわかれば、借りやすくするにはどうしたらよいか、どうしたら借りにくくなってしまうかもわかります。

- 現金の残高

- 定期預金の有無

- 他行の預金