必要なだけ借りる、という正論。借りられるだけ借りる、という暴論。

ではもしも、会社や事業に「不測の事態」が起きたとしたら。正論をゆく会社と暴論をゆく会社、両社のあいだにはどのような違いが起きるのか?についてお話をします。

不測の事態に語る、正論と暴論。

会社・事業における銀行融資について。借りるなら必要なだけ、というハナシがあります。必要以上に借金をしない、「正論」です。

いっぽうで。借りられるだけ借りたほうがいい、というのはしばしばわたしがクチにしていることです。できるだけ借金をしたほうがいいとは、なんたる「暴論」だ! とのご意見もあるでしょう。

必要なだけ借りる、という正論。借りられるだけ借りる、という暴論。

ではもしも、会社や事業に「不測の事態」が起きたとしたら。正論をゆく会社と暴論をゆく会社、両社のあいだにはどのような違いが起きるのか?

このあと、事例比較のかたちでお話をしていきます。

折しも、本記事の投稿日現在(2020年4月2日)は、「新型コロナウィルス」という不測の事態が起きているところです。暗い話をしよう、というわけではありませんが。リーマン・ショックしかり、東日本大震災しかり、「不測の事態」は起きるものなのです。

今後も避けては通れぬ不測の事態に備えて、銀行融資について、おカネの借りかたについて考えておきましょう。

【事例比較】必要なだけ借りていた会社 vs 借りられるだけ借りていた会社

まずは、必要なだけ借りていた会社から

必要なだけ借りていた会社、言い換えると「正論をゆく会社」から見ていくことにしましょう。しかしまぁ、「必要なだけ」とはいかほどなのか…? 実はそこがわからないところではあるのですけど。

ひとまずここでは、いわゆる「運転資金(売上債権 + たな卸資産 − 仕入債務)」ていどを「必要なだけ」と定義することにします。そのような会社の「数字」をまとめたものが、次のとおりです ↓

- 現在資金 … 2,500千円

- 売上入金 … 毎月 2,500千円(年商 30,000千円)

- 仕入支払 … 毎月 売上入金の 30%

- 経費支払 … 毎月 1,700千円

- 利息支払 … 毎月 3千円(現在借入 1,800千円、金利2%)

- 借入返済 … 毎月 30千円(現在借入 1,800千円、残り60ヶ月均等返済)

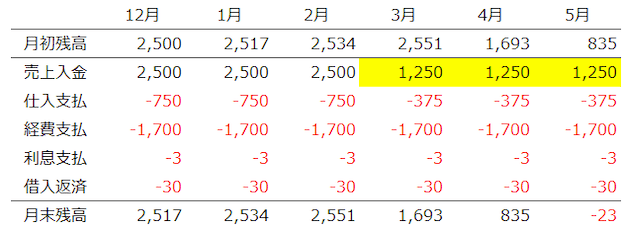

この会社の運転資金はおおむね 1,800千円として、そのくらいは融資を受けている。つまり、必要だけの融資は受けている、という状況です。これを「資金繰り表」に展開してみます ↓

上記は、ある12月から5月までの半年間の資金繰り表です。月初残高は、さきほどの「数字」資料の「現在資金」からスタートしています。ポイントは3月から5月の「売上入金」、黄色で塗りつぶされているところ。

不測の事態が起きて、売上入金が半減してしまいました…(2,500千円 × 50%) ということをあらわしています。なお、売上が半減したことにより、仕入支払も半減しています。

その結果、必要なだけ借りる会社はどうなったのか?

資金繰り表を見てわかるとおり、すぐにおカネが不足します。4月末の「月末残高」は 835千円ありますが、売上入金よりも仕入や経費の支払が先行すれば、4月の月中では資金ショートもありえる状況です。

そして、5月には完全に資金ショート。なにもできなければ会社はつぶれてしまいます。つぶれてしまわないように、不測の事態を迎えた会社はあわてて資金調達に動かなければいけません。

いま現在、国や地方自治体が主導する「新型コロナウィルス関連の融資制度」に、多くの会社・個人事業者が殺到しています。そのなかには、必要なだけ借りていた会社が相当数含まれる、というのがわたしの推測です。

多くの会社・個人事業者が殺到している状況では、融資を受けるのにも時間がかかります。なによりも、申し込みをしたからといって、必ずしも融資が受けられるわけでもありません。

これは、必要なだけ借りることの大きなリスクだと言えるでしょう。

ならば、借りられるだけ借りていた会社はどうか

続いて、借りられるだけ借りていた会社を見てみましょう。

借りられるだけ、とはどのくらいをいうのか。ひとつの目安として、実際にあった会社の事例でお話をしてみます(ただし、事例の会社を特定できないように単位や数字は変えています)。

- 現在資金 … 30,000千円

- 売上入金 … 毎月 2,500千円(年商 30,000千円)

- 仕入支払 … 毎月 売上入金の 30%

- 経費支払 … 毎月 1,700千円

- 利息支払 … 毎月 75千円(現在借入 45,000千円、金利2%)

- 借入返済 … 毎月 30千円(現在借入 45,000千円、残り60ヶ月均等返済)

この会社は、現在の借入残高が 45,000千円。年商(年間売上高)30,000千円の実に 1.5倍です。こんなに借りられるのか? ということですが、実際に借りられる会社もある。そういうことです。

ただ、現在の現金預金もまた多く。30,000千円ですから、年商並みのおカネを手元に置いていることになります。たくさん借入をして、たくさんのおカネを手元に残している。

借入残高は 45,000千円もありますが、手元のおカネ 30,000千円で返済できると考えれば、実質的な借入残高は 15,000千円です(45,000千円 − 30,000千円)。

そう考えると、15,000千円は年商 30,000千円の半分。銀行は、ひとつの目安として「年商の半分が借入の上限」と見ていますので、おおむね「借りられるだけ借りている」との合点がいきます。

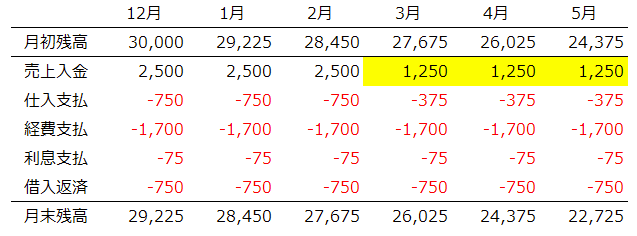

では、この会社の資金繰り表を見てみましょう。こちらです ↓

不測の事態により、売上が半減したことは「必要なだけ借りる会社」と同じです。

借入残高が多い分、利息支払いや借入返済もケタ違いですが、「月末残高」には相当な余裕があります。売上半減が3ヶ月続いた5月末でも 22,725千円。毎月の売上入金の 10ヶ月分近く残っています。

これならば、不測の事態にもあわてることなく、じっくりと腰を据えて打開策を検討することもできるでしょう。社長も「あすのおカネが気になって眠れない…」までのストレスは抱えずにすむはずです。

たとえ借金が多くても、借りたおカネを手元に残しているのであれば、不測の事態にも耐えられる。逆に借金が少なくても、手元のおカネも少なければ不測の事態に耐えられない。

とはいえ。ここまで借りるには、担保・保証を提供したりも必要になります。また、収益力という面では、さすがに利息の負担も大きく、黒字を出すには厳しい状況でもあります。

というわけで。「必要なだけ借りる会社」と「借りられるだけ借りる会社」のあいだくらいの会社を見てみることにしましょう。いわゆる「中庸(かたよらないこと)」な会社です。

[ad1]中庸の徳たるや、其れ至れるかな。

孔子曰く、「中庸の徳たるや、其れ至れるかな」。中庸(かたよらない)の徳とは、もっとも素晴らしい徳なのだ、と。

じゃあ、「必要なだけ借りる会社」と「借りられるだけ借りる会社」のあいだくらいを見てみよう。ということで、こちらの会社です ↓

- 現在資金 … 15,000千円

- 売上入金 … 毎月 2,500千円(年商 30,000千円)

- 仕入支払 … 毎月 売上入金の 30%

- 経費支払 … 毎月 1,700千円

- 利息支払 … 毎月 37千円(現在借入 22,500千円、金利2%)

- 借入返済 … 毎月 375千円(現在借入 22,500千円、残り60ヶ月均等返済)

現在資金は 15,000千円、借りられるだけ借りる会社の半分です。現在借入も 22,500千円で、借りられるだけ借りる会社の半分になります。したがって、毎月の利息支払や借入返済も半減です。

現在借入は 22,500千円、現在資金は 15,000千円ですから、実質的な借入残高は 7,500千円と見ることができます(22,500千円 − 15,000千円)。7,500千円は月商の3ヶ月分ですから、「まぁムリのない金額」との見方ができるところです。

銀行も目安として、借入残高が月商の3ヶ月を超えると「ちょっと多いなぁ」、6ヶ月に迫ると「多すぎ」との見方をしています。

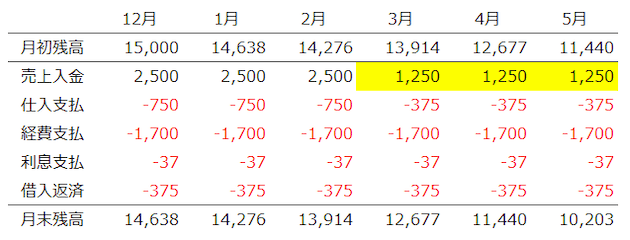

それでは、資金繰り表に展開してみましょう ↓

不測の事態が起きて3ヶ月後の5月末の資金残高は 10,203千円。月商 2,500千円のおおよそ4ヶ月分ありますから、このあとさらに売上がゼロにまで減ったとしても、あと3ヶ月くらいは耐えられます。

そのくらいの「時間稼ぎ」ができれば、やはり、じっくりと打開策に取り組むこともできるはずです。

また、借りられるだけ借りる会社よりも、利息支払が減っているため、黒字が出しやすくもあります。中庸の効果、と言ってもよいでしょう。

というわけで。

必要なだけ借りる会社と、借りられるだけ借りる会社について比較をしてきました。必要なだけ借りる会社は、不測の事態にあわてることになります。借りられるだけ借りる会社はあわてずにすむ。

だからと言って、必要なだけ借りる会社が不正解で、借りられるだけ借りる会社が正解、などというつもりはありません。借入を増やすことにもデメリットはあるからです(最大のデメリットは利息支払)。

だいじなことは、両者の良し悪しを理解したうえで、自社がどちらを選ぶか? なにを選ぶか? です。世の中の「正論」「暴論」の評価にも惑わされないように気をつけましょう。

まとめ

必要なだけ借りる、という正論。借りられるだけ借りる、という暴論。

ではもしも、会社や事業に「不測の事態」が起きたとしたら。正論をゆく会社と暴論をゆく会社、両社のあいだにはどのような違いが起きるのか? そこは押さえておきましょう。

だいじなことは、正論と暴論のどちらが正しいか? ではありません。自社がどちらを選ぶか? です。