現金商売をしている個人事業者が、預金をせず、手元に現金を置いている。

いわゆる「たんす預金」で起きる銀行融資の問題についてお話をしていきます。

現金は便利、なのかもしれないけれど。

たとえば、飲食店や小売店など。いわゆる「現金商売」をしている個人事業者は、多額の現金を扱うことがあります。売上を現金で受け取り、現金で仕入代金や経費の支払いをする。

その「現金」を銀行に預金することもなく、手元に現金のまま置いておくことを「たんす預金」などと呼びます。

それはそれで便利、ということかもしれませんが。銀行から融資を受けるにあたっては、問題になる可能性がある。そういうお話をしていきます。

その問題とは、次の3つです ↓

- 粉飾決算を疑われる

- おカネないの?を疑われる

- 見せ金を疑われる

これら3つの問題が起きることによって、結果として融資が受けにくくなります。困りますよね。

というわけで。3つの問題について、このあと順番に見ていきましょう。

個人事業者の「たんす預金」で起きる銀行融資3つの問題

《問題1》粉飾決算を疑われる

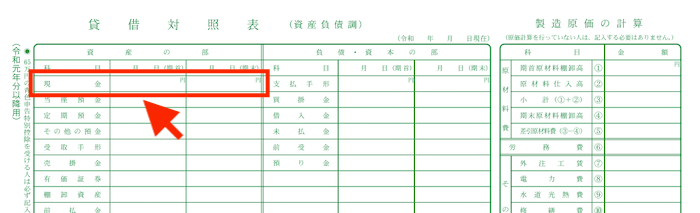

個人事業者が「現金」をどれくらいもっているのか? 銀行は「決算書」から確認をしています。具体的には、青色申告決算書の4ページめ、「貸借対照表」の左上です ↓

この「現金」の金額が大きいときに(100万円単位とか)、銀行が考えることのひとつとして「粉飾決算」が挙げられます。

つまり。ほんとうはそんなにたくさんの現金なんてあるはずがなくて、なにかしらの経費の支払いに使っている。けれども、その経費を帳簿に載せると利益が少なくなりすぎてしまう…

すると、銀行からの融資が受けにくくなるので、帳簿に載せないようにしているのではないか? 利益を水増し(粉飾)しているのではないか? と、銀行は考えているのです。事実、そのような個人事業者もいます。

ちなみに、経費を帳簿に載せないようにするとは。次のような「仕訳」をしない、ということです ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 |

| 経費(消耗品費など) | ××× | 現金 | ××× |

し、しわけ… と腰が引けるかもしれませんが。それほど難しいハナシではありません。

上の仕訳を「しない」ことによって、まず「経費の支払い」がなくなりますよね(仕訳の左側)。よって、その分だけ利益を水増しすることができます。

そして、「現金の支払い」もなくなります(仕訳の右側)。よって、その分だけ、実際よりも現金の残高が増えることになります。以上が、現金を利用した粉飾のテクニックです。

銀行もこのような粉飾のテクニックは熟知していますので。現金の残高が大きい決算書を見た銀行は、粉飾決算を警戒するのです。粉飾をしているような相手に、おカネを貸したがらないのは言うまでもありません。

電子マネーやスマホ決済なども含めて、いまどき「現金」をそんなに使うのか? そんなに「現金」を手元に置くものなのか? とフツーは考えます。一般的には無いものがあるというのは、あらぬ疑いを招くことを覚えておきましょう。

《問題2》おカネないの?を疑われる

いましがた、現金の残高が多いと粉飾決算を疑われる、という話をしました。

だったら決算書上の現金を減らせばいい、と思われるかもしれません。つまり、次のような仕訳をする、ということです(また仕訳… ですがご容赦を) ↓

| 借方・勘定科目 | 借方・金額 | 貸方・勘定科目 | 貸方・金額 |

| 事業主貸 | ××× | 現金 | ××× |

これによって、決算書の現金残高を減らすことができます。仕訳の意味合いとしては、「事業用の現金」を「プライベート用の現金」にしましたよ、といった感じです。生活費その他プライベートで、事業用の現金を使う場合にはこのような仕訳をします。

ところが、またしても問題が起きます。「粉飾」の疑いではなく、こんどは「おカネないの?」を疑われるのです。

銀行は融資をするときには、「おカネがあるかどうか?」を見ています。おカネが無いから借りるんじゃないか! と思われるかもですが。それは借りる側の理屈でしかありません。

貸す側としては、おカネがあるほうが安心です。おカネがあれば返済が滞る可能性が少ない、と考えられるからですね。ゆえに、現金なり預金なりの「おカネ」があるほうが融資は受けやすい。

とくに、設備投資をするために融資を受けるときには、「一定の自己資金」があるかないかで融資の受けやすさが変わります。

たとえば、飲食店が2店舗めを出店するときなど。保証金や店舗設備などにおカネがかかりますので、銀行からの融資を考えたいところです。そのときに、一定の自己資金(総支払額に対しておおむね2〜3割ていど)があるとスムーズに融資が受けられます。

このとき。さきほどプライベート用にした現金をもって「これが自己資金です!」と言えるのか? と言えば、言えません。たとえ、その現金を銀行の目の前に持参して見せたとしても言えません。

なぜなら、その現金は「あした誰かに返さなければいけないおカネ」かもしれないからです。いまだけ誰かからちょっと借りてきただけの現金かもしれないからです。

結果として、自己資金とは見られず、融資が受けにくくなってしまう可能性があります。

したがって、現金は「自己資金であることを証明するのが難しい」ということを覚えておきましょう。そう考えると、前述したような「仕訳」で解決する問題ではありません。

[ad1]《問題3》見せ金を疑われる

ここまでの話を振り返ると。まず、決算書の現金の残高が大きいのはダメ。粉飾決算を疑われるから、というお話をしました。

そして、プライベート用の現金として決算書の現金の残高を減らすのもダメ。おカネないの? を疑われるから、というお話をしました。

じゃあ、いったいどうしたらいいのか。そうだ! 銀行に預け入れればいい。と思われることでしょう。けれども、それは半分正解で、半分不正解です。

どういうことかと言うと。手元の現金を銀行に預け入れたからと言って、やはりそれが「自己資金(じぶんのおカネ)」かどうかはわからない。そういうことです。

どこかからちょっと借りてきて、銀行に預け入れる。一時的におカネがあるように見せて、見せ終わったらすぐに返す。このような、一時的に見せるおカネを「見せ金(みせがね)」などと呼びます。

だから銀行は見せ金も警戒をするのです。

銀行は、自己資金の確認をするときには必ず、「それがどういう経緯で増えたのか?」を確認しています。通帳を見たときに、ある日突然ポンっと増えたおカネについては、必ず経緯を確認するのが銀行です。

そのときに「手元の現金を預け入れました」というのでは説明にならない。というか、証明ができない。繰り返しになりますが、その現金はあした誰かに返さなければいけないおカネかもしれないからです。

それでも銀行が融資をすれば、貸したおカネが誰かへの返済に使われてしまうかもしれません。それでは困るので、銀行はおカネを貸さない・貸しにくい… ということになります。

では、どうするか?

銀行に現金を預け入れたのち、時間がたつのを待つことです。おカネが預け入れられたまま、時間がたてばたつほど、「だれかに返さなくてもいいおカネ」だとの証明になります。時の経過が、自己資金であることを証明してくれる。

したがって、たんす預金があるのであれば、できるだけ早く銀行に預け入れることです。手元に現金をたくさん置いている、というのであれば検討してみましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

いわゆる「現金商売」をしている個人事業者が、多額の現金を「たんす預金」にしているケースがあります。

その場合には、銀行から融資を受けるときに問題が起きる可能性があることを理解しておきましょう。なるべく早めに預金として預け入れるのが、いちばんの解決策になります。

- 粉飾決算を疑われる

- おカネないの?を疑われる

- 見せ金を疑われる