ひとくちに「借入金」と言っても、実は、いろいろあります。

というわけで、いろいろある借入金を決算書のどこに表示するか? についてお話していきます。

借入金にもいろいろあるから悩ましい。

会社・個人事業者の経理に登場する「借入金」について。決算書のどこに表示すればよいのか? と迷ってしまうこともあるでしょう。

ひとくちに「借入金」と言っても、実は、いろいろあるからです。一律に、「借入金は〇〇に表示する」と済ませることができない。だから、迷ってしまう。

というわけで。いろいろある借入金について、決算書のどこに表示するか? をお話していきます。お話の内容は次のとおりです↓

- 借入金の決算書表示【会社編】

- 借入金の決算書表示【個人事業者編】

- 利息の決算書表示【会社編】

- 利息の決算書表示【個人事業者編】

それでは、このあと順番に見ていきましょう。

借入金の決算書表示【会社編】

借入金を決算書のどこに表示するか、について。まずは「会社編」からお話をしていきます(個人事業者のかたは、このあとの「個人事業者編」をご覧ください)。

冒頭、「借入金にもいろいろある」と言いました。いろいろとは、具体的には次の4つです↓

- 短期借入金

- 長期借入金

- 1年以内返済長期借入金

- 役員借入金

それでは、これら4つの借入金について、順番に説明をしていきます。

短期借入金

短期借入金とは。決算日から見て、完済日が1年以内の借入金です。

具体的には、納税資金の融資や、賞与資金の融資を受けるようなケースになります。これらの融資は、返済期間が「短期」の融資であり、「完済日が融資日から半年後」などがほとんどです。

結果として、決算日現在で借りている納税資金や賞与資金については、「短期借入金」に該当することになります。

また、運転資金(仕入代金や経費を支払うおカネ)の融資のなかにも、返済期間が「短期」の融資があります。「完済日が融資日から半年後、あるいは1年後」といった融資です。

完済日を迎えると、そのときの状況に応じて、あらためて運転資金を短期で借り入れる。このような融資のことを、「短期継続融資」と呼びます。

短期継続融資もまた、決算日現在から見れば、完済日が1年以内です。よって、「短期借入金」に該当します。

では、以上のような「短期借入金」を、決算書のどこに表示するのか?

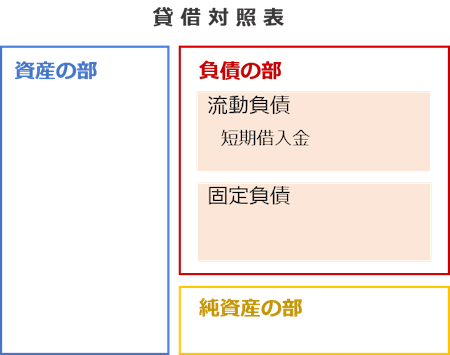

貸借対照表の「負債の部」のうち、「流動負債」のなかに、「短期借入金」の勘定科目で表示します。これを図解すると、次のとおりです↓

長期借入金

長期借入金とは、決算日から見て、完済日が1年を超える借入金です。

具体的には、設備資金(設備投資に支払うおカネ)を、銀行から「毎月分割返済の融資」を受けるようなケースになります。これらの融資は、返済期間が「長期」の融資であり、「完済日が融資日から数年後」です。

結果として、決算日現在で借りている設備資金については、「長期借入金」に該当することになります。

また、運転資金(仕入代金や経費を支払うおカネ)の融資のなかにも、毎月分割返済で「完済日が数年後」というものがあります。

このような融資もまた、決算日現在から見れば、完済日が1年を超える借入金です。よって、「長期借入金」に該当します。

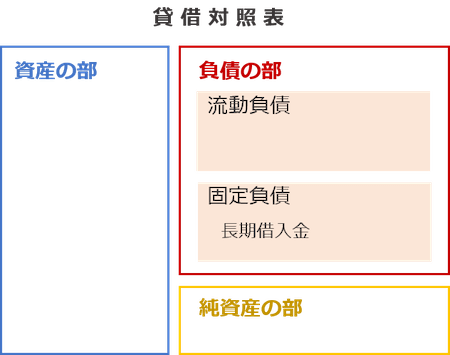

では、以上のような「長期借入金」を、決算書のどこに表示するのか?

貸借対照表の「負債の部」のうち、「固定負債」のなかに、「長期借入金」の勘定科目で表示します。これを図解すると、次のとおりです↓

1年以内返済長期借入金

1年以内返済長期借入金とは、長期借入金のうち、決算日から見て返済日が1年以内の金額です。

「そんな事言われても、よくわからん…」と思われるかもしれませんが。長期借入金は、「長期借入金」と「1年以内返済長期借入金」とに区分して表示しなければいけない、ということです。

さきほど見たとおり、長期借入金全体で見れば、完済日は決算日から1年を超えるので「長期」になります。

けれども、そのなかには「決算日から1年以内に返済する金額」もあるはずだよね。だったら、1年以内の分は、そのほかの短期借入金と同じように「流動負債」にすべきだよね。と、考えるのです。

確認のために、「例」を挙げておきます↓

- 融資金額 600万円

- 返済額は毎月 10万円、返済期間 60ヶ月の分割払い

- 決算日現在 10ヶ月経過(10回返済すみ・残りの返済は 50回)

上記のケースで、決算書に掲載される「1年以内返済長期借入金」と「長期借入金」は、それぞれいくらになるのか? 答えは次のとおりです↓

- 1年以内返済長期借入金 … 毎月返済額 10万円 × 12ヶ月 = 120万円

- 長期借入金 … 融資金額 600万円 −決算日現在返済すみ 100万円(※)− 1年以内返済長期借入金 120万円 = 380万円

- ※ 決算日現在返済すみ … 毎月返済額 10万円 × 返済すみ回数 10回

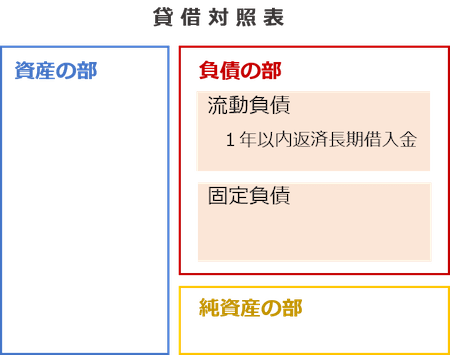

では、以上をふまえて、「1年以内返済長期借入金」を、決算書のどこに表示するのか?

貸借対照表の「負債の部」のうち、「流動負債」のなかに、「1年以内返済長期借入金」の勘定科目で表示します。これを図解すると、次のとおりです↓

役員借入金

役員借入金とは、社長そのほかの役員からの借入金です。

これまで見てきた借入金は、「銀行」からの借入金を前提にしていました。それとは別に、会社が「社長そのほかの役員」から借入をした場合のお話になります。

実際、会社はおカネが足りなくなると、社長が「個人のおカネ」を会社に貸す、というのはよくあることです。

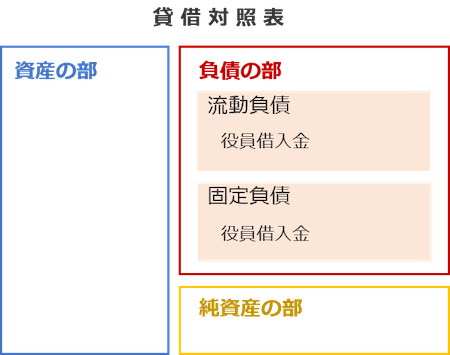

では、その「役員借入金」を、決算書のどこに表示するのか?

実は、2通りあります。ケースに応じて、表示が異なりますので確認をしていきましょう。

まずは、「決算日から1年以内に返済する」と明確に決めているケースから。この場合には、貸借対照表の「負債の部」のうち、「流動負債」のなかに、「役員借入金」の勘定科目で表示します。

それからもうひとつ、「決算日から1年以内に返済する」ことが明確でないケース。つまり、「会社が返済できるときに返済してもらえばいいや」というケース。

この場合には、貸借対照表の「負債の部」のうち、「固定負債」のなかに、「役員借入金」の勘定科目で表示します。

というように、ケースに応じて、「流動負債」または「固定負債」のいずれかに区分する。このあたりは、「決算日から返済日が1年以内か」で区分した、短期借入金と長期借入金に通ずる考え方です。

図解すると、次のとおりになります↓

借入金の表示から考えるべきだいじなこと

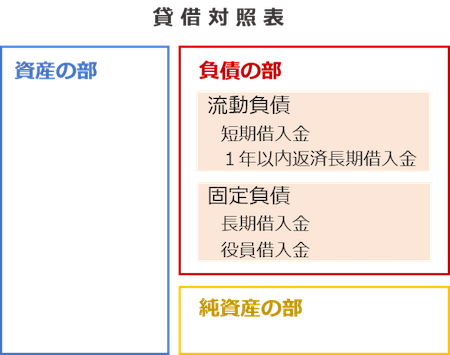

借入金には4つの種類がありました。短期借入金、長期借入金、1年以内返済長期借入金、役員借入金の4つです。

これらは、それぞれ「流動負債」もしくは「固定負債」のいずれかに区分されます。あらためて図解をすると、次のとおりです↓

役員借入金については、「あるとき払いの催促なし(1年以内の返済が明確でない)」であることが多いので、図解上では「固定負債」としました。

そのうえで、図解を見てみると。「流動負債」には、「短期借入金」と「1年以内返済長期借入金」とが掲載されています。

流動負債に掲載される借入金とは、言い換えると、「決算日から1年以内に返済しなければいけない借入金」です。

したがって。向こう1年のあいだに「流動負債の借入金」の金額分だけ、おカネが出ていくんだ。ということを押さえておきましょう。

それだけの金額が、決算書の「現金預金」に掲載されていれば安心もできますが。不足しているのであれば、これから「おカネの算段」をしなければなりません。

会社が、おカネの算段の必要性に気づくためには、「決算日から1年以内に返済しなければいけない借入金」を知る必要があります。そのためにも、きちんと借入金を区分するようにしましょう。

借入金の決算書表示【個人事業者編】

借入金を決算書のどこに表示するか、について。ここでは【個人事業者編】をお話していきます(会社の場合には、前述の【会社編】をご覧ください)。

結論はシンプルです。借入金は、貸借対照表の「負債の部」のなか、「借入金」として表示します。

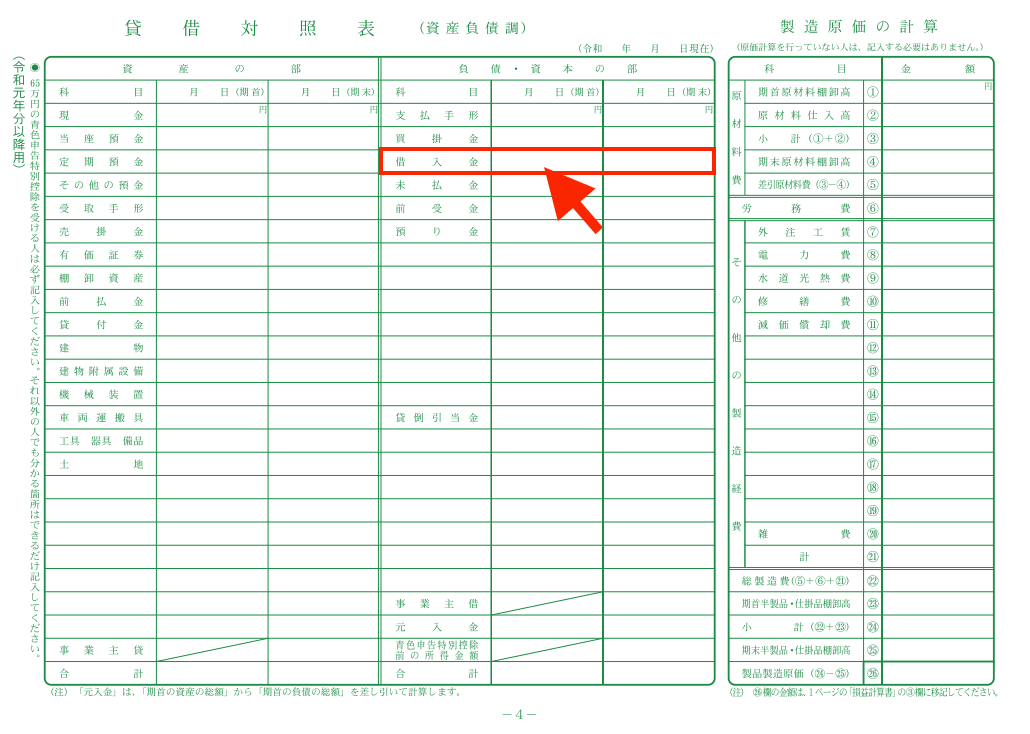

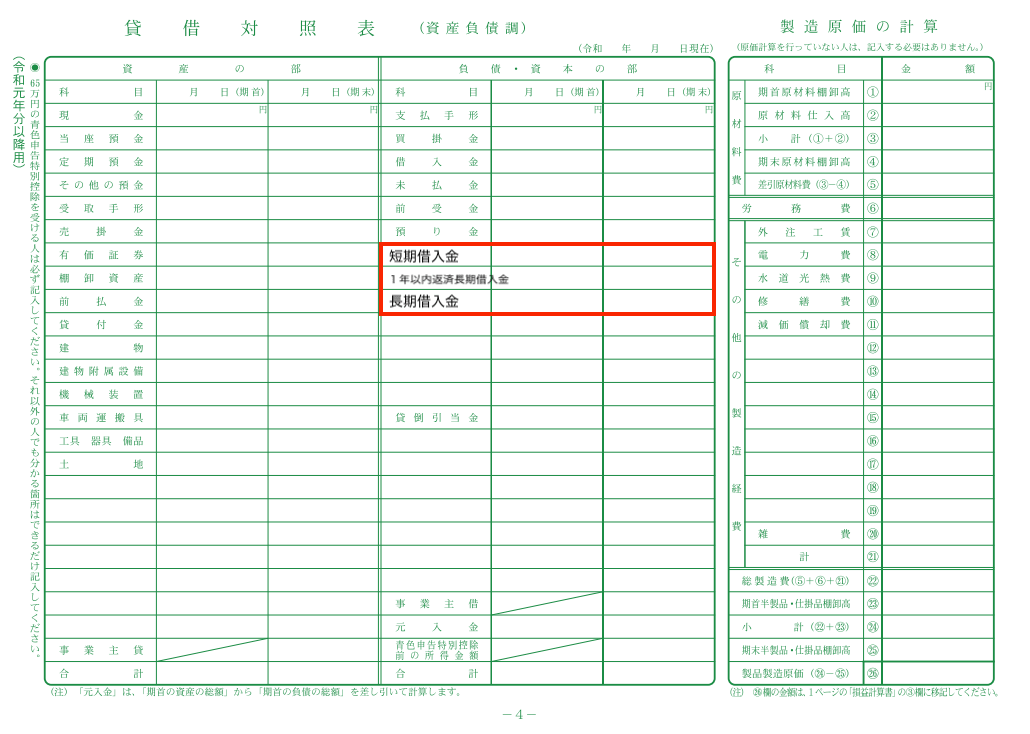

確定申告のときに税務署へ提出する「青色申告決算書(4ページめ)」で示すと、次のとおりです↓

上記のとおり、青色申告決算書には「借入金」という勘定科目が、もともと用意されています。なので、その「借入金」を使えばよいでしょう。

けれども。冒頭、「借入金にもいろいろある」と言いました。だから、ほんとうは、いろいろある借入金それぞれに応じて、区分して表示をすべきです。

ただ、個人事業者の場合には区分のための事務負担を求めるものでもないので。税務署的には、シンプルに「借入金」でいいよね。という感じです。

とはいえ、借入金を区分する・区分して表示することで、個人事業者自身が得られる情報というものもあります。その情報から、考えるべきだいじなこともあります。

ご興味あれば、前述の【会社編】をご覧ください。個人事業者でも、【会社編】のとおりに区分してもOKです。

その場合には、青色申告決算書の「空欄」を利用しましょう。もともと用意されている「借入金」という勘定科目は使わずに、【会社編】で説明する勘定科目を空欄に記載していきます↓

個人事業者のかたが【会社編】を参考にする場合、ひとつ注意点があります。それは「役員借入金」についてです。

会社に対して、社長が個人のおカネを貸したときには、「役員借入金」という勘定科目が使われます。

いっぽうで、個人事業者が、個人のおカネを事業のために貸したとき(プライベートの預金口座から、仕事用の預金口座におカネを移したときなど)には、「事業主借」という勘定科目になります。

事業主借については、こちらの記事もどうぞ↓

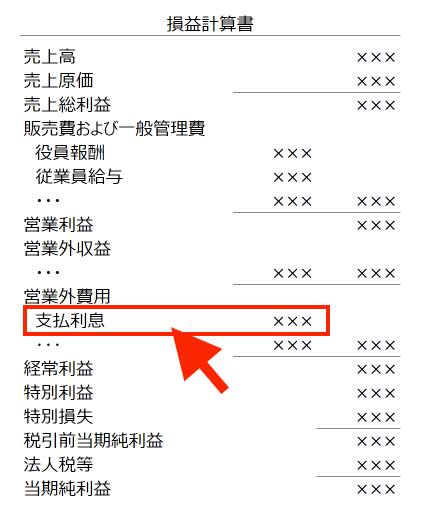

利息の決算書表示【会社編】

借入金の決算書表示に関係するものとして、「利息」の決算書表示についても触れておきます。

と言っても、借入金の表示ほどに複雑なことはありません(個人事業者のかたは、後述の【個人事業者編】をご覧ください)。

結論は、損益計算書の「営業外費用」に、「支払利息」の勘定科目で表示する。以上。これを図解すると、次のとおりです↓

ここでひとつ、確認をしておくべきことがあります。それは、「借入金返済(の金額)」は、損益計算書にはあらわれない、ということです。

ときおり、「借入金の返済は経費にならないのか?」との疑問を見聞きします。

もし経費になるのであれば、損益計算書のなかに、費用として「借入金返済」と表示されれるはずです。けれども、損益計算書には「借入金返済」の表示はありません。

借入金返済は、経費にはならないからです。

借入金の返済は、借りたものをただ返すだけ。「借入」と「返済」とは、行って来いの関係にあります。

なので、借入したときには収入にならないし(損益計算書に掲載されない)、返済をしたときには費用にならない(損益計算書に掲載されない)。ということは、覚えておきましょう。

利息の決算書表示【個人事業者編】

借入金の決算書表示に関係するものとして、「利息」の決算書表示についても触れておきます(会社の場合は、前述の【会社編】をご覧ください)。

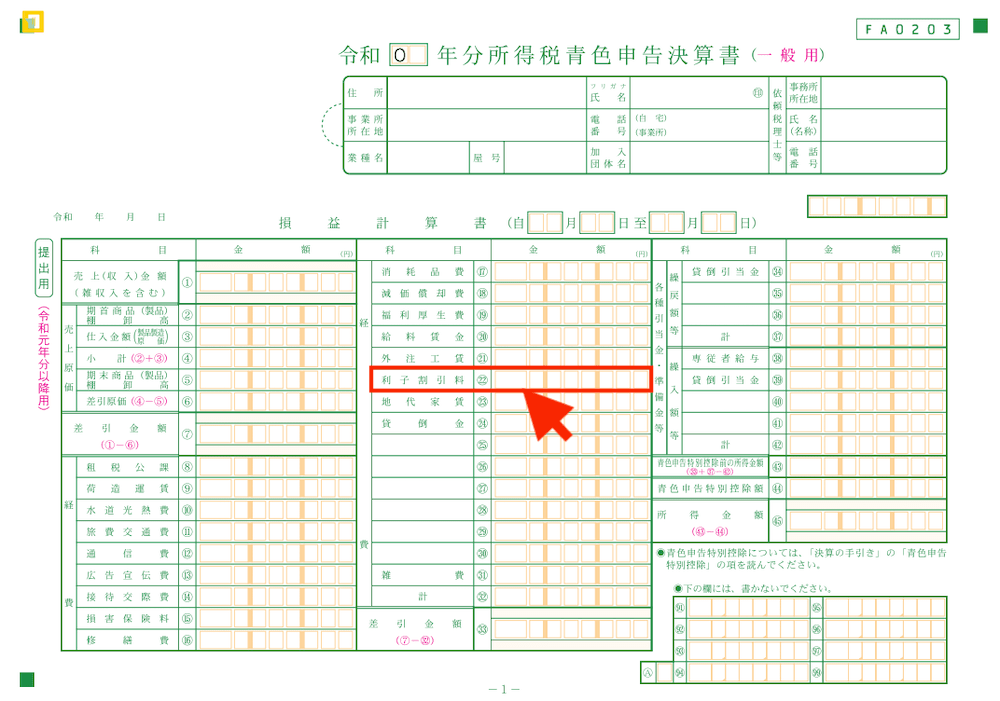

結論はシンプル、青色申告決算書(1ページめ)の損益計算書に、「利子割引料」の勘定科目で表示する。以上。これを図解すると、次のとおりです↓

「利子割引料」も、「借入金」と同じく、もともと用意されている勘定科目になります。そのまま、「利子割引料」の勘定科目を利用しましょう。

割引料ってなんだ? と思われるかもですが。これは、手形取引をしている場合に、受け取った手形(受取手形)を期日前に銀行で割り引いてもらう際に支払う「割引料」になります。

借入金の利息(利子)と、割引料をあわせて、ひとつの勘定科目「利子割引料」になっているわけです。

ところで。

ここでひとつ、確認をしておくべきことがあります。それは、「借入金返済(の金額)」は、損益計算書にはあらわれない、ということです。

ときおり、「借入金の返済は経費にならないのか?」との疑問を見聞きします。

もし経費になるのであれば、損益計算書のなかに、費用として「借入金返済」と表示されれるはずです。けれども、損益計算書には「借入金返済」の表示はありません。

借入金返済は、経費にはならないからです。

借入金の返済は、借りたものをただ返すだけ。「借入」と「返済」とは、行って来いの関係にあります。

なので、借入したときには収入にならないし(損益計算書に掲載されない)、返済をしたときには費用にならない(損益計算書に掲載されない)。ということは、覚えておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

ひとくちに「借入金」と言っても、実は、いろいろあります。だから、決算書のどこに表示すればよいのか? と、迷ってしまうこともあるでしょう。

というわけで。まずは、いろいろある借入金の「種類」を理解すること。そのうえで、それぞれのを借入金を、決算書のどこに表示するかを押さえていきましょう。