銀行から借入をするたびに資金繰りが厳しくなる… 原因は、借入の「金額」が増えたからだ。

というのであれば、それは違います。資金繰りが厳しくなるのは、借入の「本数」が増えたからだ、というお話をしていきます。

借入をするたびに資金繰りが厳しくなる。

会社の資金繰りが厳しい… 原因は「借入が増えたからだ!」みたいなハナシを聞くことがあります。つまり、借入をしている金額が増えたから、返済する金額も増えたから資金繰りが厳しいんだ、と。

なるほどたしかに、もっともらしいハナシではあります。けれども、「借入をしている金額が増えたから返済する金額も増える」というのは少々乱暴です。

借入が増えたからといって、必ずしも返済が増えるわけではありません。借入が増えても、返済を増やさない「借りかた」はあります。じゃあ、なぜ資金繰りは厳しくなるのか?

それは、借入の「本数」を増やしているからです。借入をするたびに「借入の本数」を増やしていると、資金繰りは悪くなります。逆に、借入の本数を減らすような「借りかた」をすると、資金繰りはラクになります。

えっ、どういうこと? と、思われるかもしれませんが。このあと、具体例をつかいながら解説をしていきます。また、実際に「借入の本数を減らす借りかた」を実行するときの注意点についても、お話をしていきます。

銀行から借入をするたびに資金繰りが厳しくなる… ということがないように。自社の「借りかた」を見直す機会にしていきましょう。

資金繰りが厳しくなるのは借入の本数が増えるから、の解説

借入が増えたからといって、必ずしも返済が増えるわけではない。資金繰りが厳しくなるのは、借入の本数が増えるから。という点について、具体例をつかいながら見ていきましょう。

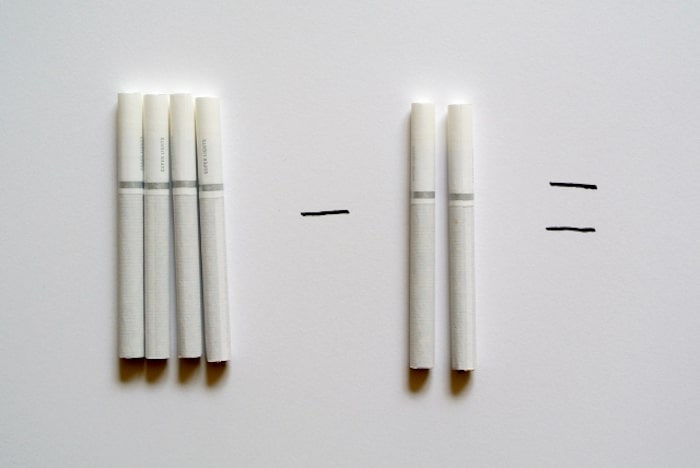

毎年、銀行から 360万円を借りている会社があったとします。借入条件は、36ヶ月分割返済。つまり、毎月 10万円ずつの返済です。この会社が、1年めに借入をしたときの状況は…↓

- 毎月返済額 10万円、借入残高 360万円

では、2年めになって、同じ条件で借入をしたときの状況は…↓

- 1年めの借入 … 毎月返済額 10万円、借入残高 240万円(12ヶ月返済済み)

- 2年めの借入 … 毎月返済額 10万円、借入残高 360万円

- 合計 … 毎月返済額 20万円、借入残高 600万円

さらに、3年めになって、同じ条件で借入をしたときの状況は…↓

- 1年めの借入 … 毎月返済額 10万円、借入残高 120万円(24ヶ月返済済み)

- 2年めの借入 … 毎月返済額 10万円、借入残高 240万円(12ヶ月返済済み)

- 3年めの借入 … 毎月返済額 10万円、借入残高 360万円

- 合計 … 毎月返済額 30万円、借入残高 720万円

というわけで。この会社が、3年めを迎えたときの「毎月返済額」は 30万円になります。これをアタマに入れつつ、ちょっと「借りかた」を変えてみたときにどうなるか? を考えてみましょう。

毎年、銀行から 360万円を借りる、という点は同じです。ただし、2年め以降に借入をするときは、「その時点の借入残高分もまとめて借り換える」ことにします。1年めに借入をしたときの状況は…↓

- 毎月返済額 10万円、借入残高 360万円

ここは、さきほどのケースと同じです。変わるのは2年めから。あらたに 360万円を借りるのとあわせて、1年めの借入残高 240万円を借り換えます。借入条件は、やはり36ヶ月分割返済です。すると、こうなりますね↓

- 毎月返済額 16.7万円、借入残高 600万円

1年めの借入残高 240万円+あらたな借入 360万円で、あわせて 600万円。これを 36ヶ月で返済するのですから、600万円 ÷ 36ヶ月で、毎月の返済額は 16.7万円になります。

では、同じように3年めを見ていきましょう。あらたに 360万円を借りるのとあわせて、2年めの借入残高 399.6万円を借り換えます。借入条件は、やはり36ヶ月分割返済です。すると、こうなりますね↓

- 毎月返済額 21.1万円、借入残高 759.6万円

2年めに借入をした 600万円について、毎月 16.7万円の返済を1年続けると、借入残高は 399.6万円になります(600万円ー16.7万円 × 12ヶ月)。

その2年めの借入残高 399.6万円+あらたな借入 360万円で、あわせて 759.6万円。これを 36ヶ月で返済するのですから、759.6万円 ÷ 36ヶ月で、毎月の返済額は 21.1万円になります。

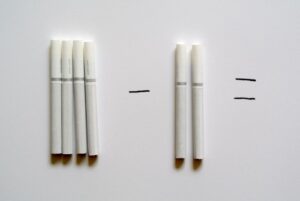

では、ここで。さいしょに見たケース(借入の本数を増やしていくケース)と、あとから見たケース(借入の本数を減らしていくケース)とを比較してみましょう↓

- 借入の本数を増やしていくケース … 毎月返済額 30万円、借入残高 720万円

- 借入の本数を減らしていくケース … 毎月返済額 21.1万円、借入残高 759.6万円

というわけで。借入の本数を増やしていくケースに比べて、借入の本数を減らしていくケース(毎年借り換えをするケース)のほうが、断然、毎月返済額が少ないことがわかります。

どちらのケースも、毎年 360万円をあらたに借りていること、36ヶ月分割返済であることは変わらないのに。借りかたが変わるだけで、毎月返済額にはこれだけの差が出るのです。

また、借入残高を見ても、2つのケースでそれほどの差があるわけではありません。したがって、同じような借入残高であったとしても、借りかたしだいで毎月返済額は変わる、資金繰りの厳しさは変わる、ということです。

この点をふまえて、借入の「本数」を減らす、借入の「本数」を増やさないようにすることを検討しましょう。

借入の本数を減らす借りかたを実行するときの注意点

資金繰りを厳しくしないためには、借入の「本数」を減らす、借入の「本数」を増やさないようにしましょう、というお話をしてきました。

では実際に、借入の本数を減らす借りかたを実行するときの注意点について、確認をしていきましょう。

【注意点1】まとめて借り換えることを依頼する

借入の本数を減らすために、既存の借入をまとめて借り換えることを、銀行に「依頼」するようにしましょう。銀行からの提案を待つのではなく、会社のほうから依頼する、ということです。

なぜなら、まとめて借り換えることは、銀行にとってデメリットになりうるから。デメリットになることを、積極的に提案したりはしませんよね。でもなぜ、借り換えることが銀行のデメリットになるのか?

さきほどの例で言えば。借り換えをせずに、あらたに借入を繰り返した場合の毎月返済額は 30万円でした。いっぽうで、借り換えを繰り返した場合の毎月返済額は 21.1万円でした。

では、銀行が貸したおカネを「早く回収できる」のはどちらでしょう? もちろん、30万円のほうですよね。逆に、まとめて借り換えると回収が遅くなってしまう。回収に時間がかかるほど、回収不能になるリスクは高まります。

したがって、早く回収したいと考えるのであれば、銀行は「借り換える」ことを好まない、ということです。借り換えたいのであれば、会社のほうから依頼をしましょう。

【注意点2】追加融資を受けるときに依頼する

借入の本数を減らすために、借り換えを銀行に依頼するのであれば。あらたに追加融資を受けるタイミングで、依頼をするのがおすすめです。

これに対して、いまあるいくつかの借入をまとめて借り換えるだけ、というのはあまりおすすめできません。なぜなら、「借り換えてしのぐしかないほど、資金繰りが厳しいのか…?」とのネガティブなイメージを銀行に与えるからです。

そういったネガティブなイメージを避けるためには、あらたに追加融資を受けるタイミングがよいでしょう。このタイミングであれば、「返済額をできるだけ抑えて、より資金繰りを安定させたい」といった理由でも、銀行が不安になることは少ないはずです。

ただし、会社の業績が悪い場合には、やはりネガティブなイメージを与えてしまいます。借り換えをするのであれば、業績が悪くなってからではなく、業績がよいときこそがベストタイミングです。

【注意点3】保証協会付き融資とプロパー融資をまとめることはできない

民間銀行の融資には、大きく分けて2つ、保証協会付き融資とプロパー融資とがあります。

保証協会付き融資とは、公的機関である信用保証協会の保証が付いた融資。会社が返済できなくなった場合には、信用保証協会が肩代わりをして銀行に返済するのが、保証協会付き融資です。

いっぽうで、プロパー融資とは。信用保証協会の保証が無い融資。会社が返済できなくなった場合には、銀行が 100%損失をこうむるのが、プロパー融資です。

そんな保証協会付き融資とプロパー融資について。プロパー融資もまとめて、保証協会付き融資で借り換えることはできません。基本的に、保証協会付き融資で借りたおカネで、プロパー融資の返済に充てること(旧債振替)は禁じられているからです。

保証協会付き融資で、プロパー融資もまとめて借り換えることはできない、と覚えておきましょう。

【注意点4】保証協会付き融資でもまとめられないことはある

いましがた、保証協会付き融資で、プロパー融資もまとめて借り換えることはできない、と言いました。では、保証協会付き融資ならすべてまとめられるか? というと、そうでもありません。

利用している保証制度によっては、借り換えによってまとまめられないこともあります。保証協会付き融資には、さまざまな制度があるので、まとめられるかどうかは保証協会に確認・相談をするようにしましょう。

ちなみに。借り換えをすることで、これまでよりも金利が高くなるということはありえます。返済額は抑えられるいっぽうで、金利が上がるデメリットにも気をつけるようにしましょう。

【注意点5】他行の借入までまとめれば嫌われる

複数の借入をまとめて借り換える際、他行の借入もまとめる場合には注意が必要です。つまり、A銀行で、B銀行の分の借入もまとめて借り換えるようなケースになります。

この場合、B銀行はじぶんのところの借入を、A銀行に奪われることになるわけですからおもしろくありません。したがって、B銀行の「怒り」を買うことも少なくありません。

怒りを買って関係性が悪くなれば、当然、以降の借入は厳しくなります。他行の借入までまとめる場合には、銀行との関係性が悪くなる。下手をすれば、取引銀行をひとつ失うことを理解しておきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行から借入をするたびに資金繰りが厳しくなる… 原因は、借入の「金額」が増えたからだ。

というのであれば、それは違います。資金繰りが厳しくなるのは、借入の「本数」が増えたからだ、というお話をしてきました。

銀行から借入をするたびに資金繰りが厳しくなる… ということがないように。借入の本数を減らす借りかたを実行するときの注意点も押さえつつ、自社の「借りかた」を見直していきましょう。