資産や負債が並ぶ「貸借対照表」は、見ていてもよくわからない… という社長は少なくないようです。

そこで、貸借対照表のなかでも「ココだけ」は確認しておくべきこととして、「資産と負債のバランス」についてお話をしていきます。

貸借対照表がわからない社長。

決算書のなかには、損益計算書と貸借対照表があります。

売上や費用、利益が並ぶ「損益計算書」にはなじみがあるけれど。資産や負債が並ぶ「貸借対照表」となると、よくわからない… という社長は少なくないようです。

そこで、貸借対照表のなかでも「ココだけ」は確認しておくべきこととして、「資産と負債のバランス」についてお話をしていきます。確認すべきことをすべてとなると、キリがありませんので。

具体的には、次のとおりです↓

- 流動資産 vs 流動負債

- 現金預金+売掛金 vs 流動負債

これらのバランスは、融資審査の際、銀行も見ているポイントでもありますから、ぜひ押さえておきましょう。そのうえで、できる限りの「改善」に向けて行動することが大切です。

貸借対照表で確認すべき「資産と負債のバランス」

流動資産 vs 流動負債

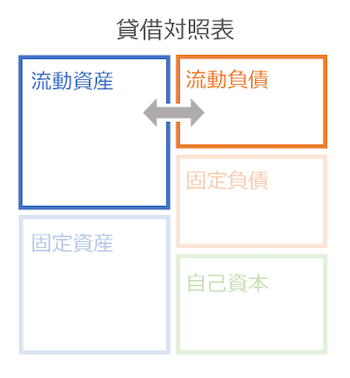

まず確認しておきたい「資産と負債のバランス」は、「流動資産」と「流動負債」のバランスです。

流動資産とは、近いうち(おおむね1年以内)におカネを受け取ることができる資産を言います。たとえば、売掛金、受取手形、たな卸資産、短期貸付金など。

加えて、おカネそのもの(現金や預金)も流動資産に含まれます。

これに対して、流動負債は、近いうち(おおむね1年以内)におカネを支払わなければいけない負債です。たとえば、買掛金、支払手形、未払金、短期借入金など。

これら、流動資産と流動負債とがどういうバランスにあるとよいか?

結論、「流動資産 > 流動負債」のバランスです。近いうちに払わなければいけない負債よりも、近いうちにおカネを受け取ることができる資産が多いほうがいいですよね。

逆は、困ります。近いうちに支払いができなくなる可能性がありますので。というわけで、望ましいバランスを、貸借対照表の図解であらわしたものがこちらです↓

ちなみに、「流動資産 ÷ 流動負債」により求められる値を「流動比率」と呼びます。「流動資産 > 流動負債」というのは、流動比率が 100%超と同じことです。

流動比率の「目安」については、諸説あります。120%以上、150%以上、200%以上など。いずれにせよ、100%超は必須であること。「流動資産 > 流動負債」が求められることを押さえておきましょう。

流動比率を改善するための方法

「流動資産 > 流動負債」のバランスを確認したところ、あまり良いバランスではない。とくに「流動資産 < 流動負債」の場合には、なんとしてでも改善をしなければいけません。

つまり、流動比率を改善する、ということです。そのための方法は、おもに3つあります。順番に確認していきましょう。

【方法1】固定資産を売却する

固定資産(建物、土地、機械、自動車、器具備品など)を売却して現金化することで、流動資産が増えます。これにより、流動比率を改善することが可能です。

会社のなかにある固定資産を見渡して、使っていないものがあれば売却を検討してみましょう。とはいえ、そもそも固定資産がほとんどない、という会社もありますから。次の方法を確認です。

【方法2】借り換え・一本化する

流動比率が悪い(流動資産と流動負債のバランスが悪い)原因のひとつとして、流動負債が多すぎるケースがあります。なかでも、多額の「1年以内返済長期借入金」が流動負債に掲載されているケースです。

これは、毎月の返済額が多すぎるということですから、返済額を「圧縮」することを検討しましょう。具体的には、「借り換え・一本化」を銀行に依頼します。

あらたに返済期間の長い融資を受けて、既存の借入を返済するのが「借り換え」です。既存の借入について、複数本を対象に借り換えするのが「一本化」です。

そのあたり、こちらの記事も参考にどうぞ↓

【方法3】利益を増やす

流動比率を改善する方法として、利益を増やすことが挙げられます。利益を増やすと自己資本が増えるので、「相対的」に流動負債の比率が小さくなるからです。

というのは、ちょっと会計的なハナシになりますので、わかりにくいところかもしれません。それはひとまず置いておき、だいじなのは、利益を増やすことが流動比率を改善するという「結論」です。

利益を増やすだなんて、あたりまえのことを… と、思われるかもしれませんが。実は、けして少なくはない社長が、出せるはずの利益を出し惜しんでいます。税金を払いたくないからです。

税金を減らすために、あえて利益を減らす。結果、流動比率が悪化する。銀行からの融資が受けにくくなる。資金繰りがさらに悪化する。社長は資金繰りで忙しく、経営に集中できなくなる。経営が悪化して、さらに資金繰りが悪くなる…

この悪循環から逃れるためには、出せる利益をきちんと出すことです。

現金預金+売掛金 vs 流動負債

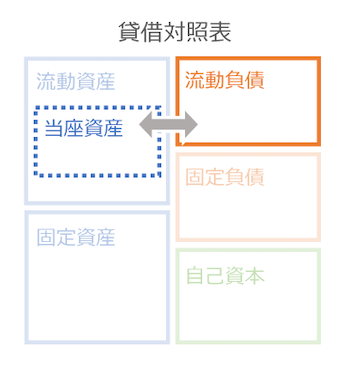

次に確認しておきたい「資産と負債のバランス」は、「現金預金+売掛金」と「流動負債」のバランスです。

このうち、「現金預金+売掛金」は、さきほど確認した「流動資産」のいちぶです。ではなぜ、わざわざ「現金預金+売掛金」を抜き出して、「流動負債」とのバランスを確認するのか?

それは、「現金預金+売掛金」が、流動資産のなかでもとりわけ、換金性が高いものだからです。現金預金は、おカネそのもの。また、売掛金は売上先が倒産しない限り、おカネになります。

いっぽうで、流動資産に含まれる棚卸資産(在庫)は、実際に売れなければおカネにはなりません。そういう意味では、現金預金や売掛金に比べると換金性が低いものです。棚卸資産は流動負債の支払いを考えると、あまりアテにはできない、ということになります。

なので、「流動資産 vs 流動負債」だけではなく、「現金預金+売掛金 vs 流動負債」も確認をしておくようにしましょう。ということになります。

では、「現金預金+売掛金」と「流動負債」は、どのようなバランスが望ましいのか? と、いえば。やはり、「現金預金+売掛金 > 流動負債」です。図解にすると、次のとおりになります↓

図解のなかにある「当座資産」が、「現金預金+売掛金」です。これを受けて、「当座資産 ÷ 流動負債」により求められる値を「当座比率」と呼びます。

当座比率の目安も諸説あって、90%以上、100%以上、120%以上など。「資産と負債のバランス」という点では、100%超が安心だと言えるでしょう。つまり、「現金預金+売掛金 > 流動負債」の状態です。

当座比率を改善するための方法

「現金預金+売掛金 > 流動負債」のバランスを確認したところ、あまり良いバランスではない。とくに「現金預金+売掛金 < 流動負債」の場合には、改善をはかりたいとことです。

つまり、当座比率の改善をはかる。そのための方法は、おもに3つあります。順番に確認していきましょう。

【方法1】固定資産を売却する

これは、さきほど流動比率で確認をしたのと同じことです。

【方法2】在庫を減らす

在庫(棚卸資産)を持つ事業であれば、在庫を減らすことで、当座比率を改善することができます。つまり、在庫を「現金化する」ということです。

ふだんから在庫をできるだけ減らすのはもちろん、不良在庫があれば思い切って処分する方法もあります。不良在庫ですから、安価での売却であっても、現金預金は増えるからです(ただし、流動比率は下がります)。

また、ふだんの在庫を減らすことができれば、在庫管理コスト(人件費、賃料、保険料など)が減りますから、支出が減って現金預金が増える。当座比率が改善する、という面もあります。

【方法3】粗利益率を上げる

粗利益率(売上総利益率)を上げると、当座比率も上がります。なぜなら、売掛金に対して、買掛金(流動負債)の額が減るからです。それができれば苦労はしない、と思われるかもしれませんが。

商品・サービスの売値を据え置いている(消費税率が上がったときにも)。長いあいだ、仕入価格の見直しをしたことがない、という会社は意外とあります。

だとしたら、商品・サービスの値上げを検討してみましょう。仕入先の相見積もりをしてみましょう。すぐにでも粗利益率を上げられることはあるものです。

その貸借対照表はアテにできるのか?

ここまで、資産と負債のバランスについて確認をしてきました。ここで、注意点があります。そもそも、自社の貸借対照表はアテにできるのかどうか? です。

もしも、貸借対照表が「不正確」だとすれば、その数字を見て、資産と負債のバランスを考えることに意味はなくなってしまいます。では、不正確な貸借対照表とは?

実態を反映していない貸借対照表です。たとえば、回収できない売掛金がある。売ることができない不良資産がある。回収できない貸付金がある。計上しなければいけない流動負債が計上されていない、など。

そのあたり、銀行は貸借対照表を実態にあわせたうえで、資産と負債のバランスを見ています。にもかかわらず、会社は「表面(実態ではなく)」の数字を見ていたのでは、融資が受けにくく感じるのも当然です。

資産と負債のバランスを確認する前に、まずは、貸借対照表の正確性を確認しましょう。

まとめ

資産や負債が並ぶ「貸借対照表」は、見ていてもよくわからない… という社長は少なくないようです。

なかでも「ココだけ」は確認しておくべきこととして、「資産と負債のバランス」について押さえておきましょう。そのうえで、できる限りの「改善」に向けて行動することが大切です。

- 流動資産 vs 流動負債

- 現金預金+売掛金 vs 流動負債