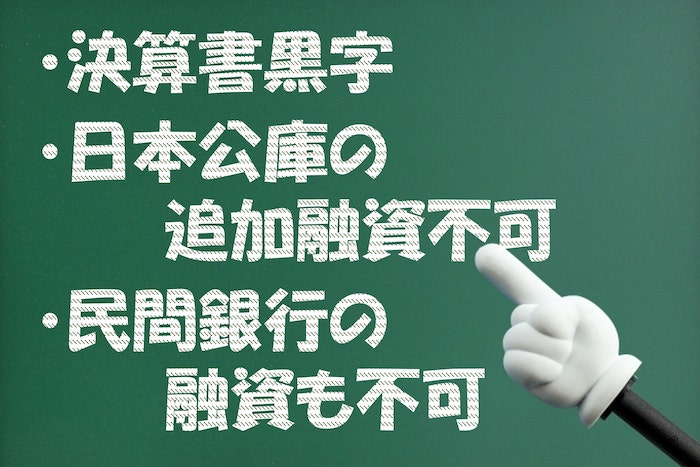

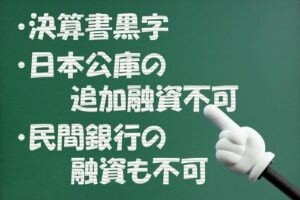

決算書はじゅうぶんに黒字。ところが、日本政策金融公庫には追加の融資を断られ、民間銀行からも融資を断られてしまう。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から汎用性・再現性が高い要素を抜き出してお話ししていきます。

じぶんがこの会社の社長だったらどうするか?

実際の事例から学ぶ銀行融資・銀行対応、今回は…

決算書はじゅうぶんに黒字の会社がありました。ところが、日本政策金融公庫には追加の融資を断られ、民間銀行からも融資を断られ。銀行から融資を受けられずにいる会社です。

なお、この会社の年間売上高は2億円。税引前利益は2,000万円。創業から3年、売上・利益は増加し続けています。現在の借入状況は、日本政策金融公庫から 2,000万円(運転資金)、民間銀行から 1,000万円(信用保証協会の保証付き融資)、合計 3,000万円です。

一見すると、順調そうな会社であり、まだ融資も受けられそうなものなのですが。なぜ、追加で融資を受けられないのか? どうしたら融資を受けられるようになるのか?

まずは、じぶんがこの会社の社長だったらどうするか。対応をイメージをしてみたうえで、このあとのお話を確認していただければと思います。それでは、いってみましょう。

決算書黒字・日本公庫の追加融資不可・民間銀行からの融資も不可→銀行融資を受けるには?

決算書はじゅうぶんに黒字。ところが、日本政策金融公庫には追加の融資を断られ、民間銀行からも融資を断られてしまった… という会社の事例があります。

この事例から、汎用性・再現性が高い要素を抜き出したのがこちらです↓

- 日本公庫ばかりではダメ

- 保証付き融資ばかりでもダメ

- 商売の内容を伝える

それではこのあと、順番に見ていきましょう。

日本公庫ばかりではダメ

冒頭でもふれたとおり、事例の会社の年間売上高は2億円、税引前利益は2,000万円。ちなみに、粉飾(利益の水増し)はいっさいありません。

そのうえで、日本政策金融公庫(以下、日本公庫)からの借入は 2,000万円。会社の規模・状況から見たら、「もっと借りられるはずだ」というのが、社長の見立てでした。

また、「日本公庫は、民間銀行よりも借りやすいと聞いている」とも社長は考えています。

ところが、そこには勘違いがあります。結論として、日本公庫は、民間銀行よりも多くの融資をすることを好みません。実際、事例の会社では、すでに日本公庫の融資が多い状況にあります。

ではなぜ、日本公庫は、民間銀行よりも多くの融資をしたがらないのか?

それは、日本公庫の役割が「民間銀行の補完」だからです。つまり、「民間銀行が融資をしづらいところ」に融資をするのが、公的金融機関である日本公庫の役割になります。

「民間銀行が融資をしづらいところ」とは、たとえば、創業したばかりの会社や赤字の会社など。これらの会社は、返済できなくなる可能性が高く、民間銀行は融資を躊躇するところです。

そこで、日本公庫が積極的に融資をすることで、中小企業の資金調達を支援することになります。

が、民間銀行が融資をできるような会社、融資をできるような場面にもかかわらず、日本公庫がどんどん融資をしようとしたらどうなるでしょうか?

民業圧迫だ! とのそしりを免れることができません。したがって、日本公庫は民間銀行の融資を取り上げるようなおカネの貸しかたはしない、してはいけない、ということになるわけです。

事例の会社では、日本公庫の融資が民間銀行の融資をすでに上回っています。さらに、事例の会社は、じゅうぶんに民間の銀行から融資を受けられる規模・利益の状態にあります。

日本公庫としては、いまの時点では、これ以上の追加融資はしにくいことがわかるでしょう。

このように、日本公庫からばかり融資を受けていると、「借入余力」があったとしても、日本公庫からの融資をじゅうぶんに引き出すことができなくなってしまいます。

民間銀行からも、バランスよく融資を受けることが大切です。

保証付き融資ばかりでもダメ

というわけで、「日本公庫ばかりではダメだ」というお話をしました。この話を、事例の会社の社長にしたところ、「なるほど、なるほど」となり、まずは民間銀行から融資を受けることになりました。

ここで、注意点があります。民間銀行からの融資は、「信用保証協会の保証付き融資ばかり」でもダメだ、ということです。つまり、いくら民間銀行からの融資があったとしても、それが保証付き融資ばかりなら、日本公庫はやっぱり融資をしにくくなります。

でもなぜ、保証付き融資ばかりだと、日本公庫は融資がしにくいのか? それは、保証付き融資だと、民間銀行が融資をしているとは言えないからです。

そもそも民間銀行からの融資には大きく2つ、保証付き融資とプロパー融資とがあります。このうち、保証付き融資は、会社が返済できなくなったときには信用保証協会が肩代わりする融資です。

そう考えると、実質的におカネを貸しているのは、民間銀行ではなく、信用保証協会ではないのか? との見方になるわけです。そこで、日本公庫から融資を引き出すには、プロパー融資も必要になります。

プロパー融資とは、信用保証協会の保証がない融資。会社が返済できなくなったときには、おカネを貸した銀行が 100%損をかぶります。

では、銀行はどちらの融資が貸しやすいかと言えば。当然、保証付き融資です。言うまでもなく、銀行にとってリスクが小さい融資だから。よって、黙っていると保証付き融資が多くなってしまいます。

ですから、プロパー融資を受けたいのであれば、会社のほうから銀行に依頼をすることが大切です。

そうは言っても、銀行はリスクを嫌いますから。保証付き融資でリスクを軽減してもらいつつ、あわせてプロパー融資を出してもらう。実績をつくりながら、プロパー融資の金額を増やしていくのがセオリーです。

というわけで、事例の会社では先々を見すえて、保証付き融資とあわせて、プロパー融資を銀行に依頼することとしました。とはいえ、銀行はリスクを嫌います。とくに、はじめてのプロパー融資は警戒します。

そこで、おすすめなのが納税資金のプロパー融資です。納税資金は、黒字が出たことによる法人税を支払うためのおカネになります。納税は、会社の業績がよいことの証であり、おカネの使いみちもはっきりしている、さらには返済期間が短いことから(原則6ヶ月)、銀行としても貸しやすい融資です。

ゆえに、はじめてのプロパー融資でも、比較的応じてもらいやすいのが納税資金の融資になります。結果として、事例の会社では、納税資金をプロパー融資で借りることができました。

いちどプロパー融資の実績ができると、次のプロパー融資は、より金額を大きく・より返済期間を長く、と件手負してもらいやすくなります。

商売の内容を伝える

プロパー融資を受ける以前に、事例の会社にはひとつ問題がありました。民間銀行から追加で融資を受けようとしたところ、保証付き融資にもかかわらず、追加の融資を断られていたのです。

保証付き融資にも限度額がありますから、限度を超えてまで借りることはできません。なお、限度額は、一般枠・無担保の融資で 8,000万円です。ただし、これは制度上の上限であり、実際の限度額は会社の規模や状況によって異なります。

ひとつの目安として、おおむね、年間売上高の3〜5割くらいです。この点で、事例の会社には、まだ借入余力があると言ってよいでしょう。

借入余力の面から見ても、税引前利益 2,000万円ですから、まだじゅうぶんに借りられると言える水準です。ちなみに、「理屈上」の借入余力は次のとおりになります↓

借入余力 =(税引後利益+減価償却費)× 10 ー 借入金残高

事例の会社の税引前利益は 2,000万円、仮に税引後利益が 1,400万円、減価償却費はゼロだとすると、借入余力は次のとおりです↓

借入余力 =(1,400万円+0)× 10 ー 3,000万円 = 1億1,000万円

理屈上の借入余力とはいえ、まだ借りられそうであることがわかります。にもかかわらず、追加の融資を断られたのはなぜなのか?

原因は、商売の内容が、銀行に伝わっていないことにありました。ここで言う「商売の内容」とは、ビジネスモデルであり、商流です。

事例の会社は、大きく括ればサービス業。いっぱんには、あまり融資を必要としない業種だと見られます。モノを仕入れたりしませんし、在庫を持つこともないからです。

ところが、事例の会社では、サービス提供期間が長く、売上代金の受け取りはサービス提供後。にもかかわらず、サービス提供期間中にコスト(とくに人件費)は発生します。

したがって、売上代金が入金されるまでのおカネが必要になるわけです。このあたり、サービスの内容や、おカネの流れが、銀行にはうまく伝わっていませんでした。

そこで、「商流図」です。商流図とは、その名のとおり、商売の流れ(おカネの流れもふまえて)を図にしたものになります。商流図について、くわしくはこちらの記事をどうぞ↓

商流図を銀行に提示することで、銀行は融資先の商売を理解しやすくなります。商流がわからないと、銀行は融資の必要性がわからなかったり、場合によっては、商売に対する不審感(あやしい商売?)を持つことはあるものです。

取引銀行に対しては、ぜひ、商流図を提示するようにしましょう。事例の会社でも、商流図を提示して、民間銀行から追加の融資を受けるにいたっています。

まとめ

決算書はじゅうぶんに黒字。ところが、日本政策金融公庫には追加の融資を断られ、民間銀行からも融資を断られてしまう。それでも銀行融資を受けるにはどうしたらよいか?

実際の事例から、汎用性・再現性が高い要素を押さえておきましょう。自社の銀行融資・銀行対応にも、役立てる場面があるはずです。

- 日本公庫ばかりではダメ

- 保証付き融資ばかりでもダメ

- 商売の内容を伝える