銀行から融資を受けるにあたって、「プラスの評価」の材料になりうるのが経営計画書。そこで、会社が銀行に提示する「経営計画書」に足りないとダメなものについて、お話をしていきます。

ただ提示すればいい、というわけではない。

会社が融資を受けるにあたって、銀行に提示する書類のひとつに「経営計画書」が挙げられます。

必ずしも提示が必要ではないものの、提示できれば、「プラスの評価」につながる可能性がある書類です。つまり、経営計画書の提示によって、融資が受けやすくなるかもしれない。これは、多くの社長が理解していることでもあるでしょう↓

とはいえ、ただ経営計画書を提示すればいい、というわけではありません。その内容に不足があれば、プラスの評価をしてもらうことはできず。実際、会社がつくった経営計画書を拝見すると、不足が散見されるところです。

そこで、会社が銀行に提示する「経営計画書」に足りないとダメなものについて、お話をしていきます。足りないとダメなものとは、具体的にこちらです↓

- 行動計画

- 現状分析

- 蓋然性

それではこのあと、順番に見ていきましょう。

会社が銀行に提示する「経営計画書」に足りないとダメなもの

行動計画

経営計画書というと。まっさきに、「数字」の計画を思い浮かべる人が多いようです。もちろん、それはそれで間違いではありません。経営計画書に、数字の計画は必要です。

が、数字だけではいけません。「行動」の計画も必要だ、ということを理解しておきましょう。数字が「結果」だとすれば、行動は「過程」をあらわすもの。また、数字の根拠が行動だ、ともいえます。

ただただ、売上が右肩上がりの数字計画があっても、「ほんとうに達成できるの?」と、思いますよね。銀行もまた、そのように考えます。なので、数字を達成するための行動を、計画としてまとめる必要があるわけです。

その行動計画とは、端的にいうと、「だれが・なにを・いつまでに・どれくらい、行動をするのか」になります。

このうち、「だれが」とは、行動の責任者や実行者です。「なにを」は、行動の内容や方法など。「いつまでに」は、行動を実行するタイミングや期限。「どれくらい」は、その行動の評価指標(「新商品開発」という行動であれば、試作アイテム数や採用アイテム数、目標原価率など)を設定します。

具体的な書式については、こちらの記事もどうぞ↓

これらの要素をふまえた行動計画があることによって、銀行は「数字を達成できそうか」を検証しやすくなります。逆に、行動計画がなければ検証ができません。

また、行動計画があると、会社は実際に行動がしやすくなるものです。「行動を検証」できるようにもなります。ほんとうに行動をしたのかどうか、その行動によって計画していた成果(評価指標が基準)は挙げられたのか、といった検証です。

ややもすると、数字さえ達成できればいいだろう。と、おもわれるかもですが。行動がともなった数字かどうかで、その評価も変える必要があるでしょう。

行動計画にもとづいた行動の結果としての数字であれば、再現性は高く、今後の数字計画にも信頼・期待を持てます。いっぽうで、場当たり的な行動の結果としての数字であれば、それは「たまたま」であって、今後の数字については疑問です。

銀行もまた、そのような見方をしています。ゆえに、経営計画書には「行動計画」が必要であり、その後の「検証」が必要です。経営計画書は提示しておしまいではなく、その後の進捗状況や検証結果を、銀行へ継続的に報告をするようにしましょう。

そこまでしてやっと、経営計画書は「プラスの評価」になるものと考えておくべきです。

現状分析

数字の計画に加えて、行動の計画がある経営計画書でも。実は、「現状分析」が抜けている、という経営計画書もあります。現状分析とは、文字どおり、現状がどのようになっているかの分析です。

なぜ、現状分析が必要なのか? と問われれば。そりゃあ必要だよね、ということには気づくでしょう。いうまでもなく、現状分析とは、計画の「前提」にあたるものだからです。

たとえば、「富士山にのぼる」という計画があったとしたら。「それはいいですね」で、おわりにすることはできません。おそらく、「山にのぼった経験はある?」「のぼるための装備はある?」といった「前提」が気になるはずです。

同じように、前提無しに計画を見せられても、銀行は「ほんとうに達成できるの?」と考えます。ですから、会社の現状を分析して、その現状をもとにして計画ができあがっていることを、銀行に説明できるようにしましょう。

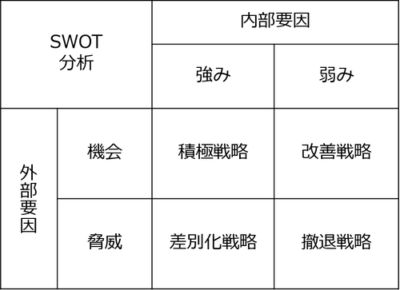

この点で、役に立つツールが「SWOT分析」になります。SWOT分析とは、自社にとっての「Strength(強み)」「Weakness(弱み)」「Opportunity(機会)」「Threat(脅威)」を分析する手法です。

このうち、「強み」と「弱み」は内部要因、「機会」と「脅威」は外部要因になります。内部と外部、それぞれの現状把握をしたうえで、自社がとるべき「戦略」を考えるという流れです。

たとえば、「強み」でもあり「機会」でもある点については、積極的に勝負する。いっぽうで、「弱み」でもあり「脅威」でもある点については、いっそ撤退するといった具合です↓

SWOT分析による「戦略」にもとづいた計画、ということであれば。計画に対する納得感をえやすくなります。逆に、そういった前提の無い計画というのは、唐突感が出るものです。

もちろん、現状分析は会社自身にとっても必要なことだと言えます。現状をよく理解しないままに計画するのと、理解したうえで計画するのとでは、計画の実現可能性にも差が出るはずだからです。

というわけで、数字や行動の計画をつくりはじめる前に、まずは現状分析からはじめましょう。

蓋然性

蓋然性(がいぜんせい)とは、聞き慣れない言葉かもしれません。経営計画書に関して言えば、「その計画が実現するかどうの度合い(≒実現可能性)」を意味します。

その蓋然性が高いほうが、銀行からの融資は受けやすくなる。ということは、理解できるはずです。ところが、意外と蓋然性が低い計画書は少なくありません。

その最たるものが、これまでの決算書と計画書の数字との「ギャップ(乖離)」です。

たとえば、ここ数年の売上高は1億円前後で推移しているところ、計画書では2億円、3億円、5億円… とドンドン増えていくような数字になっている。そこまで極端ではないにせよ、決算書と計画書の数字に違和感がある。というのが、蓋然性が足りない計画書です。

そうならないようにするためには、決算書の数字と計画書の数字とが「スムース(なめらか)」につながっていることが求められます。わかりやすいのは、折れ線グラフです。

過去数年間の決算書の数字(売上や利益)と、計画書の数字(売上や利益)を折れ線でつなげてみたときに違和感はないか? 確認をしてみましょう。もちろん、現実には違和感があるほど、売上や利益が増加することはあるかもしれません。ですが、それはそれ。

銀行に計画書を提示する段階で違和感があると、蓋然性を疑われ、プラスの評価にはなりにくくなります。実績が上振れする分には問題がありませんから、計画自体は蓋然性を重視するのがよいでしょう。言い換えると、「手堅い計画をつくる」ということです。

いやいや、目標は高くありたい。計画を実現するだけのチカラも自信もある。というのなら、銀行に提示する計画書とは別に、社内用の計画書をつくるのも1つの方法です。銀行用の計画書はハードルを低めに、社内用の計画書はハードルを高めに。

ときおり、これを逆にしてつくってしまう会社があるので気をつけましょう。なんとか融資を受けたいとの思いから、売上が右肩上がりの計画書を銀行に提示してしまう。当然、達成が難しくなりますから、銀行からの信頼も失います。すると、以降は計画書を提示しても信じてもらえなくなってしまうのもデメリットです。

繰り返しになりますが、蓋然性が足りない計画書を、銀行に提示しないようにしましょう。

まとめ

銀行から融資を受けるにあたって、「プラスの評価」の材料になりうるのが経営計画書。とはいえ、その内容に不足があれば、プラスの評価をしてもらうことはできません。

会社が銀行に提示する「経営計画書」に足りないとダメなものについて、押さえておくようにしましょう。

- 行動計画

- 現状分析

- 蓋然性