自社の借入状況を記載した「借入金一覧表」を銀行に提示することで、銀行から融資提案を受けられる可能性が高まります。その具体的な提案内容とは…? について、お話をしていきます。

銀行に借入金一覧表を提示せよ。

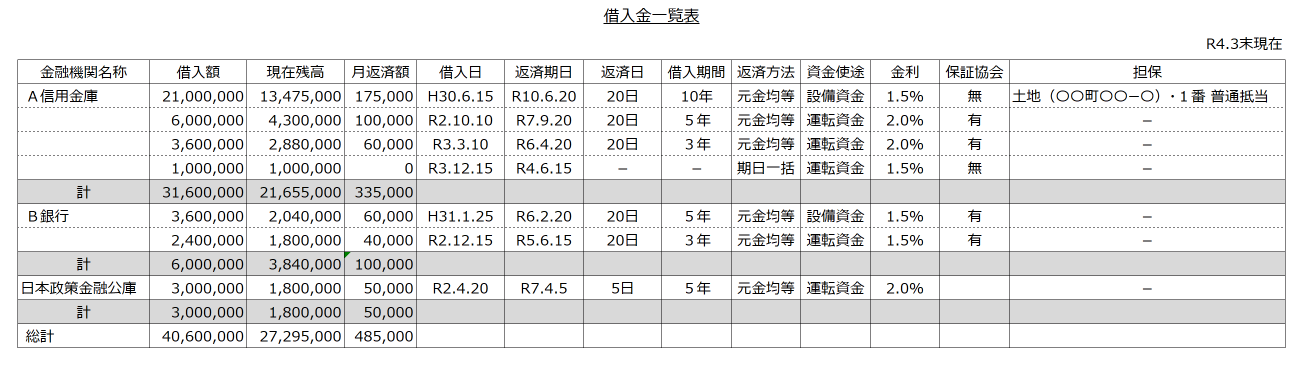

会社における銀行対応のひとつに、「借入金一覧表の提示」が挙げられます。借入金一覧表とは、その名のとおり、借入金の内容を一覧にした表です。そのイメージがこちら↓

上表のとおり、自社の借入金について「銀行別・借入口別」に、それぞれの「借入額」や「現在残高」、「融資条件(月返済額、借入日、返済期日、返済期間、返済方法、資金使途、金利、保証協会の有無、担保)」を一覧にまとめたものが借入金一覧表です。

その借入金一覧表を銀行に提示することによって、会社は、銀行のほうから融資提案を受けられる可能性が高まります。なぜなら、銀行が融資先の借入状況を把握することで、具体的な提案がしやすくなるからです。

では、実際にどのような提案が受けられるものなのか? おもなところでは、次のとおりです↓

- 返済額圧縮の提案

- より低金利の提案

- プロパー融資の提案

- 担保余力を加味した提案

- 据置期間の終了に対する提案

これらの提案について、このあと順番に確認をしていきましょう。どれも、会社にとってはメリットがある提案になるはずです。

借入金一覧表を銀行に提示することで受けられる融資提案

返済額圧縮の提案

借入の口数が増えてくると、毎月の返済額が増えていきます。すると、資金繰りが厳しくなる点に注意しなければいけません。融資を受けているはずなのに、資金繰りが厳しい… その理由のひとつが、借入の口数増加にあります↓

そこは銀行も見ればわかるので、借入金一覧表を提示することで、銀行のほうから「返済額圧縮の提案」をもらえるかもしれません。具体的には「一本化」と呼ばれるもので、「複数の借入を一本にまとめて、返済期間を延ばす」ことで、返済額の圧縮をはかります。

このとき、「他行の分もまとめて一本化」という提案もあるものです。一本化する側の銀行からしてみれば、他行の融資を奪うことができます。いっぽうで、一本化される側の銀行にとっては、融資を奪われることになるのは問題です。

よって、一本化される側の銀行とは関係性が悪くなりますので、注意しなければいけません。つまり、その銀行からは融資が受けられなくなるかもしれない、ということです。そのような事態を避けるための方法については、こちらの記事もどうぞ↓

また、一本化のほかにも「短期継続融資」の提案がありえます。短期継続融資は、いわゆる「経常運転資金」を対象にした融資です。短期(返済期日1年以内)の手形貸付、あるいは当座貸越による融資であり、会社にとっては実質的に「借りっぱなし」の状況をつくることができます。

経常運転資金分の融資については毎月分割返済している、かつ、経常運転資金の金額が大きい会社ほど、短期継続融資による資金繰り改善の効果大です。提案を待つだけではなく、借入金一覧表を提示しながら、会社のほうから銀行に相談するのもよいでしょう。

そのあたりの相談方法については、こちらの記事もどうぞ↓

より低金利の提案

銀行には、他行との「競争」があります。そのため、会社に対して「他行よりも低金利」の融資を提案することで、他行の融資を奪おうとするのはよくあることです。

ところが、他行の金利がどれくらいかがわからなければ、銀行も競争のしようがありませんから。そこで、金利を記載した借入金一覧表が役立ちます。借入金一覧表があれば、銀行は他行の金利が一目瞭然です。

とはいえ、金利情報をオープンにすると、高いほうの金利に合わせられてしまうのではないか? 足元を見られたり、足並みをそろえられてしまうのではないか? と、おもわれるかもしれません。

たしかに、それはありえます。が、決算書の内容が良い会社、将来性がある会社については、銀行に対する「交渉力」がありますから、金利が高くなることはないでしょう。

問題は、決算書の内容が悪い会社、将来性がない会社です。そういった会社の場合には、銀行に対する「交渉力」がありませんから、金利を高くされてしまう可能性は高まります。

そう考えると、日ごろから決算書の内容はよくしておくこと、加えて、将来性をアピールする材料として「経営計画書」を作成・運用しておくのがおすすめです。

プロパー融資の提案

銀行は、プロパー融資を提案することで、会社に融資を勧めることがあります。プロパー融資は、会社にとっては「良い融資条件」のひとつですから、それなら融資を受けてくれるだろうという算段です。

とはいえ、プロパー融資は銀行にとっては「リスクが大きな融資」になります。信用保証協会の保証付き融資であれば、リスクを軽減できますがそれがないので、おいそれとは提案できないのがプロパー融資です。

この点で、他行がプロパー融資をしている場合はどうでしょう? 銀行には「競争」があることは、すでに話をしたとおりです。他行がプロパー融資をしているのに、自行がしなければ、他行に融資を取られてしまうかもしれない… と、銀行は考えます。

そこで、借入金一覧表です。借入金一覧表のなかで、「プロパー融資なのか、信用保証協会の保証付き融資なのか」をわかるようにしておきましょう。そのうえで、どこかの取引銀行からプロパー融資があれば、他行からもプロパー融資の提案をもらえる可能性があります。

なお、業績がすでに悪かったり、悪化傾向にあると、当然、プロパー融資は受けにくくなるものです。したがって、業績がよいときに、借入金一覧表を提示しながら、プロパー融資の交渉をするようにしましょう。

担保余力を加味した提案

借入金一覧表には、担保の状況も記載しておくことをおすすめします。たとえば、「どこどこの土地について、抵当権を設定している」といった具合です。

それがわかれば、銀行は登記簿を見て、担保価値(評価)を検討することができます。その結果、融資金額に対して担保価値のほうが高ければ、つまり、担保余力があれば、その余力を見込んで融資を提案することが可能です。

ちなみに、抵当権には、「抵当権(普通抵当権とも呼ばれる)」と「根抵当権」とがあります。根抵当権の場合には、融資金額とは関係なく「極度額」までは、担保をとられている状態です。

こうなると、担保余力を活かすことができませんから、うかつに根抵当権を設定しないように気をつけましょう。そのあたり、くわしくはこちらの記事もどうぞ↓

なお、担保余力を提示する方法として、不動産や預金、有価証券などの一覧を提示するのもひとつの方法です。このとき、会社名義のものとは別に、社長個人名義のものも効果があります。

でも、そんなことをしたら担保に取られてしまうじゃないか? と、おもわれるかもしれませんが。担保に取ろうが取るまいが、銀行が担保余力として見ることはできます。

実際に、担保提供をお願いされたときには、イヤなら断ればすむハナシです。

据置期間の終了に対する提案

コロナ禍においては、「据置期間」がある融資を受けた会社が多くありました。返済が据え置かれているあいだはよいのですが、いざ返済がはじまれば、当然に資金繰りは厳しくなります。

そこで、銀行からあらたに融資を受けたり、既存の融資を一本化するなどの方法があるわけですが。据置期間の状況がわかれば、銀行のほうから提案を受けられる可能性があります。

よって、据置期間についても記載をしたうえで、借入金一覧表を銀行に提示するとよいでしょう。メインバンクをはじめ、親身な銀行ほど、積極的な対応をしてくれるはずです。

なかには、据置期間がいつまでなのかわかっていない、据置期間がおわるといくらの返済がはじまるのかわかっていない… という社長もいるようです。いざ実際に返済がはじまったときでは遅すぎますから、借入金一覧表で確認をできるようにしておきましょう。

まとめ

自社の借入状況を記載した「借入金一覧表」を銀行に提示することで、銀行から融資提案を受けられる可能性が高まります。その具体的な提案内容と、借入金一覧表の記載ポイントを押さえておきましょう。

結果として、会社にとってはメリットがある提案が受けやすくなるはずです。

- 返済額圧縮の提案

- より低金利の提案

- プロパー融資の提案

- 担保余力を加味した提案

- 据置期間の終了に対する提案