決算書には複数の〇〇利益が記載されています。銀行員はなかでも「営業利益」を重視する、というハナシは本当なのか? 銀行員はすべての利益が大事だと言っているぞ、みたいなお話です。

銀行員は営業利益を重視する、はウソ?

会社が銀行から融資を受けるときには、決算書を見られます。その決算書(損益計算書)には、「〇〇利益」というものが複数あるわけですが、この点で次のようなハナシがあるのはご存知でしょうか↓

ですが、実際に銀行員の方はおそらく次のように言われるものとおもいます↓

だとすれば、「営業利益を最も重視する」というハナシはウソだったのか? とおもわれるかもしれませんが、完全なるウソというわけでもありません。

たしかに、すべての利益を見ているのでしょうが、そのうえで、どの利益に「よりウエイトを置いて評価をしているか」ということになれば、営業利益であることに間違いはないでしょう。

その理由もふまえて、決算書に記載されている複数の「〇〇利益」の見方を、このあとお話ししていきます。具体的には、次の利益です↓

- 売上総利益

- 営業利益

- 経常利益

- 税引前利益

- 税引後利益

それでは、順番に確認をしていきましょう。

決算書に記載されている〇〇利益の見方

売上総利益

端的に言えば、自社の「商品力」をあらわす利益です。

原価 50円の商品を 100円で売るA社と、原価 50円の商品を 200円で売るB社があったとします。この場合、売上総利益(売上ー原価)は、A社が 50円でB社が 150円です。

お客は、価値があるから価格が高くても買うのだとすれば、B社の商品が 200円でも売れるのは商品力があるからだと言えます。

同じ原価であれば、より高く売れたほうが売上総利益は大きくなり、売上総利益の大きさは商品力をあらわしている。ちょっと雑な例ではありましたが、本質に異なるところはないはずです。

なので、過去の売上総利益と比較をしたときに増えているかどうか? というのは大事なポイントになります。

また、売上総利益率(売上総利益 ÷ 売上高)を計算することで、自社の商品力を同業他社と比較することもできるでしょう。

ちなみに、ここで言う商品力とは「物質的なモノ」に限りません。その会社が持つ、ブランド力や、販売力、物流力、アフターサービス力、開発力など、いろいろなものが含まれています。

いろいろなものが反映されての売値であり、そのうえでの売上総利益だということです。

営業利益

ここで問題の営業利益です。売上総利益から「販売費及び一般管理費」をマイナスした金額が、営業利益になります。という計算方法については、多くの社長がわかっていることでしょう。

では、その営業利益はなにをあらわしているのか? ひとことで言えば、「本業で稼ぐチカラ」です。

いやいや、そんなこと言ったら、ほかの利益だって本業で稼いだものだろう? と、おもわれるかもしれません。たしかに、そのとおりなのですが。問題は、その「純度」にあります。

このあと登場する経常利益や税引前利益、税引後利益になると、本業以外の利益や損失が混じってくることを理解しておきましょう。たとえば、「雑収入」とか「特別損失」とか。

そのため、それらの利益は、営業利益に比べると「本業による利益の純度」が下がるのです。だったら、営業利益には「よりウエイトを置こう」という話は納得ができますよね。

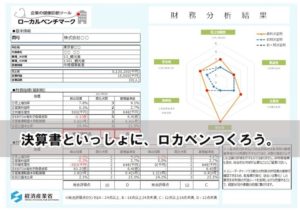

実際に、経済産業省が提供している、会社と銀行との対話におすすめのツール「ローカルベンチマーク」でも、財務分析で取り上げている6つの指標のうち半分に「営業利益」が使われています↓

そういう意味で社長は、「営業利益」に不純物が混じっていないかを確認する必要があります。

具体的には、営業利益までの計算のなかに、雑収入や特別利益、営業外収益とすべきものが混じっていないか。雑損失や特別損失、営業外費用などが混じっていないか、ということです。

経常利益

前述したとおり、ここからは利益の純度が下がります。

経常利益は、「営業利益 + 営業外収益 ー 営業外費用」で計算されることから、営業外損益(つまり本業以外の損益)が混じっているわけです。

ひとつポイントを挙げるとしたら、営業外費用に含まれている「支払利息」でしょう。支払利息とは、銀行借入にともない支払利息です。その利息を支払ったうえで、経常利益はプラスかどうか。

もしマイナスということになると、それは「借りすぎ」のあらわれであり、借入に対して営業利益が足りていないということでもあります。

なので、「経常利益はプラスであるべき」というのが銀行の見方です。それを社長もわかっていて、営業外収益のなかに、本当は特別利益とすべきものを紛れ込ませたりするケースがあります。

もちろん、銀行はそれもわかっていますから、小手先のテクニックは通用しないことを覚えておきましょう。むしろ、「姑息なことをする社長」だと、銀行からの評価を落とすことになります。

税引前利益(税引前当期純利益)

前述の経常利益に対して、特別利益を加算し、特別損失を減算した金額が「税引前利益」です。複数ある〇〇利益のなかで、もっともウエイトが低い利益と言ってよいでしょう。

なにしろ、特別利益や特別損失という「特別」を織り込んでいるために、利益の純度が低い。そのうえ、税金を引く前ですから、税金を払ったあと手元に残る額もわからない…

というわけで、税引前利益はとても中途半端な利益です。言うなれば、税金を計算するための参考値といったところでしょうか。それでもひとつポイントを挙げるのだとすれば、税金との関係性です。

法人税率は、おおむね 30%前後になります。だとすれば、税引前利益に 30%を乗じた金額が、税引前利益の下にある「法人税等」として記載されているはずです。

ところが、法人税等の金額が、税引前利益の 30%よりも「だいぶ多い」「だいぶ少ない」という状況だったとしたらどうでしょう? 不思議におもいますよね。銀行もおもいます。

場合によっては、粉飾決算をうたがわれるところです。だいぶ多い・だいぶ少ない理由を、銀行に伝えられるようにしておきましょう。よくわからなければ、顧問税理士に確認です。

税引後利益(当期純利益)

いわゆる「最終利益」です。税金を払ったあと、最終的に手元に残る金額をあらわしていると考えると、重要な利益だとわかるでしょう。

銀行借入の返済原資は、その最終利益です。手元に残った利益のなかから元金を返済します。もし、手元に残った利益が無い、あるいは少なければ、利益からは返済ができずに預金を取り崩して返済しなければなりません。

取り崩す預金がなくなったら…? もちろん、倒産してしまいます。だから、銀行は税引後利益にも注目をしています。「結局、いくらの返済原資があるのか?」を見ているわけです。

営業利益はマイナス、でも特別利益のプラスがあって、税引後利益はプラスだと言う場合。税引後利益の純度としては下がってしまいますが、それでも返済原資を確保できたのは、その会社のチカラだと言えます。

税引後利益がプラスにこだわることにも価値がある、ということです。

まとめ

決算書には複数の〇〇利益が記載されています。銀行員はなかでも「営業利益」を重視する、というハナシは本当なのか? 銀行員はすべての利益が大事だと言っているぞ。

というわけで、事の真偽や、その理由についてお話をしてきました。

結論として、社長はそれぞれの利益の見方を理解しておくこと。そのうえで、銀行はすべての利益を見ているけれど、営業利益によりウエイトを置いて評価をしていることを押さえておきましょう。

- 売上総利益

- 営業利益

- 経常利益

- 税引前利益

- 税引後利益