事業性評価の入口ツールとされる「ローカルベンチマーク」。

そのローカルベンチマークを銀行融資に役立てる使い方について。ローカルベンチマークの「財務分析」部分のお話をしていきます。

金マニ廃止で高まるロカベンニーズ。

銀行が融資をするうえでのよりどころとなっていた「金融検査マニュアル」は、2019年12月に廃止。これにより、金融庁主導のもと、「事業性評価」の考え方が広がりを見せています。

事業性評価とは、「決算書などの財務データや担保・保証に依存しすぎず、融資先の事業の内容や将来性を評価しよう」というものです。

この点で。経済産業省は、事業性評価の入口ツールを用意しています。それが、「ローカルベンチマーク(通称・ロカベン)」です ↓

経済産業省によれば、

ローカルベンチマークは、企業の経営状態の把握、いわゆる「健康診断」を行うツール(道具)として、企業の経営者等や金融機関・支援機関等が、企業の状態を把握し、双方が同じ目線で対話を行うための基本的な枠組み…(以下省略)…

【経済産業省WEBサイトより引用】

つまり、会社はロカベンを使って銀行と対話をしてね、ということです。結果として、銀行は事業性評価がしやすくなり、会社は融資が受けやすくなる。さぁ、いますぐロカベンを使おう!

とはいえ、「使い方」を知らなければ使えませんよね。そこで、この記事ではロカベンのなかの「財務分析」部分について、銀行融資に役立つ使い方をお話していきます。

ロカベンは、「数字」に関わる財務情報(財務分析)のほかに、「数字以外」の非財務情報も含むツールです。非財務情報のほうの使い方は、また別記事で ↓

ロカベンの財務分析の概要

ロカベンの財務分析について。銀行融資に役立つ使い方をお話する前に、概要をつかんでおきましょう。ロカベンは、こちらのWEBサイトにて「Excel」ファイルで提供されています ↓

すごく丁寧なマニュアル(PDF)も用意されていますから、あわせてダウンロードしておくと便利です。

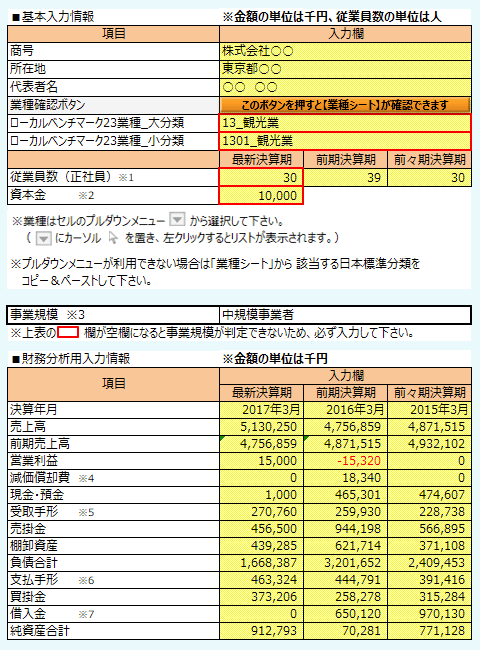

そのうえで、財務分析をするための「入力用シート」に、自社の基本情報・決算書情報(3期分)を入力していきます。と言っても、「必要最低限(下図の黄色部分)」といったボリュームですから、20〜30分もあればじゅうぶんでしょう ↓

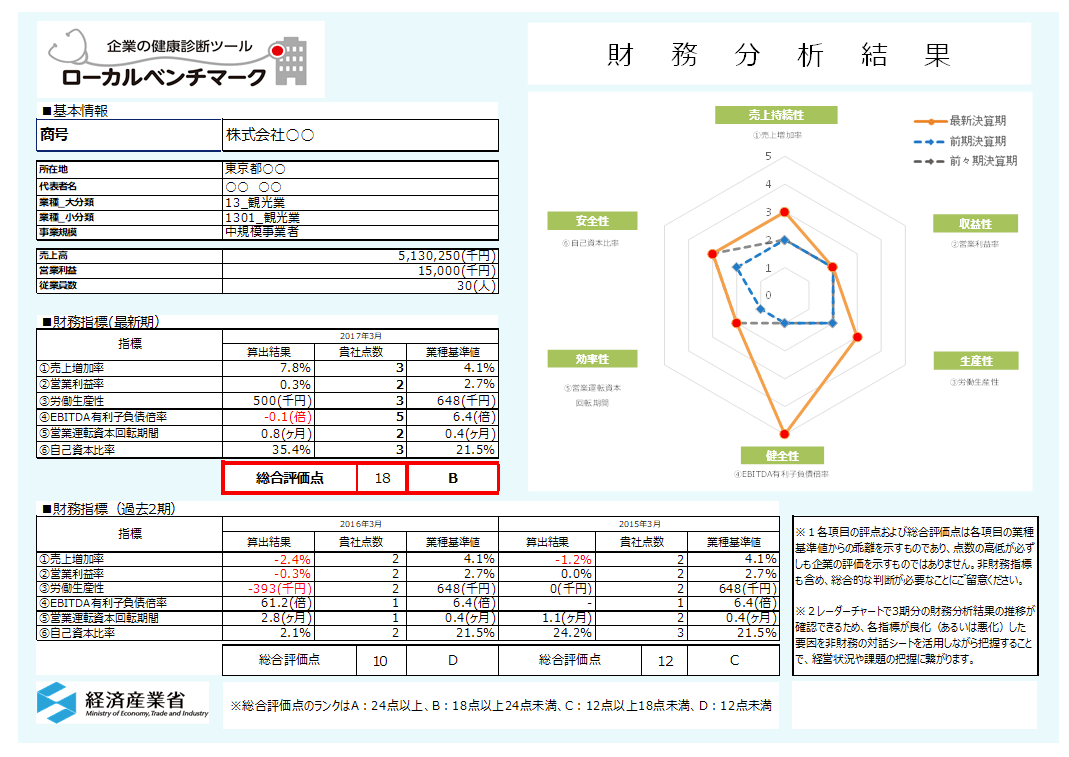

入力が終わると、財務分析の診断結果が「診断結果用シート」に表示されます。6つの指標について、同業種平均と比較をする形式です ↓

上図のとおり、同業種平均との比較による各指標の「点数(5点満点)」と、「総合点評価(A〜Dの4段階)」が表示されていることを確認しておきしょう。この診断結果をもって、銀行と話をすることになります。

タイミングとしては、毎年決算が終わって、銀行に決算書を渡すとき。最新の決算情報をロカベンに入力、その結果を決算書といっしょに渡しつつ、銀行と話をするのがおすすめです。

その際、最大の注意点は、「点数」の良し悪し、「総合点評価」の良し悪しについて話をするのではないということです。

冒頭、言いましたよね。事業性評価とは、「決算書などの財務データや担保・保証に依存しすぎず、融資先の事業の内容や将来性を評価しよう」だと。

決算書に依存しないようにするのが事業性評価なのに、点数や総合点評価の良し悪しとなれば、結局、決算書依存になってしまいます。

では、なにを話すのか? 「同業種平均との比較」です。自社と同業他社のあいだにはどのような違いがあるのか? 強みや弱みはどこにあるのか? 6つの指標とそれぞれの点数を使って説明をするのです。

というわけで、そのあたり。6つの指標の考え方を理解し、同業他社との違いをどのように説明するか? このあと、「ロカベンの財務分析を銀行融資に役立てる使い方」としてお話をしていきます。

ローカルベンチマークの財務分析を銀行融資に役立てる使い方

《指標1》売上増加率

まず、1つめの指標から。売上高増加率の算式は次のとおりです ↓

(最新期売上高 ÷ 前期売上高)-1

算式自体に難しいことはなく。前期売上高に対して、最新期売上高がどれだけ伸びたのか? をあらわすのが「売上高増加率」です。

増加率が高いほど高い点数がつきますから、売上高が伸びている会社であれば、銀行に対するアピールポイントになります。

ですが、点数の良し悪しに注目しないことは前述したとおり。売上高を「あえて増やさない」会社だってあります。売上はしぼりつつ、利益を増やす考え方の会社だってあります。

ですから、同業種平均よりも点数が低いからと言って、必ずしも悪いわけではありません。それが「自社の狙い」なのであれば、そこを銀行にアピールするようにしましょう。

《指標2》営業利益率

続いて、2つめの指標。営業利益率の算式は次のとおりです ↓

営業利益 ÷ 売上高

これも算式自体に難しいことはありませんね。売上高に対する利益率の指標は、よく目にするところでもあります。

そのうえで注目すべきは、数ある利益のなかから「営業利益」が採用されているところです。たとえば、「税引前利益 ÷ 売上高」という考え方だってあるわけですが、営業利益が採用されている。

これは、事業性評価において、利益のなかでも「本業の純度」が高い営業利益を重視していることのあらわれです。

たとえば、たまたま特別損失が多く、税引前利益が赤字の会社でも。特別損失の手前にある営業利益が黒字であれば、そこを銀行にアピールすべきということになります。

また、決算書をつくるうえでも注意が必要です。同じ金額の税引前利益であっても、営業利益の金額が変わることはあるからです。税引前利益ばかりに注目していると、事業性評価では損をしますので気をつけましょう。

そのあたり、くわしくはこちらの記事もどうぞ ↓

《指標3》労働生産性

続いて、3つめの指標。労働生産性の算式は次のとおりです ↓

営業利益 ÷ 従業員数

労働生産性と言うと。よく見られる算式は「付加価値(≒売上総利益)÷従業員数」でしょう。

にもかかわらず。前述の営業利益率に続いて、ここでもまた「営業利益」が採用されています。なみなみならぬ営業利益への執着すら感じられるところです。

というわけで。会社としては、やはり「営業利益」をどれだけ増やせるか? が事業性評価に取り組むうえでのポイントになります。

ですから、営業利益を増やすためになにをしているのか? なにをしようとしているのか? について話ができると、銀行としても評価をしやすくなるでしょう。

なお、ここで言う「従業員数」とは。パートや派遣・契約社員は含まず、従業員兼役員は含むとのこと。細かいところですが念のため。

《指標4》EBITDA有利子負債倍率

続いて、4つめの指標。EBITDA有利子負債倍率の算式は次のとおりです ↓

(借入金 − 現金・預金)÷(営業利益 + 減価償却費)

EBITDAとは、「Earnings Before Interest Taxes Depreciation and Amortization」の略。日本語訳では「利息の支払い前、税金の支払い前、減価償却費の控除前の利益」です。なんのこっちゃ。

そこで、EBITDAを算式で表現すると「営業利益 +減価償却費」。EBITDA有利子負債倍率の算式の分母にあたる部分です。

ちなみに。EBITDAは「イービットディーエー」とか「イービットダー」などと読みます。

EBITDA有利子負債倍率に似た指標としては「債務償還年数」がありますが。その算式はおもに「(借入金 − 現金・預金)÷(税引後利益 + 減価償却費)」とされることから、「また営業利益か…」といった感じです。

というわけで。EBITDA有利子負債倍率は、営業利益版の債務償還年数であり、「営業利益ベースで借入金を何年で返せるの?」をあらわしています。

なお、分子の「借入金 − 現金・預金」もポイントです。債務償還年数の算式では、現金・預金をマイナスしたりしなかったりするのですが、EBITDA有利子負債倍率ではマイナスしています。

つまり、借入金があっても、現金・預金があれば、現金・預金分の借入金は無いのといっしょだ、ということです。借金をしてでも手元のおカネを厚くする、手元資金の流動性を高めるような財務戦略をとる会社は、銀行に対してもアピールできるところです。

[ad1]《指標5》営業運転資本回転期間

続いて、5つめの指標。営業運転資本回転期間の算式は次のとおりです ↓

{ 売上債権(売掛金+受取手形)+ たな卸資産- 買入債務(買掛金+支払手形)}÷(売上高 ÷ 12)

見た瞬間にアタマが痛くなるような算式ではありますが、実はそれほど難しいものではありません。

まず、分母は「平均月商」です。年間の売上高を12ヶ月で割り算した、平均的な月の売上高になります。

分子は、いわゆる「正常運転資金」です。会社が事業を続けている限り必要になるおカネ、が正常運転資金になります。

売上債権とたな卸資産は「入金を待っている」部分、いっぽうで買入債務は「支払を待ってもらっている」部分。その差額が正常運転資金であり、その分のおカネが無いと、経費の支払いができない… ということになります。

そこで、会社は「正常運転資金分の融資を受ける」のが財務のセオリーです。銀行も、基本、正常運転資金の融資には積極的に応じます。

ところが。もしも、売上債権のなかに不良債権や架空債権が混じっていたら? もしも、たな卸資産のなかに不良在庫や架空在庫が混じっていたら? その分の正常運転資金については融資するわけにいきませんよね。

ということで、営業運転資本回転期間の指標を使って、同業他社に比べて正常運転資金が多すぎないか? を確認します。同業他社に比べて多ければ、不良や架空があるかもしれないなぁ、と銀行は疑うわけです。

ではもし、自社の営業運転資本回転期間が同業他社に比べて高い場合。会社は、「なぜ正常運転資金が多いのか」を銀行にきちんと説明をすることです。

たとえば。「当社は豊富な品揃えがウリであり、同業他社に比べて在庫を多く持っている」とか。このあたりの説明ができていないと、銀行からは評価を下げられている可能性がありますので気をつけましょう。

《指標6》自己資本比率

さいご、6つめの指標。自己資本比率の算式は次のとおりです ↓

純資産 ÷ 負債・純資産合計

自己資本比率の算式はいいですよね。自己資本比率は「どメジャー」な指標ですから、知っている人も多いことでしょう。

総資産(負債・純資産合計)に対して、自己資本(純資産)がどれだけあるかを示すのが「自己資本比率」です。率が高いほど、安全性が高い会社だとの評価になります。

ひとつの目安として「自己資本比率 20%以上」ということを覚えておくとよいでしょう。自己資本比率が 20%以上であれば、いわゆるプロパー融資の交渉や、経営者保証無しの融資を交渉しやすくなります。

なお、自己資本比率を高めるために、手元の現金・預金で借入金を返済しようとする会社があります。繰り上げ返済ですね。

やめておきましょう。自己資本比率は多少上がるかもしれませんが、手元の現金・預金が少なくなるほうが問題です。

銀行は、自己資本比率もさることながら、手元の現金・預金がどれくらいあるかにも注目をしています。手元の現金・預金が少ないと不安を感じるために融資がしづらくなる。

とくに、手元の現金・預金が「平均月商の1ヶ月分未満」になると、銀行からは「自転車操業の会社」に見えるものです。自己資本比率にこだわるあまり、手元の現金・預金を減らしすぎないように気をつけましょう。

自己資本比率を上げるいちばんの方法は「利益を出すこと・利益を出し続けること」。これに尽きます。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

金融庁は金融検査マニュアルを廃止、銀行に「事業性評価」による融資を要請しています。脱決算書、脱担保・保証です。

そんな事業性評価の入口ツールとされるのが「ローカルベンチマーク」。

ローカルベンチマークを銀行融資に役立てる使い方について押さえておくようにしましょう。