中小企業の事業承継に遅れが出ていることが問題になっています。その事業承継において、銀行融資が問題になるケースを押さえておきましょう。転ばぬ先として、役に立つはずです。

いずれにせよ、困ってしまう。

日本では、中小企業の事業承継に遅れが出ていることが問題になっています。その事業承継において、銀行融資が問題になるケースがあるのはご存知でしょうか。

つまり、事業承継の遅れが原因で融資が受けにくくなったり、あるいは、銀行融資が原因で事業承継がスムーズにいかなかったり…いずれにせよ、社長としては困ったことだといえます。

そこで、転ばぬ先の杖として、事業承継で銀行融資が問題になる事例を確認しておくことにしましょう。おもなところでは、次の3つです↓

- 承継計画がない

- 経営者保証を外せない

- 借入の本質がわからない

それではこのあと、順番に解説をしていきます。

事業承継で銀行融資が問題になる事例3選

承継計画がない

社長が高齢になると、銀行は事業承継が気になります。後継者がいなければ、今後の返済に不安が生じるからです。この点、後継者がいない・はっきりしないと、融資がしづらくなります。

融資できたとしても、融資条件を厳しくすることはあるものです。融資金額を少なくする、返済期間を短くする、金利を高くするなど。実際にも、そのようなケースは散見されます。

では、そのようなケースで、必ずしも後継者が不在かといえば、そうでもありません。後継者は決まっているのにもかかわらず、融資が受けづらい、融資条件が悪い会社もあるのです。

なぜか?それは、承継計画がないからです。つまり、現社長から新社長交代までの道すじが不明確であり、「本当に承継されるのか?いつ承継されるのか?」が銀行にはわからない…

そこで、会社がすべきは「承継計画」を作成し、銀行に対して提示・説明することです。承継計画とは、端的にいえば、社長交代までのタイムスケジュールをあきらかにした書類をいいます。

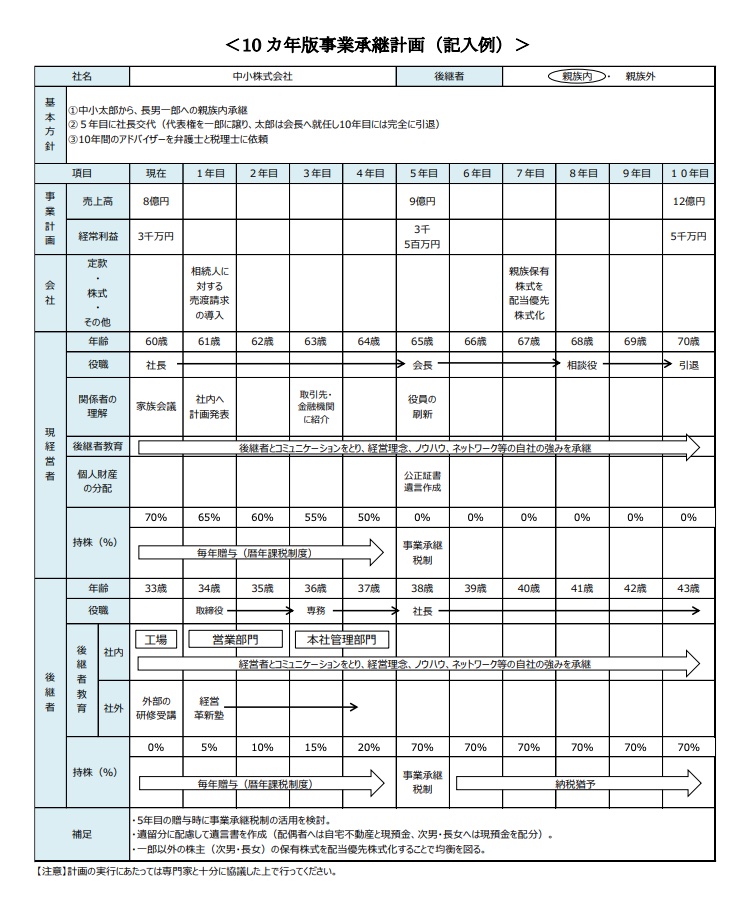

たとえば、株式の移転(現社長から新社長への贈与など)と持ち株割合の推移、後継者教育の内容、社内外との関わり(役職変更や取引先への紹介など)といった項目に対して、実行時期を具体化するということであり、以下のようなイメージです↓

これは、中小企業庁が公表している「事業承継ガイドライン」に掲載されているサンプルです。こういったものを参考に、自社の承継計画を作成してみるとよいでしょう。

なお、承継計画を銀行に提示・説明する際には、折を見て、後継者も同席することが大切です。銀行が話をするのは、いつも現社長ばかりで後継者とはまったく面識がない…となると、銀行も計画を評価しづらくなってしまいます。

経営者保証を外せない

事業承継を進めるにあたって、経営者保証がネックになることがあります。経営者保証とは、会社の銀行融資における社長の連帯保証です。

現状、経営者保証ありの融資である場合、承継後は新社長の経営者保証が必要になるケースがあります。その経営者保証が多額におよぶのだとすれば、後継者が承継を尻込みするのは当然です。

この点、信用保証協会の「事業承継特別保証制度」が1つの選択肢になるでしょう。要件を満たすことで、現状の経営者保証を解除することが可能です。

とはいえ、要件を満たす必要があるわけで、一朝一夕に満たせる要件でもありません。資産超過や、EBITDA有利子負債倍率が15倍以内など、超えねばならないハードルがあります。くわしくは、別記事に書きました↓

もっとも、経営者保証を外すのであれば、事業承継時まで待つ必要はなく、承継前から進めることはできます。

なかには「原則、経営者保証なし(プロパー融資の)」を公表する民間金融機関もありますし、2024年3月からは、信用保証協会でも「保証料上乗せによる経営者保証なしの制度」がはじまります↓

というように、経営者保証を外すための環境は整いつつあるのです。

ところが、会社が何もせずに黙っていれば、それらの環境を活かすことはできません。なので、現社長は、各銀行の経営者保証に対する姿勢を把握し、経営者保証に関する各種制度の理解につとめましょう。そのうえで、経営者保証の解除に向けて、少しでも早く動き出すことです。

借入の本質がわからない

経営者保証が外れていたとしても、銀行融資が理由で承継が進まないケースはあります。それは、後継者が「借入の本質」を理解できていないケースです。

つまり、後継者にしてみれば「経営者保証なしでも、借金は借金だ」ということであり、会社の借入金自体に嫌気することはあります。気持ちはわかりますが、いっぽうで預金がある場合はどうでしょう。

わかりやすい例を挙げれば、借入金残高1億円、預金1億円の会社です。実際に、そういう会社はあります。このとき、「預金ですぐに完済できるのだから、借入はないのといっしょ」と後継者が考えられるかどうか。

考えられない場合には、嫌気することになります。そこで、後継者が現社長に対して「繰り上げ返済を進言する」というのは、よく見聞きするハナシです。

ところが、それは「借入の本質」がわかっていない、といえるでしょう。借入とは、単なる借金ではありません。借金をするのと同時に、手元の預金を最大化することに本質があります。

会社はおカネが尽きればおしまいなのであり、そのおカネを利益だけで増やすのはカンタンではありません。大企業のように、不特定多数から出資を集めることもまたカンタンではありません。

ゆえに、中小企業では、銀行融資が資金調達の生命線となります。だとすれば、借りられるうちに借りられるだけ借りておくこと。いちど借りたら繰り上げ返済などしないことです。

したがって、「借入の本質」を伝えることもまた、後継者教育の一貫となります。このあたり、身内どうしではうまく伝わらない(親子だと感情的になってしまう、とか)のであれば、第三者に協力をしてもらうのも1つの方法です。

実際にわたしも、現社長からのご依頼で、後継者の方に「借入の本質」をはじめ、銀行融資・銀行対応の基本について、お伝えする機会をいただいています(ご相談フォームからご依頼をいただけます)。

まとめ

中小企業の事業承継に遅れが出ていることが問題になっています。その事業承継において、銀行融資が問題になるケースを押さえておきましょう。転ばぬ先として、役に立つはずです。

- 承継計画がない

- 経営者保証を外せない

- 借入の本質がわからない