とりあえず、手持ちのおカネでがんばってみます。

それは、決して少なくはない数の創業社長が口にする言葉です。けれども、これまた決して少なくはない数の創業社長が、その言葉を後悔します。そんな後悔を回避する手段の一つが創業融資。

だから絶対に、創業時は融資を受けて欲しい3つの理由についてお話します。

創業融資を受けて欲しい、むしろ受けるべきと言える3つの理由

唐突ですが。

きっと多くのヒトが、そのように考えていることでしょう。わたしもそう思います。しかしながら、事業をはじめるにあたっては、次のように捉え直すことが肝要です ↓

ただし書きがポイントです。では、ここで言う「借入をする必要がない場合」とは? ひとことで言うのであれば、「じゅうぶんなおカネを手元に所持している」、そういうケースです。

もう少し正確に言うのであれば。向こうしばらく将来にわたり、絶対に借入は必要ないと言えるほどに、じゅうぶんなおカネを持っているというケース。

つまり。「じゅうぶん」が意味するところは、いま現在のみならず。将来も含めて、ということです。

ここまで言うと、「そこまでじゅうぶんとは言えないなぁ」という回答が増えるでしょう。じゅうぶんな自己資金で、おカネの心配なく、事業をスタートできる社長は稀有なのです。

にもかかわらず。「ひとまず手持ちのおカネでがんばってみます」と言われる創業社長はいるもので。「苦しくなったら銀行からの融資を考えます」と続くのですが・・・

そのような「借金はしないほうがよい(ただし書きは無し)」という考え方には、危険と誤解とがある。ということを、このあとお話していきます。

ひとまず手持ちのおカネで、なんて言わないで。苦しくなってから借りればいい、なんて言わないで。そもそものはじめから創業融資を受けるべき。その3つ理由についてお話します ↓

- デスバレー(死の谷)が待っている

- 融資を受けられるタイミングは決まっている

- おカネが無くなれば会社は潰れる

《理由1》デスバレー(死の谷)が待っている

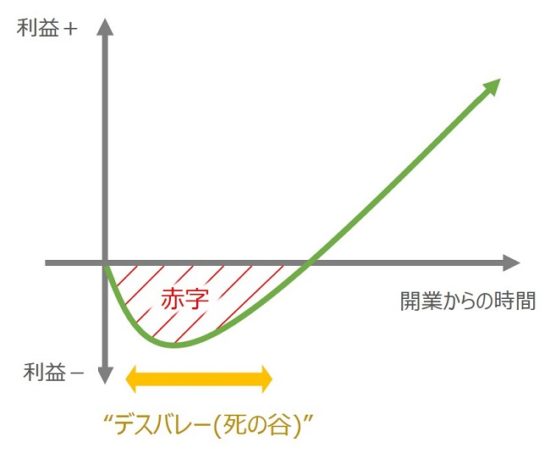

創業融資を受けるべき理由の1つめを話すにあたり、まずは下図を提示します ↓

上図では、縦軸に「利益」、横軸に「開業からの時間の経過」を取りました。そこに、開業からの「利益の推移」を緑の線で描いています。

これを見ると、開業後しばらくは利益がマイナス方向に落ち込み、その後、時間を経てプラスへと転じる様子がわかるでしょう。縦軸と横軸の交点より下では、いわゆる「赤字」状態。

開業からしばらくは、売上の伸びに対し、コストが先行し、赤字状態が一定期間続く。しかも、売上の伸びは当初計画に対して遅れをとることも少なくありません。

これがよくある利益推移のカタチです。程度の差こそあれ、これに近いカタチで、利益推移は描かれます。

「いやいや、ウチははじめからだいじょうぶ」、そうおっしゃる社長もいるかもしれませんが。それはどちらかといえば少数派である、という理解が必要です。

創業後3年以内に倒産する会社が5割とも7割とも言われる統計が出ています。多くの会社が、創業直後の赤字に苦しんだ結果でしょう。自社の創業計画だけが予定通りうまく、とは考えないことです。

このように、創業直後に利益が谷を描く赤字期間を「デスバレー」と呼ぶことがあります。赤字の結果、おカネが流出を続け、会社を倒産へと導く。まさに「死の谷」です。

これだけでも恐ろしいデスバレーですが。もっとも恐ろしいのは、「デスバレーの期間はわからない」ということ。いつまで続くかを正確に予測することはできません。

ゆえに、できるだけのおカネを備えておく必要があります。期間がわからない以上、より多くのおカネを準備できるほうが、デスバレーを乗り切る可能性は高まります。

大きな将来性がありながらも、目先のデスバレーを乗り切るおカネが不足したがゆえに倒産・・・ そんな後悔を残さぬように。というのが、創業融資を受けるべき理由です。

《理由2》融資を受けられるタイミングは決まっている

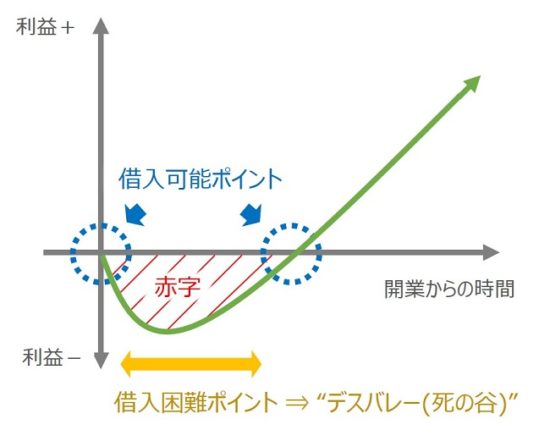

デスバレーの恐怖は理解した。それでも、「おカネが足りなくなりそうになったら借りるよ」と言われるのかもしれません。ということで、ふたたび下図を提示します ↓

結論から言うと。上図で見たときに、銀行から借入ができるタイミングは2か所です。「借入可能ポイント」という青い破線の丸で囲まれた2か所。

ひとつは、開業直後。デスバレーの底へ向かう前。もうひとつは、デスバレーから這い上がったあたり。

いっぽうで。おカネを借りたいなぁ、借りないとまずいなぁ、と考えるポイントはデスバレーの真っただ中にあるときでしょう。ピークは、デスバレーの最下部(底)あたり。

けれども、残念ながら。ほんとうに借りたいとき、ピンチの時には、銀行は貸してくれない(100%絶対とまでは言いませんが)。そういう理解が必要です。それを示したのが上図でした。

ではなぜ、借入可能ポイントでしか借りられず、デスバレーでは借りられないのか(上図の「借入困難ポイント」の期間)?

おカネを貸す側の立場になって考えれば、難しいことではないでしょう。赤字のどん底にある会社に、あなたならおカネを貸したいと思えますか? というハナシです。

返してもらえるかもアヤシイ状態の相手に、おカネを貸したいとは考えませんよね。銀行も同じように考えるはずです。

ですから、創業後の会社に融資をするとしたら。期待を込めてデスバレーの前か、ピンチを乗り切った(あるいは乗り切りそうな)実績を買ってデスバレーの終わりごろか。この2つです。

デスバレーの前については、公的融資の支援も厚く、どちらかといえば「借りやすい」状況にあることも見逃せません。

このように、融資に最適なタイミングは決まっているのですから。デスバレーを本格的に迎える前に、創業融資を受けるべきだと言えるのです。

《理由3》おカネが無くなれば会社は潰れる

創業融資を受けるべき理由の3つめとして。おカネが無くなれば会社は潰れる、ということに触れておきます。

そんなことは当たり前だろう、と思われるでしょうが。「本気」でそう思われている方は意外に少ないようなので、あらためてのお話です。

もしも本気で「おカネが無くなれば会社は潰れる」と考えていたら、創業時に融資を受けることにためらいはないはずです。でも、実際目にする光景は躊躇する社長の姿ばかりです。

もしも本気で「おカネが無くなれば会社は潰れる」と考えていたら、おカネの動きを可視化できる「資金繰り表」を作成するはずです。でも、作成している会社はほんのひと握り。

おカネが無くなれば会社は潰れることをアタマではわかっていながらも、対策としての行動にまでは移せていないというのが現実です。

さらには「黒字倒産」の言葉もあります。売上があるから、利益があるから大丈夫、との誤解も怖いもの。いくら売上があがっても、その回収日までにおカネが回らなければ、やはり会社は潰れます。

何度も何度も不謹慎なことを繰り返していますが、おカネが無くなればほんとうに会社は潰れるのです。これまた繰り返しですが、おカネが足りなくなってから借りようというのは無理なのです。

事業を継続していくうえでは何が起きるかもわからないことを含め、手元のおカネはできるだけ潤沢に準備をしておくことが大切です。行動に移しましょう。

先述したように、借りやすさも後押しする創業融資は、またとない資金調達のチャンスであることを理解しましょう。

まとめ

創業時は融資を受けて欲しい3つの理由についてお話をしてきました。

- デスバレー(死の谷)が待っている

- 融資を受けられるタイミングは決まっている

- おカネが無くなれば会社は潰れる

具体的にはどのように融資手続きをしたらよいのかな、どれくらいの金額を借りることができそうなのかな、ということは別の記事で書いています ↓

【記事まとめ】銀行融資・資金調達のコトが知りたい・・・ ←「創業融資のポイント」をご覧ください。

また、当事務所では、銀行融資や資金調達をを学ぶためのセミナー、銀行融資を支援するコンサルティングも行っています。

ご興味のある方はあわせてご確認いただけましたら ↓

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達について勉強したい方 → 「銀行融資・資金繰り入門セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから