小規模零細な会社・個人事業者には欠かせない存在の信用保証協会について。

「知ってる、知ってる」とは言うけれど、実は意外と知らない、あるいは間違えている。そんなよくある誤解についてお話をします。

知っているようで誤解をしている信用保証協会のこと

銀行融資を経験したことがある会社・個人事業者であれば、いちどは耳にしたことがあるであろう「保証協会」。

東京信用保証協会や神奈川県信用保証協会など各都道府県に1つずつ、加えて横浜市・川崎市・名古屋市・岐阜市に1つずつ。ぜんぶで全国に51ある公的な機関です。

そんな保証協会の目的はと言うと、「中小企業者等に対する金融の円滑化に資すること」とされています。

平たく言えば、中小企業者が銀行からスムーズにおカネを借りることができるようサポートする、ということです。

たとえば。はじめての会社・個人事業者に対して、銀行は融資をしにくいものです。過去の融資実績がないために、慎重にならざるをえないからですね。

また、担保がない会社・個人事業者に対しても、銀行は不安を持つものです。いざというときに担保を処分して回収、ということができないからです。

そのように民間の銀行が「貸しにくい」場面で、貸しやすくなるようにサポートするのが、公的機関である保証協会です。

それは知っている、わかっている、ということかもしれませんが。意外と誤解をしている保証協会のこともあるもので。よくある誤解がこちらです ↓

- 保証協会の「枠」いっぱいに借りられる

- 実際におカネを貸すのは保証協会だ

- 返済ができなくなったら保証協会が肩代わりしてくれる

それでは順番に見ていきましょう。

《誤解①》保証協会の「枠」いっぱいに借りられる

信用保証協会についてのよくある誤解の1つめ。保証協会の「枠」いっぱいに借りられる、という誤解です。

「枠」は 8,000万円

冒頭、保証協会の目的は「中小企業者が銀行からスムーズにおカネを借りることができるようサポートする」ことだと言いました。

それでは、いったいどのていどまでサポートをしてくれるのか? という問いに対する答えが、俗に言う「枠」です。保証協会の「融資枠」などと言われたりします。

この「枠」について具体的な金額にすると、無担保融資の場合には1つの会社・個人事業者あたり 8,000万円とされています。

また、有担保での融資の場合には2億円とされ、無担保と有担保を合わせれば、2億8千万円が保証協会の枠になるわけですが。

多くの会社・個人事業者は「無担保」で融資を受けたいのですから、「枠」と言えば一般には「無担保 8,000万円」を指しているということになります。

ちなみに。上記の枠(一般保証と呼ばれます)とは別に、セーフティネット保証(取引先の倒産や、自社の被災、業績悪化時など)などの「別枠」も用意されています。

無担保 8,000円の枠は、ひとつの会社・個人事業者あたりの枠です。A銀行に対して8,000万円、B銀行に対しても8,000万円、ということではありません。

取引をしているすべての銀行を合わせて8,000万円まで、という考え方です。

「枠」は限度額であって、保障額ではない

この「枠」について、こんなハナシを聞くことが有ります ↓

「ウチはいま保証協会で3,000万円借りている。あと5,000万円借りられるはずなのに銀行から断られた」

誤解です。あと5,000万円借りられるはず、というところが誤解になります。

正しくは、「枠」が意味するところは限度額でしかない、ということ。保証協会も無条件で「枠」を認めているのではなく、当然、審査があるのです。

審査の結果、さすがに貸せないとなれば、いくら「枠」までの残額があったとしても融資をしてもらうことはできません。

「中小企業者が銀行からスムーズにおカネを借りることができるようサポートする」のが保証協会の目的とはいえ、ダメなときはある。

いわゆる「枠」は限度額でしかなく、絶対に貸してもらえるという保障額ではないということを覚えておきましょう。

《誤解②》実際におカネを貸すのは保証協会だ

信用保証協会についてのよくある誤解の2つめ。実際におカネを貸すのは保証協会だ、という誤解です。

保証協会は保証をするだけ

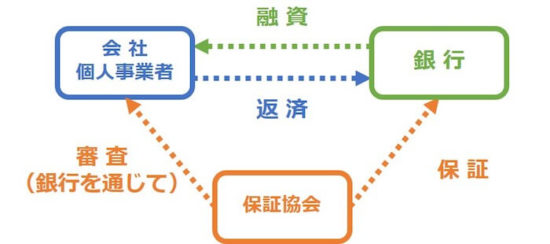

この誤解についてを説明するにあたり、「会社・個人事業者」と「銀行」「保証協会」の3者の関係図を見てみましょう ↓

上図のとおり、実際に融資をするのは銀行です。保証協会は、あくまで保証をするのであっておカネを貸すわけではありません。

保証協会は、信用力に乏しい、担保に乏しい会社・個人事業者の後ろ盾となるだけです。

よく銀行が、「保証協会付きで融資をします」と言いますね。その言葉どおり、保証協会は「付き」であって、実際におカネを貸すのは銀行です。

したがって、保証協会がおカネを貸してくれている、というのは誤解です。

銀行はノーリスクではない

実際におカネを出すのは銀行だとしても、万一返済できないときには保証協会が肩代わりをしてくれる。結局、銀行はノーリスクだよね。

これも誤解です。銀行はノーリスクではありません。

保証協会の肩代わりは融資額の80%とされ、残りの20%は銀行も責任を負うこととされているからです(小規模事業者や創業者などに対する保証など、100%保証のケースも一部あります)。

これを「責任共有制度」と言います。100%ではないとはいえ、万一のときには返済してもらえないリスクが、銀行にもあるわけです。

保証協会付きの融資と言うと、「銀行はリスクが無いのだからもっと貸せばいいのに」というハナシも聞かれますが。銀行としては「そうでもないよ」ということです。

また、銀行が保証協会に依存するあまり、貸し過ぎた(結果、貸し倒れが多かった)過去の経緯などもあり、銀行の責任の程度・範囲は高まる傾向にあります。

よって、保証協会付きと言えど、銀行も審査をおざなりはできません。借りる側が、保証協会付き融資に過度な期待する(借りやすいと考える)ことは誤解につながることを覚えておきましょう。

《誤解③》返済ができなくなったら保証協会が肩代わりしてくれる

信用保証協会についてのよくある誤解の3つめ。返済ができなくなったら保証協会が肩代わりしてくれる、という誤解です。

保証協会は「ひとまず」立て替えてくれるだけ

縁起でもないハナシではありますが。保証協会付きの融資が返済できない状況になってしまったらどうなるのか?

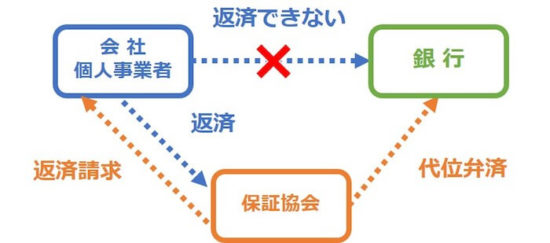

これについて、「保証協会がウチの代わりに銀行に返してくれておしまい」だと考えている。それは誤解です。

たしかに、保証協会は「返済できなくなった会社・個人事業者」の肩代わりをしてくれます(これを代位弁済と呼びます)。けれども、それでチャラになるわけではありません。

銀行に替わってこんどは保証協会から、「肩代わりした分を返して」と言われることになります。図解にするとこうなります ↓

上図のとおり、信用保証協会の保証付きだからといって、万一のときに返済を免除されるわけではないことを覚えておきましょう。

鬼より怖い? 保証協会からの一括請求

前述のように保証協会が銀行への返済を肩代わり(代位弁済)すると、保証協会はもともとの借り手である会社・個人事業者に返済を要求します。

この要求の恐ろしいとことは「全額一括返済」であること。加えて、最大で「年利 約15%の遅延損害金」の支払いを要求されることです。

銀行よりもヒドいじゃないか、保証協会は鬼か・・・ とあきらめたくなるところですが、これも誤解です。

保証協会からの要求に対しては、交渉の余地が残されています。

現実的に毎月返済できる金額について、きちんとした根拠(経営改善計画書、資金繰り表など)を示すことで、理解を得られる可能性があるのです。

なにがなんでも、全額一括返済を強要するわけではありません。

冒頭でお話ししたとおり保証協会は公的な機関ですから。国民の税金が投入されているがゆえ、回収をあきらめることはない反面、長期的な返済にも柔軟な対応が期待できます。

もちろん、そのような事態を招かないことがいちばんですが。万が一のときのこととして覚えておきましょう。

まとめ

信用保証協会についての意外と「よくある3つの誤解」のお話をしてきました。

保証協会付き融資は身近であるいっぽうで、保証協会自体をよくわかっていないという会社・個人事業者は少なくありません。

小規模零細な会社・個人事業者にとって欠かすことのできない存在である保証協会だからこそ、誤解のないように理解を深めておきましょう。

- もっと銀行融資・資金調達について知りたい方 → 「まとめ記事」ページ

- 銀行融資・資金調達についてじっくり勉強したい方 → 「セミナー」ご案内ページ

- 銀行融資・資金調達について専門家のサポートを受けたい方 → 「コンサルティング」ご案内ページ

************

きょうの執筆後記

************

ブログには書けない・書きにくいことその他。きょうの「執筆後記」は毎日メルマガでお届け中です。

よろしければメルマガ(無料)をご登録ください! → 登録はこちらから