「自己資本比率が下がるから借入は嫌だ」

なるほどたしかに。けれどもそれ、半分は合っていますが、もう半分は間違っています。その理由について、お話をしていきます。

借入をすると自己資本比率は下がる、のだけど…

会社・事業における銀行融資について。こんなことをお聞きすることがあります ↓

『自己資本比率が下がるから借入は嫌だ』

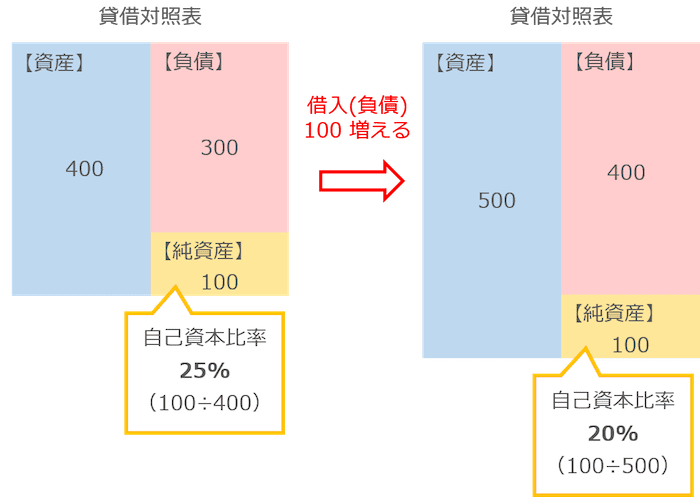

図にしてみると、こういうことでしょう ↓

なるほど、たしかに。上記の例では、あらたに「借入 100」をすることによって、自己資本比率は 25%から 20%に低下しています。

ちなみに。自己資本比率とは、「総資本(負債+純資産)のうち純資産がどれだけあるか」を示す割合のこと。算式にすると、

自己資本比率 = 純資産 ÷(負債+純資産)

このうち、純資産はおもに、「資本金」と「利益剰余金(過去の利益の累積)」で構成されています。

つまり、純資産は、資本金も利益剰余金も「誰かに返す」必要がないものですから、純資産の割合が高い(自己資本比率が高い)ほうが安心・安全だ。と言われているわけです。

ひるがえって、冒頭の「自己資本比率が下がるから借入は嫌だ」は、なるほどたしかにそのとおりだ。ということになります。

ところが。

結論として、「自己資本比率が下がるから借入は嫌だ」は半分正解ですが、もう半分は不正解です。

実は、半分は間違っていますよ。というお話をしていきます。して、その理由は次の5つです ↓

- 現金もあれば借入は無いのと同じだから

- 借入が利益を増やすテコになるから

- 自己資本比率が高すぎて苦しいこともあるから

- プロパー融資ではないから

- 借入が無いと借入がしにくくなるから

それでは、このあと順番に見ていきましょう。

「自己資本比率が下がるから借入は嫌だ」が間違いである理由

《理由1》現金もあれば借入は無いのと同じだから

銀行から借入をするのは「すぐになにかに使うため」ばかりではありません。むしろ、「いつか使うかもしれないときのため」の借入も、会社の持続・成長には必要です ↓

CHECK! 融資を勧める理由は『借りろ』ではなく『おカネを持て』

この点で。100の借入をすれば、100のおカネが増えることになります。借入をすると、借金だけが増えるわけではなく、おカネも増えるのです。

したがって、手元にある 100のおカネで、いつでも借入を返済できます。そう考えると、「借入 100」は実質無いのとおなじです。

そして、銀行もまた、そのように考えています。

たしかに、あらたに借入をすると自己資本比率は下がります。「自己資本比率が下がる」という点では危険度は上がります。それは、冒頭でお話をしたとおりです。

けれども、増えた借入は実質無いのとおなじであるならば。その危険度は、見た目の自己資本比率ほどではない。ということです。

銀行は、「現金(預金も含めて)がある」会社を好みます。回収不能のリスクが小さいからです。

よって、現金の増加をともなう借入の増加であれば、自己資本比率が下がったからといって、銀行融資が受けにくくなることはありません。覚えておきましょう。

《理由2》借入が利益を増やすテコになるから

たとえば。1万円で仕入れた商品を2万円で売る、という商売をしているとして。

200万円のおカネを元手にはじめるのと、600万円ではじめるのと、どちらがよいでしょう?

仮に、商品は売れば売るだけ売れるとしたら。600万円のおカネがあったほうが、3倍早くたくさんの利益をあげて、おカネも増やすことができる。という考え方があります。

このとき、じぶんのおカネ(自己資金)が 200万円しかないのであれば、あと 400万円は銀行から借りれば 600万円です。

これにより、じぶんのおカネだけで商売をはじめるよりも、利益・おカネを早く・たくさん増やすことができる。借入が、利益・おカネを増やすテコになる、と考えることができます。

ここで自己資本比率の話に戻ると。利益が増えれば、貸借対照表の「純資産」に含まれる「利益剰余金」が増えます(冒頭のハナシ参照)。

利益剰余金が増え、純資産が増えれば、自己資本比率は上がります。

また、利益が増えることにともない、おカネも増えるのであれば。そのおカネで借入を返済できますから、負債が減り、やはり自己資本比率は上がります。

いっぽうで。借入こそないものの、手持ちのおカネが少なく、少しずつしか利益をあげることができないと。利益剰余金はなかなか増えない、自己資本比率はなかなか増えません。

さて、どっちがいいか? ということです。じぶんのおカネだけで商売をするのと、借入をして商売をするのと、どっちが最終的に自己資本比率を伸ばすことができるのか?

どちらを選ぶかはおのおのの判断ですが。借入が利益を増やすテコになることを理解したうえで判断しましょう。

《理由3》自己資本比率が高すぎて苦しいこともあるから

借金ゼロで自己資本比率が 50%の会社と、借金 5,000万円で自己資本比率が 15%の会社と。どちらがよいでしょう? とたずねたら。

そりゃあ、借金が無くて、自己資本比率が高いほうがいいよね。と、なるでしょう。では、これならどうでしょう?

借金ゼロで自己資本比率が 50%、手元にあるおカネ(現金預金)は 500万円の会社と。借金 5,000万円で自己資本比率が 15%、手元にあるおカネは 3,000万円の会社と。

わたしなら、後者です。借金は多くて自己資本比率は低いけど、おカネは潤沢であり、資金繰りがラクにできるからです。

もし、上記の会社がいずれも月商 1,000万円くらいだと仮定すると。借金ゼロ・おカネ 500万円では、資金繰りが忙しく、自転車操業です。

社長はいつもおカネを算段するために走り回っている。心身ともに疲れ切っている。経営のことを考える、行動する余裕がない。

これに対して、借金 5,000万円・おカネ 3,000万円ならば。資金繰りは余裕しゃくしゃく、といったところでしょう。社長は、社長のしごと「経営」に集中できます。

事業が伸び、利益が伸びれば。利益剰余金が増え、自己資本比率も上がっていくことでしょう。

少々極端な例ではありましたが。目先の自己資本比率の高さにこだわりすぎて、資金繰りで苦しい思いをしている会社・経営者もあります。

自己資本比率は高ければいい、というわけでもありません。じゅうぶんに気をつけましょう。

《理由4》プロパー融資ではないから

銀行から融資を受けるには、財務指標がよくなければいけない。ゆえに、重要な指標である「自己資本比率」を高くしておかなければ… というのは、そのとおりです。

できることなら、自己資本比率が高いほうがいい。銀行からの評価が上がりますから。

ところが、銀行融資にも種類があり、「信用保証協会付き融資」や「日本政策金融公庫からの融資」であれば、財務指標の良し悪しを過度に気にする必要はありません。

誤解を恐れずに言えば。それらの融資は、「プロパー融資」に比べると、比較的借りやすい融資だからです。

信用保証協会付き融資は、借り手が返済できないときに、信用保証協会が代わりに銀行へ弁済をしてくれる融資です。ゆえに、銀行は貸しやすい。

また、日本政策金融公庫は政府系金融機関であり、民間金融機関が貸しにくいところ(創業時、業績不調時など)への融資にも柔軟です。ゆえに、借りやすい。

「信用保証協会付き融資」や「日本政策金融公庫からの融資」であれば、財務指標の良し悪しを過度に気にせずともよい、と言ったのはそういうことです。

いっぽうのプロパー融資はというと。民間の銀行が 100%リスクを負う融資であり、当然ながら「非常に慎重」です。安心・安全な相手でなければ、銀行はプロパー融資をしません。

したがって、プロパー融資を受けるとなると、各種の財務指標の良し悪しがモノを言うことになるため、自己資本比率にも気を使う必要があるでしょう。

これらをふまえて、中小企業の銀行融資について言うと。まず「信用保証協会付き融資」や「日本政策金融公庫からの融資」がはじまりです。

信用力に乏しい中小企業に対して、銀行がはじめからプロパー融資をすることはほぼありません。だからまず、比較的借りやすい「信用保証協会付き融資」や「日本政策金融公庫からの融資」です。

また、これら2つの融資で、上限 1億円くらいまでの融資を受けることが可能です。そう考えると、年商数億円までの会社であれば、プロパー融資がなくともじゅうぶんだ、と考えることもできます。

財務指標を良くすること自体はもちろん良いことですが。「信用保証協会付き融資」や「日本政策金融公庫からの融資」を受けるという点では、過度に気にする必要はありません。

《理由5》借入が無いと借入がしにくくなるから

自己資本比率をもっと上げるためにと、借入をしない・借入を返済する。という考え方があります。

その考え自体を否定はしませんが、じゅうぶんに注意をすべきこともあります。

それは、借入が無いと銀行融資は受けにくくなる、ということです。

銀行は「無借金」の会社を警戒します。「借金が無いのはイイことだ」と考えるよりも先に、「借金をしたくてもできないのではないか?」と考えます。

どれだけ決算書がよくても、財務指標がよくても。そこには現れないようなブラックな事情だったりがあるのではなかろうか? だから、どこの銀行も融資をしないのでは… と銀行は考えるのです。

また、借入を返済して、一方的に借入残高が減っていくようなケースも同じことです。やはり、借りたくても借りられない状況なのではないか? と銀行は想像するからです。

したがって、これから先も銀行融資を受けるつもりであるならば、絶えずあるていどの借入をし続けておくことが重要になります。

借入をしているという実績が、銀行に対しては大きな信用になる。このような借入により自己資本比率が下がるのは許容すべきこと。

これを知らずに、借入をしない・借入を返済することにこだわりすぎている会社・経営者があります。銀行融資を受けづらくしている可能性がありますので気をつけましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

「自己資本比率が下がるから借入は嫌だ」が間違いである理由についてお話をしてきました。

たしかに、借入をすれば自己資本比率は下がります。けれども、自己資本比率だけに目を向けていると間違えてしまうことがあります。間違いになる、その理由を知っておきましょう。

- 現金もあれば借入は無いのと同じだから

- 借入が利益を増やすテコになるから

- 自己資本比率が高すぎて苦しいこともあるから

- まずは信用保証協会付き融資だから

- 借入が無いと借入がしにくくなるから