銀行から融資を受けている会社が、日ごろからつくっておくと「役に立つ」であろうグラフを3つ紹介していきます。

グラフ、つくってますか?

銀行から融資を受けている会社が、日ごろからつくっておくと「役に立つ」であろうグラフを紹介していきます。

おカネを借りたはいいけれど。借りたおカネをムダ使いしてしまったり、利益が不足して返済ができなくなってしまったり。ちゃんと借りたはずなのに、実は借り足りていなくておカネが不足してしまったり… では困りますよね。

ということで、こちらの3つのグラフがおすすめです ↓

- おカネをムダ使いしないためのグラフ

- 利益不足で返済不能に陥らないためのグラフ

- 季節変動で資金不足にならないためのグラフ

それでは、このあと順番に見ていきましょう。

銀行融資を受けている会社がつくると役に立つグラフ

おカネをムダ使いしないためのグラフ

銀行から融資を受けることができた会社がおかす過ちのひとつに、「借りたおカネをムダ使い」が挙げられます。

もしかすると、「そんなバカな」と思われるかもしれませんが。これは意外と「あるある」なのです。

銀行から融資を受けると、借金と同じ額だけおカネも増えます。そのおカネを見て、「ほんとうにおカネがある」と勘違いをしてしまう。

おカネに色は無い、と言いますから。現金預金の残高だけを見ていると、おカネがあると勘違いするのもムリはありません。

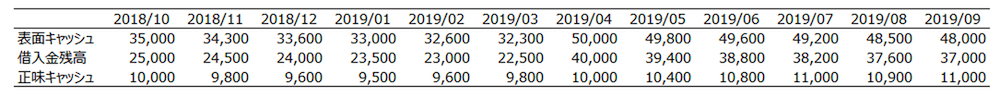

例として、とある会社の財務データを見てみましょう ↓

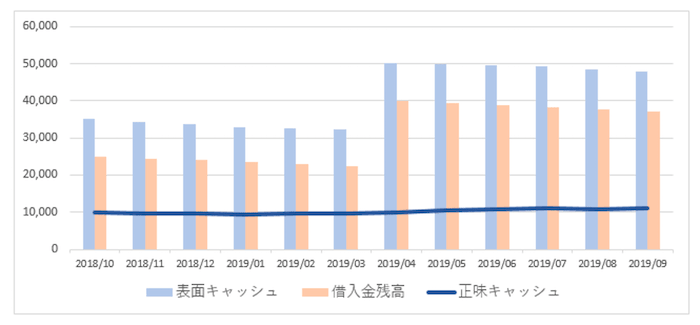

いちばん上の行にある「表面キャッシュ」は、毎月の「現金預金の残高」です。2018年10月であれば、月末に 35,000(千円)ありました、ということをあらわしています。

まんなかの行にある「借入金残高」は、文字どおり、毎月の「借入金の残高」です。2018年10月であれば、月末に 25,000(千円)ありました、ということをあらわしています。

いちばん下の行にある「正味キャッシュ」は、「表面キャッシュ − 借入金残高」で計算をした金額です。2018年10月であれば、「35,000 − 25,000 = 10,000(千円)」になります。

この 10,000(千円)の正味キャッシュは、手元にあるおカネで借金を返済したとしたとしたら残るおカネです。

だとすると。いま手元には 35,000(千円)のおカネがありますが、25,000(千円)の借金のことを考えれば、自由に使えるおカネは 10,000(千円)だけだ。ということがわかります。

表面キャッシュだけを見て、「35,000(千円)もある!」と勘違いをしてしまわないように。勘違いをして、気持ちが大きくなって、ムダ使いをしてしまうことがないように。

正味キャッシュを把握するためのグラフをつくっておきましょう。さきほどの財務データをグラフにしたのがこちらです ↓

2019年4月にはあらたに借入をしたことで「表面キャッシュ(青色棒グラフ)」がグンと伸びています。これだけを見て、「おカネが増えた!」と勘違いをしないようにしなければいけません。

そこで見るべきは「正味キャッシュ(青色折れ線グラフ)」です。表面キャッシュが大きく伸びたのに対して、正味キャッシュには大きな変化はありません。

繰り返しになりますが、正味キャッシュが増えたのはおカネを借りたから、ですよね。決して、自由に使えるおカネが増えたわけではありません。

天災や売上不振などのピンチ、あるいはビジネスチャンスなどに備えて、とっておくべきおカネであることを理解しましょう。

利益不足で返済不能に陥らないためのグラフ

借りたおカネの返済原資は「税引後利益 + 減価償却費」であり、これを「簡易CF(簡易キャッシュフロー)」と呼びます。

利息は経費になりますが、元金の返済は経費にならず。ゆえに、税金を支払ったあとの利益から返済をしなければいけません。

減価償却費が返済原資になるのは、減価償却費は経費ではあるけれど、おカネの支出をともなう費用ではないから(減価償却の対象になる資産を買ったときに支出は済んでいるから)です。

だから、簡易CFを求めるときには「税引後利益」に「減価償却費」を足し算します。ちょっと難易度高めのハナシです。

とにかく。借りたおカネをきちんと返そうと考えるのならば、相応の利益をあげなければいけない、ということが重要で。算式であらわすとこうなります ↓

- 借入金返済額 < 税引後利益 + 減価償却費

この算式が成り立っているときには、手元の現金預金は安泰です。利益によって増えたおカネで返済ができるので、手元の現金預金は減りません。

ところが。もしもこの算式の「不等号(<)」が逆になると、返済にともなって手元の現金預金は目減りを続けることになります。その状況が続けば、いつかおカネが無くなって破たんします。

というのは困るわけです。そこで、毎月の「借入金返済」と「簡易CF」とを継続的にモニタリングしておきましょう。

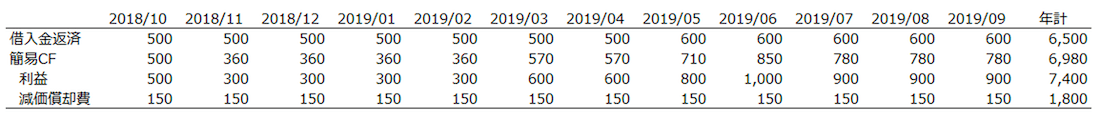

例として、とある会社の財務データを見てみましょう ↓

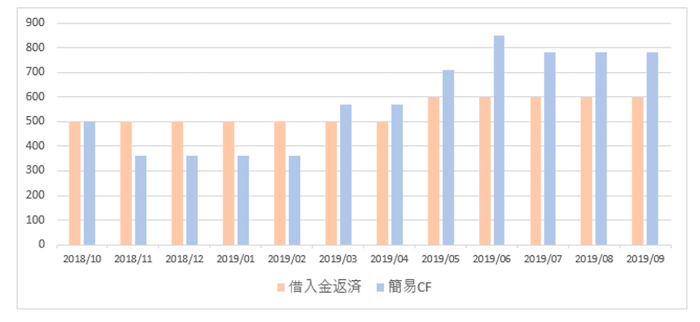

いちばん上の行にある「借入金返済」は、毎月の「借入金の返済額」です。2018年10月であれば、ひと月に 500(千円)を返済しました、ということをあらわしています。

次の行にある「簡易CF」は、さきほど説明をしたとおり、「税引後利益 + 減価償却費」です。ゆえに、その下の行にある「利益」と「減価償却費」から計算をしています。

なお、上表の「利益」は「税引前利益」です。なので、便宜的に税率を30%として「税引後利益」を計算しています。

たとえば、2018年10月の「簡易CF」であれば、「利益 500 ×(1− 30%)+ 減価償却費 150 = 簡易CF 500」ということです。

この計算が済んだところで、「借入金返済」と「簡易CF」とをグラフにしてみましょう。こちらです ↓

「借入金返済(オレンジ色)」よりも「簡易CF(青色)」が大きいようであればOKです。逆であれば、利益を増やすか、返済額を減らすか、対策をしなければなりません。

1年のあいだには月々で凸凹あるかもしれませんが、少なくとも、1年のトータルで見たときには、「借入金返済額 < 税引後利益 + 減価償却費」になるようにしましょう。

もしも「余裕資金(備えるために手元に置いておくおカネ)」として融資を受けたのであれば、そのおカネ自体が返済原資になります。仮に利益が出ないとしても、借りたおカネで返済をしていくことはできる、ということです。

したがって、余裕資金分の返済額は、「借入金返済額 < 税引後利益 + 減価償却費」の「借入金返済額」から除いてもよいでしょう。

季節変動で資金不足にならないためのグラフ

1年のなかで、繁忙期と閑散期がはっきりしている商売はとくに、「運転資金の変化」という問題があります。

運転資金とは。経常運転資金や正常運転資金、所要運転資金などとも呼ばれるものであり、算式であらわしたものがこちらです ↓

- 運転資金 = 売上債権 + たな卸資産 − 仕入債務

上記算式中の「売上債権(売掛金・受取手形)」と「たな卸資産(在庫)」は、おカネが入金されるのを待っている状態のものになります。

仕入債務(買掛金・支払手形)は、逆におカネを支払うのを待ってもらっている状態のもの。

結果として、両者の差額である「運転資金」分のおカネが無いと、資金繰りはもたない(経費の支払いなどができない)ことになります。

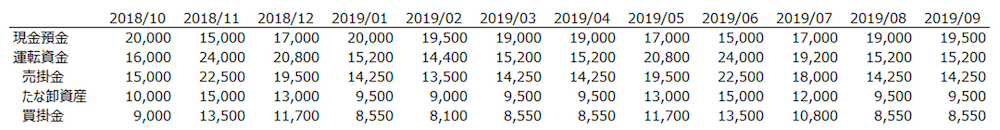

ではここで、とある会社の財務データを見てみましょう ↓

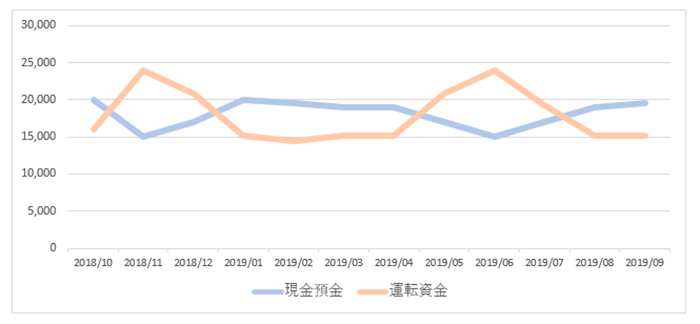

いちばん上の行にある「現金預金」は、毎月の「現金預金の残高」です。2018年10月であれば、月末に 20,000(千円)ありました、ということをあらわしています。

その次の行にある「運転資金」は、さきほど説明をしたとおり、「売掛金 + たな卸資産 − 買掛金」で計算をした金額です。2018年10月であれば、「15,000 + 10,000− 9,000 = 16,000(千円)」になります。

上表を見てわかるのは、11月や6月に運転資金が大きく膨らむということです。季節変動による売上増があるのでしょうか。運転資金が増えることで、現金預金が減少していることもわかります。

したがって、会社は「運転資金の増加により不足するおカネを用意すべく、銀行から融資を受ける」というのが財務の常套手段になります(自己資金で準備をするのはなかなか困難なので)。

思わぬところでおカネが不足してしまわないように、「運転資金」と「現金預金」の関係をグラフでつかんでおきましょう。こちらです ↓

数字もグラフにしてみると、よりわかりやすくなりますね。この会社は、運転資金が増加する11月と6月に、現金預金が 15,000(千円)まで落ち込みます。

これは会社の規模感から見て、心もとない現金預金残高と言えるので、銀行から運転資金の名目で融資を受けて備えるのがよいでしょう。

予測までグラフにするのがベスト

ここまで、3つのグラフについてお話をしてきました。いずれも、毎月の財務データ(数字)を使ってグラフにしたものです。

この点で。「実績」の数字でグラフをつくるのはもちろんですが、「予測」の数字でもグラフをつくることも検討してみましょう。

実績のグラフをつくることで「傾向」を知ることができます。その「傾向」をふまえて予測のグラフまでつくれば、「早めの対応」ができるようになります。

問題が起きてしまう前に、問題が大きくなる前に、早めの対応ができるよう、予測の数字もグラフにしてみましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

銀行からおカネを借りたはいいけれど。

借りたおカネをムダ使いしてしまったり、利益が不足して返済ができなくなってしまったり。ちゃんと借りたはずなのに、実は借り足りていなくておカネが不足してしまったり… では困ります。

日ごろからグラフをつくっておくことで、そのような困りごとを回避するのに役立てましょう。

- おカネをムダ使いしないためのグラフ

- 利益不足で返済不能に陥らないためのグラフ

- 季節変動で資金不足にならないためのグラフ