「銀行から創業融資を受けよう」という場合に、欠かすことができないのが「資金繰り計画」の作成です。

その資金繰り計画について。上から作るデメリット、下から作るメリットをお話します。

上から作るとは? 下から作るとは?

これからあらたに会社・事業をはじめるにあたり、銀行から創業融資を受けよう、という場合。資金繰り計画の作成が重要であり、必要になります。

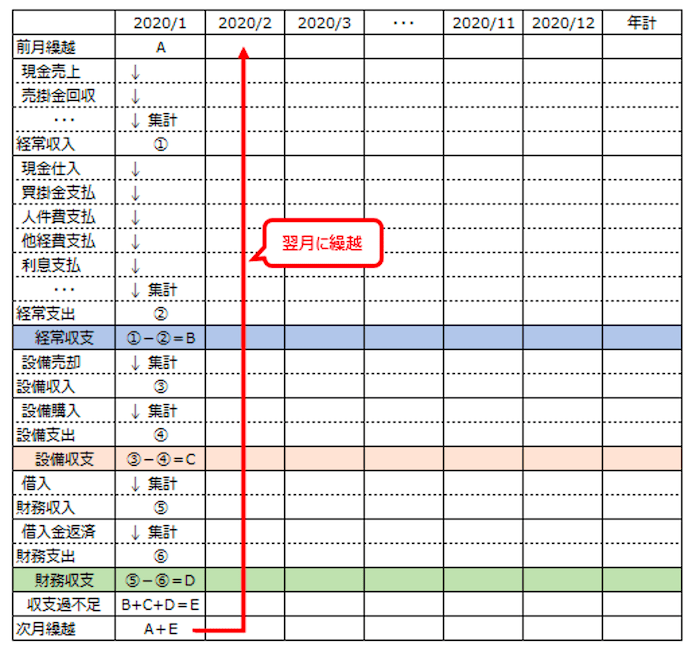

資金繰り計画とは。カンタンに言えば、「入金 − 出金 = 残高」の計画です。要はおカネがきちんと回るかどうか、足りるかどうか。

おカネが無くなったら「おしまい」だからこそ、資金繰り計画は重要なのです。また、おカネが無くなったら銀行は貸したおカネを返してもらえない。だから、資金繰り計画が必要にもなるのです。

そんな「資金繰り計画(予測資金繰り表とも)」について。ぜったいにコレ! という書式があるわけではありませんが、一般的にはこんな感じです ↓

この資金繰り計画を作るうえでのポイントとして、「上から作るか? 下から作るか?」が挙げられます。

「上から作る」とは、文字どおり資金繰り計画の上から作ること。資金繰り計画の上のほうにあるのは「収入(売上)」です。まずは「収入」がどれくらいになりそうか? ということからはじめて、そのあとで`「支出(費用+借入返済)」を考える。

いっぽう、「下から作る」とは。資金繰り計画の下から作ります。下のほうにあるのは「支出(費用+借入返済)」です。まずは、これからはじめる事業に必要な費用を積み上げる。そこに、創業融資を受けた場合の借入返済額を合算。「費用+借入返済」をまかなえるだけの「収入(売上)」を逆算で求めます(くわしくは後述します)。

結論として。上から作る資金繰り計画には「デメリット」があり、下から作る資金繰り計画には「メリット」があります。

多くの人が上から、つまり、収入(売上)から考えてしまいがちなだけに、押さえておきたいポイントです。というわけで、このあとのお話の内容がこちらになります ↓

- 創業融資の資金繰り計画を「上から作る」デメリット

- 創業融資の資金繰り計画を「下から作る」メリット

それでは、このあと順番に見ていきましょう。

創業融資の資金繰り計画を「上から作る」デメリット

はじめに、創業融資の資金繰り計画を「上から作る」ときのデメリットについてお話をします。デメリットはぜんぶで3つ、こちらです ↓

- 売上金額が過大になりがち

- 売上実現の根拠を求められる

- 借りる必要性がなくなる

それでは、このあと順番に見ていきましょう。

《デメリット1》売上金額が過大になりがち

冒頭で、資金繰り計画を「上から作る」とは「収入(売上)」から考えることだ、というお話をしました。

言い換えると。いくら売れるか? どれだけ売りたいか? から考える。結果として、売上金額は「過大」になる傾向があります。

自信がある人ほど「いくら売れるか? 」を大きく計画するし、夢がある人ほど「どれだけ売りたいか?」を大きく計画するものだからです。

ところが、現実は自信や夢よりも厳しいことが多いようで。多くの資金繰り計画で、「実際の売上金額が未達…」という事態が起きています(そういう資金繰り計画をいくつも見てきました)。

あらたに会社・事業をはじめる以上、自信や夢があるのは当然でもあり。そのうえで資金繰り計画を上から作るとなると、おのずと売上金額は過大になるものだ、と理解しておくのがよいでしょう。

《デメリット2》売上実現の根拠を求められる

資金繰り計画を上から作ると、売上金額が過大になりがちだ、という話をしました。すると、創業融資を受けるにあたって銀行に説明をする際にも苦労することになります。

なぜなら、銀行は計画の売上金額が大きければ大きいほど、その根拠を求めようとするからです。「ほんとうにこんなに売れるの? どうしてそう言えるの?」ということですね。

銀行は銀行で、同業他社の平均的な売上金額をデータとして持っています。その平均的な売上金額よりも計画の売上金額がだいぶ大きいとなれば、「なにか根拠がなければ納得できない」と考えるのは当然です。

したがって、計画の売上金額が大きければ大きいほど、その「根拠」を準備しなければならなくなります。たとえば、これまでの実績や能力とか。あるいはマーケティング分析の結果とか。

ところが。明確に実績と言えるものはなかったり、能力を証明することは難しかったり、マーケティング分析にはおカネがかかったり… 根拠を準備するのもラクではない、ということを覚えておきましょう。

《デメリット3》借りる必要性がなくなる

売上金額が大きくなると、「根拠」以外にもうひとつ問題が生じます。それは、「借りる必要性がなくなる」ということです。

売上金額が大きい=たくさんもうかる。もうかるので、資金繰り計画上の「おカネ(資金残高)」はどんどん増えていきます。

なかには創業直後から売上金額が過大な計画もあるわけで。その場合には、創業直後からおカネがどんどん増えていきます。「だったら、おカネ借りる必要なくない?」と銀行は考えることでしょう。

銀行は、必要なおカネ(使う目的があるおカネ)を貸すのであって、必要のないおカネまで貸すのではありません。

「根拠」の話にしても、「借りる必要性」の話にしても。売上金額が大きいほど、銀行への説明が難しくなる。これは、資金繰り計画を上から作るデメリットです。

創業融資の資金繰り計画を「下から作る」メリット

はじめに、創業融資の資金繰り計画を「下から作る」ときのメリットについてお話をします。メリットはぜんぶで3つ、こちらです ↓

- 必達の売上金額がわかる

- 事業の見直しができる

- 説明がしやすくなる

それでは、このあと順番に見ていきましょう。

《メリット1》必達の売上金額がわかる

冒頭、こんなお話をしました ↓

”まずは、これからはじめる事業に必要な費用を積み上げる。そこに、創業融資を受けた場合の借入返済額を合算。「費用+借入返済」をまかなえるだけの「収入(売上)」を逆算で求めます”

これが、資金繰り計画を下から作る、ということです。たとえば、とある飲食店の例で言うとこうなります ↓

- 人件費や家賃、その他の経費について。毎月かかるであろう金額を計画したところ、月額で 120万円だった

- 銀行から創業融資を受ける場合の毎月の返済額を試算したところ、毎月 10万円だった

ここまでが、「費用+借入返済(120万円+10万円)」の話になります。資金繰り計画の様式で見ると「下のほう」の話。

ここから逆算で売上金額を求めます。逆算するにあたって必要になるのが、「原価率((売上に対する仕入の割合)」の計画値です。この飲食店では、原価率 30%を計画しているとします。

この場合の売上金額の逆算はこうです ↓

- (120万円 + 10万円)÷(100% − 30%)= 約 185万円

この飲食店が経費を支払い、借入返済をしていくことができる売上金額が月額 185万円だ、 ということです。

185万円は言わば「必達の売上金額」であり、185万円を売ることができなければ、遅かれ早かれお店はつぶれてしまうことを意味しています。

お店の命運を分けるラインとも言える「必達の売上金額」。資金繰り計画を下から作ったからこそわかることであって、上から作っていたのではわかりません。わかっているかいないかは大きな差です。

下から作ることのメリットとして、「必達の売上金額」を逆算する方法を押さえておきましょう。

1.厳密には「税金」を加味する必要があります。利益が出れば、経費や借入返済のほかに、税金の支払いも必要になるからです。話が複雑になることを避けるために、税金については省かせていただきましたことご了承願います。

2.個人事業者の場合には、「費用+借入金返済」のところは「費用+借入金返済+生活費」と置き換えましょう。会社の社長の給料は「費用」に含まれますが、個人事業者には給料という考え方がないためです。

《メリット2》事業の見直しができる

いましがた、「必達の売上金額」の逆算についてお話をしました。飲食店の例で言えば、月額 185万円です。

ところが、この数字を見たときに「そりゃムチャだ」と感じた場合はどうでしょう。売上金額が大きすぎて実現が難しいと考えるケースもありうる、ということです。

その場合には、計画している事業の見直しをすることになります。具体的には、「経費 + 借入返済」の金額を減らすことを検討する。

たとえば、正社員ではなくアルバイトにして人件費を下げるとか。自己資金の金額を増やして借入金額を減らす(結果として返済額が減る)とか。

そのうえで、ふたたび「必達の売上金額」を逆算してみます。それでも厳しければ、また「経費 + 借入返済」の金額を減らすことを検討する。

あるいは、原価率を下げることでも、「必達の売上金額」を引き下げることができます。

いずれにせよ。「必達の売上金額」を指標にして「事業の見直し」ができるのは、資金繰り計画を下から作るメリットのひとつです。

《メリット3》説明がしやすくなる

逆算した「必達の売上金額」が大きすぎる場合には、事業の見直しをする。というお話をしました。

では、逆に。「必達の売上金額は余裕だ」という場合はどうでしょう。もっと売れる! と考えられるケースです。

だからと言って、資金繰り計画の売上金額を増やすことはおすすめできません。前述したとおり、売上金額が大きければ大きいほど、銀行からは「根拠」を求められることになるからです。

したがって、資金繰り計画の売上金額は、逆算した「必達の売上金額」をちょっと超えるくらいにしておきましょう。飲食店の例で言えば、185万円を少し超えるくらい。

それであれば、「経費 + 借入返済」の支払いができることを伝えられますし、「売上金額が大きすぎるのでは?」と言われることも少なくなるはずです。

銀行は楽観的な計画を好みません。また、創業当初から大きな計画も好みません。小さく生んで大きく育ててほしい、みたいな。

そのあたりの銀行の考えも理解しつつ、手堅い計画、保守的な計画を作る。そのための手段として、資金繰り計画を下から作るようにしてみましょう。

もちろん、計画とは別に、「もっと売れる!」との自信や夢を持つのはOKです。創業融資の資金繰り計画は、あくまで「必達目標」と考える。自信や夢から考える売上金額は「努力目標」と考える。使い分けです。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

「銀行から創業融資を受けよう」という場合、「資金繰り計画」の作成を欠かすことはできません。

資金繰り計画を「上から作るデメリット」「下から作るメリット」のそれぞれを押さえておきましょう。そのうえで、創業融資の資金繰り計画は下から作るのがポイントです。

- 売上金額が過大になりがち

- 売上実現の根拠を求められる

- 借りる必要性がなくなる

- 必達の売上金額がわかる

- 事業の見直しができる

- 説明がしやすくなる