会社・個人事業者が融資を受けるなら「前向き」がだいじ。後ろ向きはいけません。

というわけで、後ろ向きで融資NGになる事例についてお話をしていきます。

意外とやってる「後ろ向き」

会社・個人事業者が融資を受けるときに、だいじなことのひとつとして「前向き」が挙げられます。融資を受けたいのであれば、前向きであるべし。

たとえば、前向きなAさんと、後ろ向きなBさんがいたとして。2人から「おカネを貸してほしい」と言われたら。どちらかと言えば、後ろ向きなBさんには「貸したくない」と思うのではないでしょうか。

ちょっと極端な例ではありましたが、銀行も同じです。銀行は「商売」としておカネを貸している以上、「ぜったいに返してもらう」との前提で融資をしています。

であれば、「返せるかどうかはわからない…」というような後ろ向きなBさんに融資をできない・したくないと考えるのは当然です。そんなことはわかっている、知っている。そう思われるかもしれません。

ところが。意外と、後ろ向きなことをやってしまっている会社・個人事業者も少なくない。

そこで、「後ろ向き」とはどういうことなのか? 後ろ向きで融資NGになる事例についてお話をしていきます。あてはまるものがないか、確認をしておきましょう。こちらです ↓

- 言葉・態度が後ろ向き

- 決算書が赤字

- おカネが減っていく資金繰り表

それでは、このあと順番に見ていきましょう。

融資を受けたいなら「前向き」で!後ろ向きNGな事例3選

《事例1》言葉・態度が後ろ向き

言葉や態度に「後ろ向き」があらわれている社長・個人事業者がいます。

たとえば、融資のお願いをするときに、「おカネが無い・足りない。だから融資をして」と言う。意外と、あるあるです。

「おカネが無い・足りない」は、後ろ向きな言葉の代表例。銀行に対しては、「おカネが無いから貸して」はぜったいに言ってはいけません。

とはいえ。無いものは無い、としか言えないわけで。だから、無くなる前に借りるのです。無くなることを早めに予測して、おカネがあるうちに借りるのです。

向こう1年ていどの資金繰り予定表をつくっておき、おカネが無くなる・足りなくなることがないか? 予測をしましょう。

言われてみれば当然のことなのですが、実は多くの会社・個人事業者ができていないことでもあります。結果、「おカネが無いから貸して」と言って、みずから融資を受けにくくしています。

それからもうひとつ、「どうしようもない」や「わからない」という言葉もNGです。

現状、赤字の会社があったとして。今後のことを銀行から聞かれたときに「世の中が不景気だからどうしようもない」とか「先のことなどわからない」とか。

これらも「後ろ向き」な言葉・態度になります。言い換えると、「当事者意識の欠如」です。他責、他人事はよくありません。「黒字化できる・黒字化する」との回答をするのが正しい姿です。

ただし、「根拠」がなければ、黒字化も「口先だけ」と思われてしまいます。ゆえに、経営改善計画書という「書類」を作成・提示する。

ところが、これまた多くの会社・個人事業者ができていないことでもあります。できていない姿を、銀行は「後ろ向き」に見ています。融資が受けにくくなるのは間違いありません。

実は「後ろ向き」な言葉や態度になっていないか? あらためて確認をしてみましょう。

[ad1]《事例2》決算書が赤字

いましがた、後ろ向きな言葉や態度はやめましょう、というお話をしました。前向きな言葉や態度がだいじだ、と言いました。

じゃあ、言葉や態度だけが前向きであればよいかというと、そういうわけでもありません。

具体的には「決算書」です。決算書の内容が悪ければ、いくら言葉や態度が前向きであったとしても、説得力に欠けてしまいます。

決算書は、会社・事業の「実績」を数字で明らかにする書類であり。結局のところ、実績はどうなんだ? ということで、銀行は決算書をとても重視しているのです。

端的に言えば、「赤字の決算書」。利益が出ていない決算書。これは、銀行にとって「後ろ向き」な決算書になります。

借りたおカネの返済原資は利益、というのが銀行の理屈です。利益が出ていなければ返済はできない。だから赤字の会社には貸せない。銀行はそう考えます。

じゃあ、どうしたらいいのか?

「黒字の決算書」にすることです。なにを当たり前のことを、と思われるかもしれません。それができたら苦労しないんだ、と思われるかもしれません。

たしかに、当たり前のことですし、常に黒字の決算書にするのもかんたんではないでしょう。けれども、そのいっぽうで「安易に利益を減らしている」会社や個人事業者がいるのも事実です。

税金を払いたくないから、もうちょっと経費を増やそう。そんなことを考えたこと、やったことはありませんか? 衝動的にモノを買う、飲み食いをするとか。

結果として、利益をみずから減らして赤字に近づけている。赤字にまではならないとしても、黒字を減らしている時点で銀行に対してはマイナスです。利益はあればあるだけよい、のが銀行なのですから。

できる節税はすべきです。けれども、税金を嫌って経費を増やしてまでする節税は、もはや節税とは呼べません。減るのは利益ばかりでなく、手元のおカネも減らしている。そのことに気づきましょう ↓

利益もおカネも減らして、後ろ向きな決算書にしていないか。後ろ向きな姿を見せていないか。あらためて確認をしておきましょう。

《事例3》おカネが減っていく資金繰り表

銀行から融資を受けるときに、「資金繰り表」の提示を求められることがあります(本来、求められずとも提示をするのがベストです)。

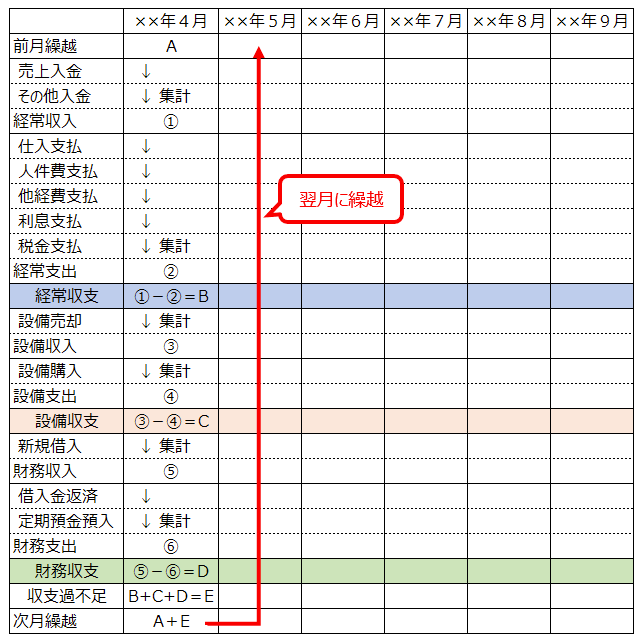

具体的には、向こう6ヶ月〜1年ていどの資金繰り予定表です。書式で言えば、こんな感じ ↓

この資金繰り表について。だんだんとおカネが減っていく資金繰り表をつくっている、銀行に提示している会社・個人事業者があります。

上記の資金繰り表で言うと、最下段の「次月繰越」。次月繰越は、毎月末のおカネ(現金預金)の残高です。ここが、月を追うごとに減っていくような資金繰り表になっていませんか?

やめましょう。おカネが減っていく資金繰り表もまた「後ろ向き」だからです。おカネが減っていくことが見えている相手に、おカネを貸したい人などいませんよね。銀行も同じです。

資金繰り表をつくるのであれば、将来に向かって、だんだんとおカネが増えていくようでなければいけません。最悪でも、おカネが減らない、現状維持ができる資金繰り表でなければいけません。

にもかかわらず。意外と、おカネが減っていく資金繰り表をつくって、銀行に提示している会社・個人事業者を見聞きします。

じゃあ、エンピツなめなめ、おカネが増える資金繰り表をこしらえればいいか? と言えば、もちろん違います。実際におカネが増えるように算段する、ということです。

おカネを増やすためには、利益を増やす。利益を増やす方法は、おもに3つです ↓

- 売上高を増やす

- 原価率を下げる

- 固定費を減らす

これらに取り組むことで、利益を増やし、おカネを増やすことができます。

つくった資金繰り表が「おカネが減っていく」というのであれば、利益を増やす3つの方法を織り込むことで「おカネが増えていく」資金繰り表をつくりましょう。

ちなみに。新規の借入を含めて、おカネが増えていく・減らない、という資金繰り表でもかまいません。あらたに借入をして、その返済を資金繰り表に織り込んだときに、おカネが増えていく・減らないのであればOKです。

もちろん、借入に頼らずにおカネが増えていくのがベストではあります。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

会社・個人事業者が融資を受けるときに、だいじなことのひとつとして「前向き」が挙げられます。

にもかかわらず。意外と、後ろ向きなことをやってしまっている会社・個人事業者も少なくありません。

「後ろ向き」とはどういうことなのか? 後ろ向きで融資NGになる事例について押さえておきましょう。

- 言葉・態度が後ろ向き

- 決算書が赤字

- おカネが減っていく資金繰り表