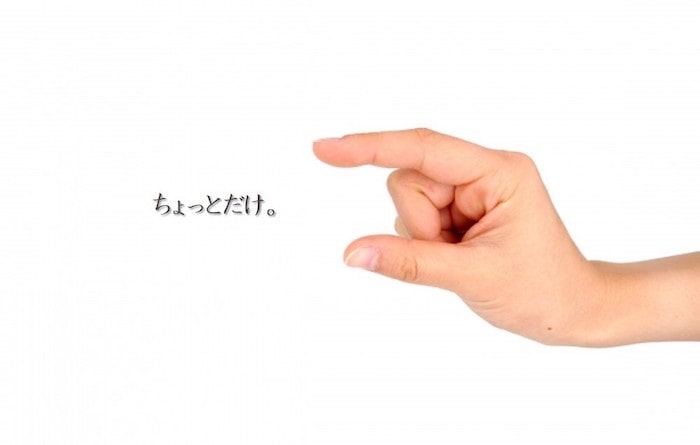

赤字だと融資が受けられないから黒字がいい。でも、黒字が過ぎると税金が増える。そこで、「わずかな黒字決算」を狙う。

結果として、銀行融資には悪影響がありますよ、というお話をしていきます。

わずかな場所を狙う社長に待ち受けるものとは。

会社が受ける銀行融資について。よく言われることのひとつに、「決算は黒字が良い」というものがあります。

つまり、決算が黒字(利益がプラス)だと融資が受けやすく、逆に赤字(利益がマイナス)だと融資が受けにくくなる。だから、決算は黒字が良いんだ! というハナシです。

この点で、「わずかな黒字決算」を狙う社長がいます。赤字だと融資が受けられないから黒字がいい。でも、黒字が過ぎると税金が増える。そこで、「わずかな黒字決算」を狙う。これは、意外と「あるある」です。

けれども。そんな「わずかな黒字決算」が銀行融資に悪影響を及ぼすことは覚えておきましょう。具体的には、こちらです↓

- 返済力が不足する

- 粉飾を疑われる

- 債務超過になりやすい

これらの悪影響によって、結果として、融資が受けにくくなる・受けられなくなることも考えられます。というわけで、このあと3つの悪影響について確認をしていきましょう。

わずかな黒字決算が及ぼす銀行融資への悪影響3つ

【悪影響1】返済力が不足する

冒頭、こんなハナシをしました。銀行から融資を受けるなら、決算は黒字が良いんだ、というハナシです。

これを受けて、「わずかな黒字決算」にしあげようとする社長がいます。数万円の黒字とか、数十万円の黒字とか。黒字なのだから、銀行も文句はないだろう? と。

たしかに、赤字よりも黒字がいいのは間違いありませんが。わずかな黒字というのでは、「本質」を見誤っていると言っていいでしょう。

銀行が会社に黒字を求めるのは、利益を「返済力」と見ているからです。貸したおカネの返済原資は利益(正確には、税金を払ったあとの利益)。にもかかわらず、赤字であれば1円の返済もできないことになってしまう。だから、会社は黒字であるべき。そういうことです。

言うなれば、黒字は「最低限の要求」であり、銀行がほんとうに求めているのは「利益 > 返済額」になります。会社が銀行に返済をする金額よりも、利益が出ているかどうか。

返済額よりも利益のほうが大きければ、銀行としては安心です。逆に、返済額に満たないほどの利益であれば、会社は手元のおカネを取り崩して返済をすることになります。取り崩すおカネがなければ返済できないのですから、銀行としては不安です。

ひるがえって、わずかな黒字決算の会社はどうでしょう?利益がわずかなのですから、「利益 > 返済額」を満たすことは難しくなりますよね。

したがって、いくら黒字とは言っても、銀行からすればじゅうぶんではない。返済力が不足している。じゃあ、これ以上の融資は難しい。銀行は、そう考えます。

というように。「返済力が不足する」のは、わずかな黒字決算が及ぼす銀行融資への悪影響の1つです。

【悪影響2】粉飾を疑われる

わずかな黒字決算が及ぼす銀行融資への悪影響の2つめは、「粉飾を疑われる」です。

粉飾とは、カンタンに言うと、ウソの決算書をつくること。これを聞いて、「ウチは粉飾なんてしない!」と腹を立てるかもしれませんが。粉飾しているかどうかを「想像」するのは銀行です。

実際に粉飾をしていないとしても、銀行から「粉飾をしていそうだ」と疑われたらどうしようもありません。

この点で。「わずかな黒字決算」というのは、銀行の疑いを招きやすい、きわめて危険な行為だと言えるでしょう。ほんとうは赤字だったところを、なんとか黒字にした… ように見えるからですね。

実際に、銀行から融資を受けるための粉飾は散見されるところであり。銀行はそういう会社を見てきているからこそ、想像力も豊かに疑いの目を持っています。それが「あらぬ疑い」だとしてもです。

粉飾してはいけないのはもちろん、ほんとうはもっと利益を出せるのに、あえて利益を少なく見せるのもやめておきましょう。

銀行は、毎年の決算書を並べても見ています。1年前、2年前、… 5年前と比べてどうかな? という見方をしています。そのときにもし、いつもいつも「わずかな黒字決算」だったら?

銀行はさらに、粉飾の疑いを深めることでしょう。あるいは、粉飾ではないが利益を少なく見せようとしていることに、ちゃんと気がつくのかもしれません。いずれにせよ、融資は受けにくくなるばかりです。

銀行が応援するのは、成長できる会社・成長できる事業。みずから成長を放棄する(=利益を減らす)ような会社を応援しようとは考えません。

そのときになって、「いやいや、実はもっと利益が出せるんですよ」と言うのでは、あとの祭りです。気がついたら、ほんとうに利益が出せない会社になっていた… という笑うに笑えないハナシもあります。

出せる利益は惜しまず出す。銀行融資に限らず、会社自身のためにも忘れないようにしましょう。

【悪影響3】債務超過になりやすい

黒字か赤字か、利益が出るか出ないかは、その決算限りのことです。決算が終わって、次の1年がはじまれば利益はいちどリセットされます。

そう考えると。たとえ、今回の決算は赤字でも、また次回がんばればいい。ということになるでしょう。次の決算が黒字なら、また銀行からも融資を受けられる。かと言うと、そうとも言い切れません。

なぜなら、過去の利益は決算書のなかに「蓄積」しているからです。

いやいや、さっき「リセットされる」って言ったじゃないか。と、思われるかもしれませんが。リセットされるのは、損益計算書のなかだけです。いっぽうで、貸借対照表には過去の利益が蓄積されています。

具体的には、「利益剰余金」です。貸借対照表の「純資産の部」のなかにある「利益剰余金」を確認してみましょう。これは、開業からいままでの税引後利益の累積額になります。

ですから、黒字を積み上げてきた会社であれば、利益剰余金も積み上がっているし。赤字ばかりであった会社は、利益剰余金がマイナスになっていることもあります。

利益剰余金が大きい会社は、純資産の部の合計金額が大きくなる。純資産の部が大きいということは、自己資本比率(純資産 ÷ 総資産)が高くなる。自己資本比率が高い会社は、融資が受けやすいものです。

では、「わずかな黒字決算」を続けているような会社の利益剰余金はどうでしょう? 利益剰余金もわずかなはずですよね。

こういう会社は、ちょっと赤字が出たときにも、利益剰余金がすぐにマイナスになってしまいやすくなります。そのマイナスによって、純資産の部がマイナスになってしまうのが「債務超過」です。

債務超過とは、言い換えると、資産よりも負債のほうが大きい状態。きわめて危険な状態だと言えます。銀行としては、これ以上、融資をしても返してもらえない可能性が高いので融資をしづらくなる。

ゆえに会社は、債務超過を避けなければいけません。

「わずかな黒字決算」だと、利益剰余金もわずかになる。結果、債務超過になりやすい。これでは、会社が進むべき道を逆行しているのだということに気がつきましょう。

銀行融資におすすめのメニュー

モロトメジョー税理士事務所では、「銀行融資のサポート」をするメニューをそろえています! 当事務所は経営革新等支援機関の認定を受けています。

銀行融資の記事まとめページ

銀行融資入門セミナー

銀行融資・財務のコンサルティング

銀行融資の個別相談

まとめ

赤字だと融資が受けられないから黒字がいい。でも、黒字が過ぎると税金が増える。そこで、「わずかな黒字決算」を狙う社長がいます。

結果として、銀行融資には悪影響であり、融資が受けにくくなる・受けられなくなることを理解しておきましょう。

- 返済力が不足する

- 粉飾を疑われる

- 債務超過になりやすい